현대오일뱅크, 'AA급 존재감 과시' 회사채 흥행 5·7년물 2000억 모집, 4600억 수요…신금투·NH 대표주관

김병윤 기자공개 2017-06-30 17:30:39

이 기사는 2017년 06월 29일 18:10 thebell 에 표출된 기사입니다.

2년 만에 공모채 발행에 나선 현대오일뱅크(AA-)가 투자자 모집에 성공했다. 비교적 긴 만기에도 모집액의 두 배가 넘는 자금을 모으며 AA급의 존재감을 과시했다.현대오일뱅크는 29일 2000억 원 규모의 회사채 발행을 위한 기관투자자 수요예측을 시행했다. 이번 회사채 만기는 5년과 7년이다. 만기별 모집액은 5년물 1500억 원, 7년물 500억 원이다.

만기별 희망금리밴드는 개별민평 대비 5년물 -15~+15bp, 7년물 -15~+20bp 가산 수준이다.

이날 기관투자자 수요예측 결과 모집액의 두 배가 넘는 4600억 원이 몰렸다. 5년물의 경우 모집액의 두 배 정도인 3100억 원어치 투자수요가 있었다. 7년물에는 모집액의 세 배에 달하는 1500억 원의 자금이 들어왔다.

현대오일뱅크는 증권신고서상 최대 3000억 원어치 발행규모를 늘릴 가능성을 열어뒀다.

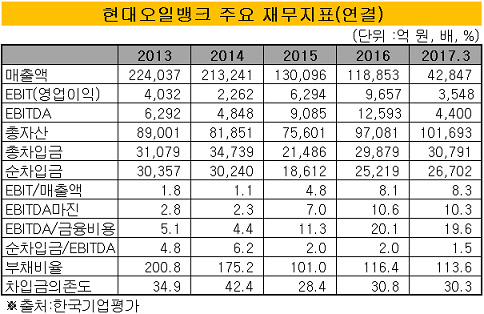

IB 관계자는 "현대오일뱅크가 지난해 사상 최대 실적을 기록했고 실적 개선세는 올 1분기에도 이어지고 있다"며 "우호적인 유가 추이, 사업 다각화에 따른 수익원 확대, 종속회사의 수익 추가 등이 투자매력을 높인 것으로 판단한다"고 말했다.

현대오일뱅크의 올 1분기 영업이익은 3548억 원이다. 전년 동기 대비 75.7% 증가했다. 지난해 영업이익은 전년 대비 53% 증가해 1조 원에 육박했다. 사상 최대 실적이다. 유가 상승에 따른 재고관련 이익이 발생해 실적이 개선됐다는 평가다.

크레딧 애널리스트는 "비교적 긴 만기 동안 기업공개(IPO)와 그룹 지배구조 개편 등과 관련한 이벤트가 발생할 가능성이 있다"며 "해당 이슈가 신용도에 미치는 영향에 대해서 관찰할 필요가 있다"고 설명했다.

이번 딜의 대표주관은 NH투자증권과 신한금융투자가 공동으로 맡고 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Red & Blue]지오릿에너지, CB 주식전환 물량 출회 부담

- 다보링크, 해외시장 공략·신사업 추진 본격화

- [Red & Blue]포스코 손잡은 '협동로봇' 뉴로메카, 반등 '언제쯤'

- [이사회 모니터]'골든브릿지 출신' 황원경 본부장, 상상인증권 사내이사 합류

- 맥시칸, '지사 역할' 하림유통 합병 '효율성 제고'

- [아난티는 지금]얽히고설킨 지배구조, ESG 'D등급 딱지'

- 코웨이 화장품 사명, '코스메틱→B&H' 변경해 출범

- [영업권 모니터링]푸드테크 정육각, 초록마을 인수 '기회 vs 독'

- '수익성 개선' 호텔롯데, 차입 상환 '고삐'

- 아성다이소, 관계사 '중국법인 폐업' 재무영향 없다