거래 방아쇠 '가치 떨어진 콜마비앤에이치' [한국콜마홀딩스 EB 리파이낸싱]①사드 여파 고점 대비 주가 62% 하락, FI 조기회수 결정

박창현 기자공개 2017-09-05 08:30:26

이 기사는 2017년 09월 01일 15:02 thebell 에 표출된 기사입니다.

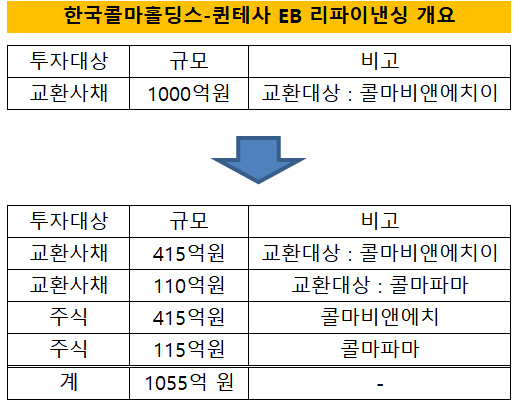

한국콜마홀딩스가 교환사채(EB) 발행 2년 만에 사채를 전액 상환했다. 사채권자인 재무적투자자(FI)가 조기 상환을 청구하면서 거래가 이뤄졌다. 교환 대상인 '콜마비앤에이치' 주가가 크게 하락하면서 선제적으로 자금 회수에 나선 것으로 분석된다. 다만 양 측은 FI 투자 리스크를 줄이는 방향으로 거래 구조를 바꿔 다시 신규 자금 거래를 텄다.한국콜마홀딩스 최근 525억 원의 EB(2, 3회차)를 발행했다. 사채 만기는 2022년 9월까지며 금리는 8%로 정했다. 415억 규모의 2회차 EB는 교환대상이 건강기능식품 제조 계열사 '콜마비앤에이치' 주식이다. 110억 원 어치가 발행된 3회차 EB의 경우, 제약 계열사 '콜마파마' 주식이 교환 대상이다. 사채 인수자는 모두 FI인 '퀸테사인베스트먼트'다.

|

이와 별개로 콜마비앤에이치와 콜마파마 주식도 일부 팔아 추가로 530억 원을 마련했다. 이 주식 또한 모두 퀸테사인베스트먼트가 사들인 것으로 알려졌다. 일반적인 주식거래와 달리 FI 측은 풋옵션(주식을 팔수 있는 권리)을 확보했다. 퀸테사인테스트먼트는 5년 후 이 주식을 다시 한국콜마홀딩스에 되팔 수 있다.

한국콜마홀딩스가 연이어 조달에 나선 것은 앞서 발행한 1회차 EB를 갚기 위해서였다. 사채권자가 조기 상환권을 행사했기 때문이다. 한국콜마홀딩스는 2015년 9월에 1000억 원 규모의 EB를 발행했다. 콜마비앤에이치 주식이 교환자산이었고, 앞선 거래처럼 퀸테사인베스트먼트가 사채권자였다.

사채권자는 해당 EB에 대해 조기상환권을 갖고 있었다. 계약 조건에 따라 발행일로부터 23개월이 경과한 날부터 6개월 마다 사채의 전부 또는 일부에 대한 조기 상환이 가능했다. 이에 퀸테사인베스트먼트는 권리행사 시점이 도래한지 딱 1년 만에 조기상환권을 행사했다.

결과만 놓고 봤을 때 일련의 거래는 한국콜마홀딩스와 퀸테사인베스트먼트의 채무 리파이낸싱 거래로 파악된다. 한국콜마홀딩스가 FI측으로부터 여전히 1000억 원가량을 조달했다는 사실은 변하지 않는다. 다만 거래 형태가 '1000억 원 EB 투자'에서 '525억 원 EB·530억 원 주식' 병행 투자로 바뀐 셈이다.

적지 않은 거래 비용이 발생함에도 불구하고 FI가 리파이낸싱에 나선 것은 EB 투자의 핵심인 교환자산의 투자 가치가 크게 떨어졌기 때문으로 분석된다.

한국콜마홀딩스는 1회차 EB를 발행했을 때 콜마비앤에이치 주식을 교환 대상으로 정했다. 콜마비앤에이치는 건강기능식품과 화장품 기초 원료 제조업체로 그룹 내에서도 알짜 계열사로 꼽히고 있다. 실제 한국콜마와의 탄탄한 수직 계열화 체제를 구축하면서 연간 10%가 넘는 영업이익률을 달성하고 있다.

사채권자는 설정된 금리에 따라 기본적으로 이자 수익을 얻지만 궁극적으로는 교환자산의 가치 상승을 기대하고 투자를 한다. 당시 콜마비앤에이치 교환가격은 3만 1475원이었다. 투자자 측은 콜마비앤에이치 주가가 교환 가격을 넘어설 때 주식 교환 권리를 행사하면, 그 차액 만큼을 고스란히 투자 수익으로 챙길 수 있다.

|

희망은 곧 현실이 됐다. 콜마비앤에이치 주식은 EB 발행 이후 한국콜마와의 시너지 창출이 기대되면서 작년 1월 중 4만 원을 돌파했다. 조정을 거친 후에도 줄곧 3만 원 대에 형성되던 주가는 그해 하반기 사드 배치 후폭풍에 휘말리면서 급락하기 시작한다. 주가는 순식간에 2만 원 벽이 무너졌고 연일 신저가를 써내려갔다. 최근 들어 다시 2만 원 대로 주가가 회복됐지만 교환 가격과의 격차는 여전히 컸다.

결국 FI측이 단기간 내 교환가격 이상으로 주가가 오를 가능성이 낮다고 판단하면서 1회차 EB에 대해 조기 상환을 청구한 것으로 분석된다. 투자수익은 거두지 못했지만 연복리 6%가 적용됨에 따라 약 123억 원의 이자 수익이 기대된다.

증권업계 관계자는 "FI측이 콜마비앤에이치의 주가 상승을 노리고 한국콜마홀딩스 EB 투자에 나섰지만 사드 사태로 기대 수익을 거두기 힘든 상황에 직면했다"며 "결국 투자 리스크를 분산하는 방향으로 투자 포트폴리오 재조정에 나선 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '푸드테크에 진심' 롯데벤처스, 투자재원 확충 시동

- [thebell interview/비상하는 K-우주항공 스타트업]박동하 “코스모비로 우주와 인간 가까워지기를”

- [모태 2024 2차 정시출자]‘AC전용' 스포츠출발, 상상이비즈 '연속 GP' 도전

- '오스템임플란트 볼트온' MBK-UCK, 브라질 임플란트 3위 업체 인수

- '주주환원 강화' 케이카, 1분기 실적 주목

- 가보지 않은 길 'ARC' 셀비온-앱티스 맞손, 독성에 도전

- [여전사경영분석]BNK캐피탈, 순익 반등에도 수익성 제고 과제 여전히

- [은행경영분석]권재중 BNK금융 CFO 첫 성적표 'CET1 12%대' 진입

- 마이금융파트너, 신계약 성과에 2년째 매출 급증

- [여전사경영분석]문동권식 수익다변화 전략 적중…신한카드, 순익 회복 시동