'차입 감축' 하이마트, 1500억 회사채 현금상환 1조 수준 현금자산 활용, 부채비율 50% 대…시장성 조달 2년째 무소식

강우석 기자공개 2018-02-07 15:22:09

이 기사는 2018년 02월 06일 18:10 thebell 에 표출된 기사입니다.

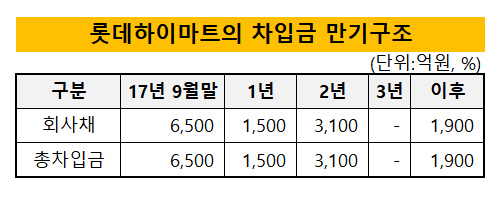

롯데하이마트(AA-, 안정적)가 만기 예정인 회사채를 전액 현금으로 상환한다. 현금성자산과 이익잉여금만 도합 1조원에 달해 상환 여력이 충분한 상황이다. 롯데하이마트는 롯데에 인수된 2014년부터 차입금 감축 기조를 이어가고 있다.6일 투자은행(IB) 업계에 따르면 롯데하이마트는 오는 3월 만기 예정인 회사채를 전액 현금으로 갚을 예정이다. 이 회사채는 2013년 3월 발행됐으며 다음달 3월 4일 만기를 앞두고 있다. 당시 발행액은 총 1500억원이었다.

현금상환하기로 한 건 유동성이 풍부하기 때문이다. 지난해 9월 말 기준 롯데하이마트의 현금성자산(개별 기준)은 2298억원, 이익잉여금은 8404억원이다. 하이마트는 롯데에 인수된 2012년부터 점포망을 늘려 수익기반 안정화에 주력해왔다. 2016년도 매출액은 3조 9394억원이었다. 증권사 애널리스트들은 롯데하이마트의 2017년도 예상 매출을 약 4조 1000억원 안팎으로 점치고 있다.

현금창출력도 향상되고 있다. 지난해 3분기까지의 상각전영업이익(EBITDA)은 2157억원으로 2016년(2270억원) 한 해 치에 근접했다. 2014년(1975억원)과 2015년(2126억원) 수치는 이미 추월했다.

롯데하이마트는 수 년째 차입감축 기조를 이어가고 있다. LBO 방식으로 수차례 인수되며 늘어난 차입금을 갚는데 주력 중이다. 총 차입금 규모는 2014년 6256억원이었으나 작년 9월말 기준 4090억원까지 줄어들었다. 같은 시점 부채비율은 57.4%, 차입금의존도는 20.6%에 불과하다. 2020년까지 회사채 현금상환을 마칠 경우 무차입상태와 다름없는 상황이 된다.

IB 업계 관계자는 "롯데하이마트의 경우 차입금 감축 기조가 두드러지는 회사"라며 "그룹사들이 시장성 조달에 박차를 가하고 있는 것과 상반된 움직임"이라고 설명했다.

롯데마트는 국내 최초의 종합 전자 유통업체로 1987년 설립됐다. 2000년대 중반까지 지배주주가 수차례 바뀌는 진통을 겪다 2012년 7월 롯데쇼핑에 인수됐다. 2017년 9월말 기준 전국 점포 수는 460곳이다. 롯데마트 기존 가전 매장을 숍인숍(매장 안에 다른 업종의 매장을 함께 만들어 판매하는 콘셉트) 형태로 대체하면서 점포망을 크게 늘렸다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '재무개선' AJ네트웍스, 조달비용 '확' 낮췄다

- '9년만에 엑시트' 한앤코, 한온시스템 거래구조 살펴보니

- 한국타이어앤테크놀로지, 한온시스템 인수한다

- [수술대 오른 커넥트웨이브]2대주주 지분매입 나선 MBK, 주식교환 카드 꺼냈다

- [이사회 모니터]이재용 에이비프로바이오 대표, 바이오·반도체 신사업 '드라이브'

- 와이투솔루션, 주인 바뀌어도 '신약' 중심엔 美 합작사 '룩사'

- 아이티센, 부산디지털자산거래소 본격 출범

- 아이에스시, AI·데이터센터 수주 증가에 '날개'

- [이사회 모니터]서정학 IBK증권 대표, ESG위원회도 참여 '영향력 확대'

- SW클라우드 '10주년' 폴라리스오피스, “초격차 밸류업”