아시아나항공, '급한 불은 껐지만…', 하반기 만기 대응 관건 전방위 조달, 상반기 상환 재원 마련…차입금·리스료 부담 산적

민경문 기자공개 2018-03-20 06:01:00

이 기사는 2018년 03월 16일 14:30 thebell 에 표출된 기사입니다.

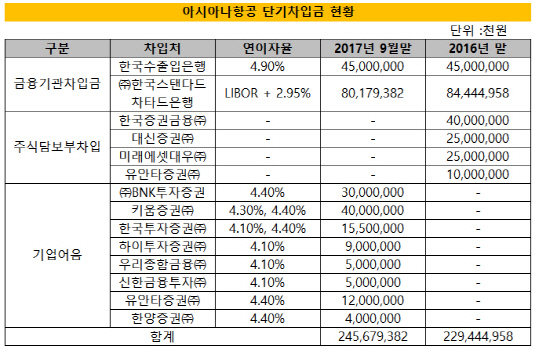

최근 자본시장의 최대 관심사는 아시아나항공의 유동성 위기다. 기업어음(CP)뿐 아니라 전환사채, 주식담보차입, 빌딩 매각 등 가능한 조달 수단을 총동원하고 있다. 상반기 만기도래 물량을 갚더라도 하반기 산적한 차입금 상환 부담을 어떻게 헤쳐나갈 지가 관건이다. 여기에 매년 리스료 부담만 수천억 원에 달한다. 최근 실적 개선이 유일한 위안이지만 이 마저도 재무부담을 해소하기에 역부족이라는 지적이 나온다.아시아나항공의 유동성 위기는 작년 말 신용등급 하락에서 촉발됐다. 한국기업평가에 이어 한국신용평가까지 BBB-로 낮추면서 투기등급 직전까지 떨어졌다. 자칫 한 노치만 등급이 하락해도 조기상환 트리거가 발동될 수 있다는 우려가 커졌다. 자본시장 접근성도 현저하게 떨어져, 기존 차환 발행돼 왔던 CP, ABS, 회사채, 은행 차입금 등의 만기 부담이 여느 때보다 커졌다.

최근 아시아나항공이 자금 조달에 총력을 기울이는 이유이기도 하다. 올해에만 CJ대한통운 블록딜(1000억), ABS(1500억), CP(635억), 전단채(405억) 등으로 3500억 원 이상의 자금을 모았다. 이 밖에 광화문 빌딩 매각(2000~3000억), 사모 CB(1000억) 등도 계획하고 있다.

|

아시아나항공 측은 상반기까지 만기도래하는 차입금에 대해선 대응 가능하다는 입장을 보이고 있다. 1350억 원 규모의 회사채는 상환하더라도 1000억 원 가량의 CP(전단채 포함)는 차환 가능하다. 작년 9월 말 개별 기준 현금성 자산은 1914억 원으로 2016년 말 대비 900억 원 가량 늘었다. ABS 역시 차환 발행을 이어가고 있다.

증권사 관계자는 "CP의 경우 3개월 만기는 최소화하고 최근에는 6개월 이상 CP만 발행하고 있다"고 말했다. 그만큼 유동성 위기가 심각한 수준으로 확대될 가능성은 낮다는 의견도 존재한다. 현재 진행중인 자금 조달 대부분은 하반기 만기 차입금 대응을 위한 선제적 행보라는 해석이 가능하다.

하지만 금융차입 뿐 아니라 영업적으로도 재무부담 요인이 많다. 채권 금융 기관이 부정적 시선을 보내는 가장 큰 이유다. 특히 막대한 리스료 부담은 재무개선의 아킬레스건이 되고 있다. 작년 9월 말 기준 아시아나항공이 지급해야 할 금융리스료는 2828억 원(1년 내)에 달한다. 운용리스료는 무려 4944억 원이다. 내년부터 회계기준 변경으로 운용리스도 금융리스와 동일하게 부채로 계상해야 한다는 점도 관건이다.

작년 9월 말 기준 아시아나항공은 총 83대의 항공기를 운항하고 있다. 이중 51대를 운용리스를 통해 확보했다. 실적 개선이 큰 폭으로 이뤄지지 않는 이상 아시아나항공 부채비율이 다시 올라갈 것으로 예상되는 이유다.

시장 관계자는 "결국 시장 분위기가 관건"이라며 "아무리 회사 측이 자금 여력 면에서 문제 없다고 하더라도 채권 기관들이 부정적 인식을 갖기 시작하면 유동성 위기를 오히려 키울 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '무차입' 씨피시스템, 상장으로 퀀텀점프 노린다

- 금양인터, 미국 프리미엄 와인 '벨라 오크스' 출시

- [ICTK raod to IPO]2년 뒤 매출 300억, 근거는 '글로벌 빅테크'

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- 'BNCT로 항암 타깃' 다원메닥스, 코스닥 예심 청구

- [엔비디아 밸류체인 파트너]아이크래프트, 박우진 회장 잦은 하산에 빛바랜 주가

- [이통3사 AI 매치업]사물인터넷 회선 경쟁, AIoT 분야로 확전

- [컨콜 Q&A 리뷰]리스크관리와 주주환원책에 이슈 집중된 KB금융 IR

- KB금융, ELS 충격에도 견조한 이익창출력 과시

- [여전사경영분석]KB캐피탈, 우량자산 비중 확대 안정적 성장 관리 추진