'최대 실적' 호텔신라, 신용도 청신호…투심 자극 [발행사분석]7년물 회사채 추진, 차입구조 장기화…하향 트리거 요건 탈피

임효정 기자공개 2019-04-15 13:58:01

이 기사는 2019년 04월 11일 16시20분 thebell에 표출된 기사입니다

호텔신라(AA0, 안정적)가 2년 만에 수요예측에 도전한다. 지난해 역대 최대 실적을 기록하면서 흥행 기대감이 어느 때보다 커졌다. 삼성그룹이라는 배경도 한몫할 것으로 보인다.직전 공모 발행 당시 '부정적' 아웃룩의 주 원인이 된 차입금 확대 우려도 씻어냈다. 하향 트리거 요건에서 모두 벗어나며 신용등급 변동성도 완화했다.

◇사상 최대실적...공모 시장 기대감 업

호텔신라는 오는 16일 1500억원 규모의 공모채 수요예측을 진행한다. 트랜치는 3년, 5년, 7년으로 나눠, 각각 300억원, 500억원, 700억원을 모집한다. 수요예측 결과에 따라 규모는 최대 2500억원까지 증액할 예정이다. 공모채 발행은 한국투자증권과 NH투자증권이 맡았다.

호텔신라의 회사채 발행은 지난 2015년 이후 2년만이다. 매년 꾸준히 공모시장을 찾다가 2015년 이후 2년에 한번 꼴로 회사채를 발행하는 중이다.

지난 2017년과 비교해 최대 발행 규모액(2500억원)은 같지만 이번 발행에는 7년물을 포함시켰다는 점에서 차이가 있다. 2년 전에도 3년물과 5년물 외에 7년물 발행도 고민했지만 결국 제외시킨채 수요예측을 진행했었다. 수요예측에 앞서 정기 신용평가에서 '부정적' 아웃룩을 부여 받으며 자신감이 사라진 영향이 컸다.

|

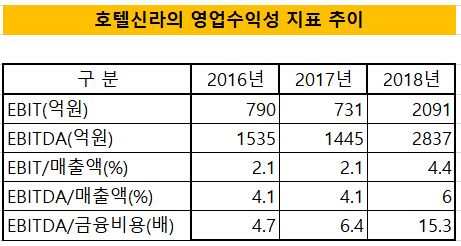

올해는 상황이 다르다. 지난해 최대 실적을 기록한 점은 기관들의 투자 수요를 높일 수 있는 대목이다. 호텔신라는 지난해 연결기준 4조7137억원의 매출액을 기록했다. 2017년 4조원 시대를 연 이후 이제 매출 5조원을 바라보게 됐다. 영업이익도 2091억원으로 전년 대비 3배 가까이 늘었다. 그러면서 지난해 1%대였던 영업이익률이 4%대로 올라섰다.

이익원천인 면세유통사업이 회복되며 실적 성장을 견인했다. 면세유통면에서만 4조 이상의 매출을 거뒀다.

◇차입금 만기구조 장기화…하향 트리거 요건 탈피

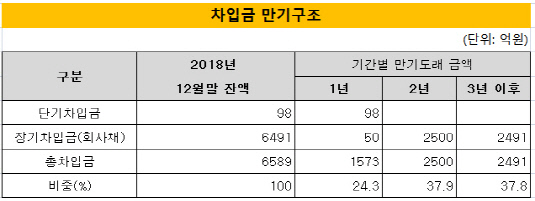

외형만 커진 것은 아니다. 재무구조도 탄탄해졌다. 차입금 구조를 장기화해 재무부담을 줄인 상태다. 총차입금 중 단기성차입금(1598억원) 비중이 24%에 불과하다. 전액 회사채로 구성된 장기성차입금은 4991억원으로, 총 차입금(6589억원)의 70%를 웃돈다. 수년째 30%를 웃도는 차입금 의존도는 20%대로 떨어졌다.

|

이에 따라 신용도 전망에도 청신호가 켜졌다. 2017년 '안정적'에서 '부정적'으로 아웃룩이 조정되는 수모를 겪은 것도 사드여파와 함께 늘어난 차입부담 탓이었다.

지난해 실적으로 하향트리거 요건도 완전히 탈피했다.

나이스신용평가는 하향트리거 요건으로 '총차입금/EBITDA 4배 이상'을 제시했다. 2017년 호텔신라의 총차입금/EBITDA은 6배로 하향트리거 요건에 충족해있었다. 하지만 지난해 2.3배로 지표가 개선되며 하향 트리거 요건에서 벗어났다. 오히려 상향 트리거에 더 가까이 다가선 모양새를 보인다.

시장 관계자는 "수요예측을 앞두고 지난해 사상 최대 실적이 발표된 것과 최근 회사채 시장의 분위기가 호재 역할을 할 것"이라며 "여기에 해외쪽도 확장하고 있어 장기적으로 성장 가능성이 높게 평가되고 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다