단기자금 '블랙홀' MMF…변동성 낮추고 수익률 높이고 [법인용MMF 진단]①장부가평가·안정성 '매력'…"MMF 시장, 더 커진다"

이민호 기자공개 2019-06-24 13:30:00

[편집자주]

법인용MMF가 도입된 지 20년이 지난 현재 100조원대 규모로 성장했다. 2008년 금융위기 이후 이어온 양적완화 기조를 타고 법인용MMF는 설정규모를 급속도로 불렸다. 이런 법인용MMF는 지난해 카타르 ABCP 사태 이후 변곡점을 맞이하고 있다. 금융당국은 법인용MMF의 안정성을 강화하기 위해 국공채 등 안전자산 편입 비중을 일정 부분 의무화하고 분산투자 규제를 이전보다 강하게 적용하기로 했다. 법인용MMF가 성장한 배경과 추후 규제 강화에 따른 영향을 짚어본다.

이 기사는 2019년 06월 14일 07시00분 thebell에 표출된 기사입니다

머니마켓펀드(MMF)는 2008년 금융위기 이후 법인들의 단기 유휴자금을 빨아들이며 덩치를 더 키웠다. 전세계적으로 뿌려 놓은 유동성의 안식처로 여겨진 것이다. 펀드중 유일하게 장부가를 기준가로 적용할 수 있어 단기자금을 안정적으로 운용할 수 있는 투자처로 각광받고 있다.전문가들은 시중에 풀린 유동성을 감안하면 MMF 시장의 규모는 당분간 현 수준을 유지하거나 소폭 늘어날 것으로 예상하고 있다. 다만 카타르 자산유동화기업어음(ABCP) 사태 이후 금융당국이 법인용MMF에 대한 규제를 강화하고 있다는 점은 성장의 걸림돌이다..

◇100조 넘긴 MMF, 법인용 비중 '절대적'

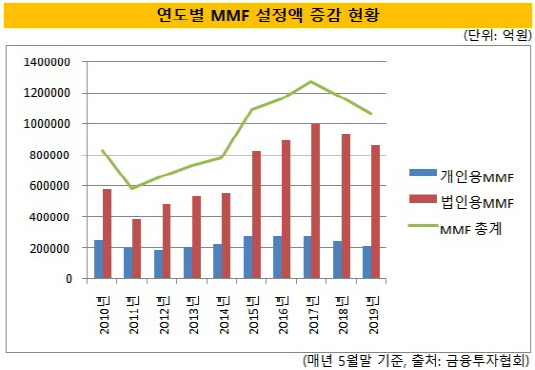

금융투자협회에 따르면 지난 11일 기준 국내 전체 MMF 설정액은 112조6236억원이다. 이 중 법인용MMF 설정액은 91조5106억원으로 전체 MMF 설정액의 81.2%를 차지하고 있다.

|

국내 법인용MMF 시장규모는 2016년 처음으로 100조원을 돌파한 후 대체로 이 수준을 유지해왔다. 지난해 중순부터 법인용MMF 설정액이 100조원 아래로 감소한 것은 지난해 8월 터키발 금융 불안이 카타르국립은행(QNB) 정기예금 ABCP 부실 우려로 번지며 법인용MMF에서 대규모 환매 사태가 벌어진 후유증이 지속되고 있기 때문이다.

환매 연기를 선언했던 운용사들이 올해 정상 운용을 재개하며 카타르 ABCP 이슈가 회복되고 있는 상황에서 법인용MMF은 여전히 인기있는 투자처로 각광받고 있다. 운용업계에 따르면 법인용MMF 설정액에서 가장 큰 부분을 차지하는 것은 금융기관이다. 은행 등 1금융권과 저축은행 등 2금융권에서 맡기는 자금규모가 가장 크며 일반 법인들도 주요 고객으로 자리잡고 있다.

◇장부가 평가 '매력', 법인 단기자금 빨아들여'

법인용MMF가 100조원 수준으로 성장할 수 있었던 데에는 법인들의 단기 유휴자금을 빨아들인 영향이 컸다. 2008년 금융위기 이후 전세계적으로 실시된 양적완화 기조를 타고 시중에 자금이 대거 풀렸다. 하지만 경기 둔화 우려가 겹치며 투자처를 찾지 못하자 급속도로 불어난 유휴자금을 손에 쥐고 있던 법인들은 이 자금을 안정적으로 운용하면서도 은행권 정기예금보다 좀 더 높은 수익률을 가져가려는 수요가 증가했다.

MMF가 법인들의 단기 유휴자금을 빠르게 흡수한 배경에는 모든 펀드를 통틀어 MMF에만 적용되는 장부가평가방식이 주효했다. 현재 MMF는 시가괴리율(장부가 대비 시가)이 50bp(0.5%)를 초과하는 경우가 아니라면 장부가평가를 적용하고 있다. MMF는 애초에 만기가 짧은 자산만 편입하기 때문에 운용사로서는 시가괴리율 50bp는 매우 '후한' 조건이라는 평가다.

시가평가의 경우 자산가격의 변동을 즉시 기준가에 반영하기 때문에 자산가격이 급락할 경우 평가손실로 돌아올 위험이 있다. 반면 장부가평가는 기준가를 일정하게 유지할 수 있어 시장 변동성과 관계없이 수익 정도를 예측할 수 있다. MMF에 유입되는 자금의 속성이 단기 유휴자금이라는 점을 고려하면 장부가평가는 플러스 알파 수익을 굳이 수취하지 않더라도 이자수익을 꾸준히 가져갈 수 있도록 하는 최적의 조건인 셈이다. 또 MMF에 편입하는 자산은 잔존만기(듀레이션)가 75일 정도로 짧게 관리되고 있다. 듀레이션이 짧을수록 금리 변동성에 대한 민감도는 떨어진다.

비슷한 안정성의 다른 상품들에 비해 비교적 수익률이 높은 점도 법인들의 구미를 당기는 요인이다. 일반형MMF의 경우 회사채나 기업어음(CP)을 편입해 수익률을 차별화하고 있다. 이외에도 MMF는 환매를 청구한 날로부터 제2영업일(D+1일)에 환매대금을 지급할 수 있어 펀드 수익자들로서는 유연한 자금관리가 가능하다. MMF 운용보수도 3~6bp 수준에 불과해 수익자들의 부담이 적다.

◇여전한 유동성, 성장 잠재력 '풍부'…규제 강화 '걸림돌'

MMF의 경쟁상품으로 증권사 특정금전신탁(MMT)나 은행권 수시입출금식예금(MMDA)가 꼽힌다. 하지만 100조원대 법인자금을 관리할 수 있는 시스템이 형성돼있는 상품은 MMF가 유일하다는 시각이 지배적이다.

한 운용사 MMF 매니저는 "MMT나 MMDA는 MMF처럼 큰 규모의 자금이 들락날락했을 때 이를 체계적으로 관리할 수 있는 시장이 형성되지 않은 데다 MMF는 수익률에서도 경쟁력을 가지고 있다"며 "MMF가 법인들의 단기자금 유입 1순위라는 시장지위를 확실히 확보하고 있다"고 설명했다.

운용업계에서는 시중에 자금이 풍부한 상황이 지속되고 있어 MMF 시장규모가 당분간 현재 수준을 유지하거나 소폭 늘어날 가능성이 높을 것으로 평가하고 있다. 다만 운용업계는 카타르 ABCP 사태 이후 금융당국이 내놓은 법인용MMF 규제 강화 방안이 향후 법인용MMF에 미칠 파장을 예의주시하고 있다. 금융당국은 지난 1월 국채·통안채·은행예금 등 안전자산의 편입비율이 30% 이하인 법인용MMF의 기준가 산정에 시가평가방식을 도입하고 법인용MMF에 담은 ABCP 등 유동화증권에 대한 분산투자 기준을 특수목적법인(SPC)이 아닌 원 발행자(기초자산)로 강화하는 내용의 개정안을 내놨다.

또 다른 운용사 MMF 매니저는 "국채 등 안전자산을 30% 편입할 경우 일반형MMF의 수익률이 현재보다 감소할 수 있다"며 "일반형MMF에서 이탈한 자금이 다른 상품으로 옮겨가면 MMF 시장규모가 줄어들 가능성도 있다"고 내다봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Financial Index/금융지주]신한금융, 부채비율 43%…우리금융 출자여력 '넉넉'

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/LG그룹]그룹 자존심 지킨 에너지솔루션, 2024년 PBR '3.86배'

- [교보생명 SBI저축 인수]SBI홀딩스, '경제적 권리' 70% 합의…실속 챙겼다

- [KT 리빌딩]멈춰선 계열사 늘리기, 이제는 내실 다지기 '집중'

- [i-point]크라우드웍스, '인력양성바우처 지원사업' 공급

- GS칼텍스·현대백 회사채 최저금리…'크레딧 안정성' 부각

- [i-point]큐브엔터, 소속 걸그룹 '아이들' 컴백 확정

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

이민호 기자의 다른 기사 보기

-

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/SK그룹]'미국 매출' 업은 SK바이오팜, 돋보인 ROE 개선

- [조선업 리포트]HD한국조선해양 이사회, '오너 대표이사' 권한 분산

- [조선업 리포트]신성장사업 투자 속도내는 HD한국조선해양

- [조선업 리포트]중간지주사 HD한국조선해양, 어떻게 현금을 쌓았나

- [머니체인 리포트]CJ제일제당, 자회사 출자 부담 상쇄한 유휴자산 매각

- [머니체인 리포트]'10배' 더 쓴 CJ제일제당, 지주사 역할 분담

- [머니체인 리포트]자체 조달 CJ 자회사들, 추가 차입 여력은

- [밸류업 성과 평가]LG그룹 전반적 부진, 주가지표 부진

- [밸류업 성과 평가]'유일' 두산밥캣 중위권…두산그룹 밸류업 향방 '안갯속'