덕산테코피아, IPO 도전장…중소형주 줄줄이 대기 [Weekly Brief]코윈테크 등 6곳 수요예측 돌입

양정우 기자공개 2019-07-16 08:28:43

이 기사는 2019년 07월 15일 07시10분 thebell에 표출된 기사입니다

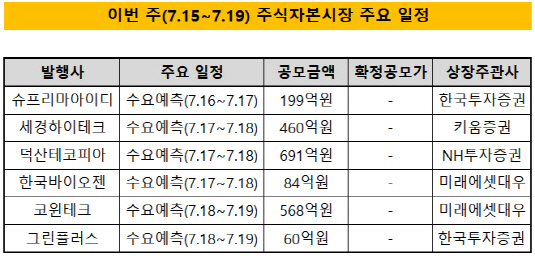

덕산그룹의 소재 계열사 덕산테코피아가 기업공개(IPO)를 위한 수요예측에 나선다. 유기발광다이오드(OLED) 재료와 반도체 소재 등 핵심 소재를 만들면서 그룹의 캐시카우로 부상한 기업이다.이번 주 IPO 시장에선 덕산테코피아를 포함해 '중소형주' 큰 장이 설 것으로 전망된다. 슈프리마아이디와 세경하이테크, 한국바이오젠, 코윈테크, 그린플러스 등 총 6곳의 기업이 기관 수요예측에 돌입할 계획이다.

◇덕산테코피아, 덕산그룹 '캐시카우'…691억원 공모 도전장

덕산테코피아는 오는 17일부터 18일까지 이틀 간 공모가 산정을 위한 기관 수요예측을 진행한다. 희망 공모가 밴드는 1만7000~1만9000원이다. 공모가 밴드 최하단을 기준으로 공모규모는 총 691억원(공모물량 406만1847주)이다. NH투자증권이 대표주관 업무를 맡고 있다.

상장주관사와 덕산테코피아가 책정한 적정시가총액은 4407억원이다. 나노신소재와 천보, 이녹스첨단소재 등을 비교기업으로 삼아 밸류에이션에 나선 결과다. 이들 기업의 평균 주가수익비율(PER)은 23.21배으로 집계됐다.

덕산테코피아는 IPO 공모를 위해 적정시가총액에 20.66~29.01%의 할인율을 적용했다. 공모가 밴드 최하단을 기준으로 할인율까지 감안할 경우 상장 밸류는 3100억~3500억원 선이다.

덕산테코피아는 2006년 설립된 덕산그룹의 소재 계열사다. OLED의 유기재료와 반도체 전자재료 등 한국 산업의 성장을 지탱하는 핵심 소재를 생산하고 있다. 지난해 매출액과 영업이익은 각각 709억원, 246억원을 기록했다. 이준호 덕산그룹 회장의 차남인 이수완 대표가 경영을 전담하고 있다.

|

◇코윈테크·세경하이테크, IPO 도전장…중소형주 6곳 수요예측

이번 주 IPO 시장에선 중소형주의 큰 장이 설 것으로 전망된다. 덕산테코피아에 이어 슈프리마아이디, 세경하이테크, 한국바이오젠, 코윈테크, 그린플러스 등이 줄줄이 기관 수요예측에 나선다.

코윈테크는 1998년에 설립된 공정 자동화 설비 업체다. 2차전지를 비롯해 반도체, 디스플레이, 석유화학, 헬스케어 등 다양한 사업분야에 공정 자동화 시스템을 구축하고 있다. 수요예측은 오는 18일과 19일 양일 간 진행된다. 희망 공모가 밴드(2만8400~3만4500원)를 감안한 공모규모(200만주)는 568억~690억원이다.

상장 밸류는 적정시가총액(3700억원)에 할인율 15.03~30.06%를 적용해 2556억~3105억원으로 책정됐다. 피엔티, 맥스로텍, 이노메트리, 대보마그네틱 등 비교기업의 PER은 21.95배였다.

세경하이테크는 스마트폰용 데코필름(DECO film)을 주력 제품으로 생산하고 있다. 공모규모는 희망 공모가 밴드(4만6000~5만2000원)의 최하단을 기준으로 460억원으로 집계됐다. 수요예측은 오는 17일부터 18일까지 이틀 간 진행될 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은