레고켐의 브릿지바이오 투자, 잭팟 가능할까 2년전 L/O 이후 우선주 매입…밴드 상단 공모가 결정시 최대 5배 수익

민경문 기자공개 2019-11-11 08:33:17

이 기사는 2019년 11월 08일 11시24분 thebell에 표출된 기사입니다

브릿지바이오테라퓨틱스(이하 브릿지바이오)가 IPO에 착수한 가운데 당초 지분 투자를 단행한 레고켐바이오사이언스(이하 레고켐바이오)의 투자 수익에도 관심이 쏠린다. 레고켐바이오는 2017년 특발성 폐섬유증 신약물질을 기술이전한 이후 브릿지바이오 지분도 매입한 상태였다. 공모가격이 밴드 최상단으로 결정될 경우 최대 5배 수익이 가능할 전망이다.브릿지바이오는 지난달 30일 증권신고서를 금융당국에 제출하고 구체적인 공모 계획을 오픈했다. 신주 70만주만을 발행하는 형태다. 공모가 밴드는 7만~8만원이 제시됐다. 수요예측은 내달 21일~22일 양일간 실시된다. 대신증권과 KB증권이 공동 대표 주관사로서 총액인수를 책임지고 있다.

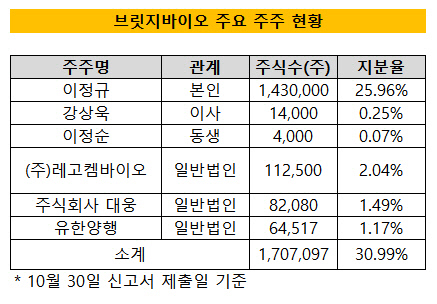

최대주주인 이정규 대표(25.96%) 외에 다수의 재무적투자자(FI)가 주요 주주로 참여한 가운데 상장사인 레고켐바이오도 브릿지바이오 지분 2.04%(112,500 주)를 보유하고 있다. 레고켐바이오는 지난 2017년 브릿지바이오에 오토택신 저해제 관련 물질을 라이선스 아웃(L/O)한 업체로 잘 알려져 있다.

당시 200억원에 넘긴 신약후보 물질은 지난 7월 베링거인겔하임에 다시 기술 이전되면서 시장의 주목을 받았다. 총 1조4600억원 규모의 라이선스아웃으로 브릿지바이오가 70배 이상의 가격으로 이를 되판 셈이다. 계약금(업프론트) 및 단기 마일스톤은 4500만유로(한화 600억원) 정도였다.

이는 브릿지바이오의 기업가치에 고스란히 반영됐다. 수요예측 이후 공모가격이 밴드 상단으로 결정될 경우 시가총액은 무려 4700억원에 달할 전망이다. 공모 후 레고켐바이오의 지분율(1.81%)을 고려하면 지분가치는 약 90억원에 달한다. 최초 지분 취득 금액이 18억원이라는 점을 고려하면 2년만에 5배 수익을 노려볼 수 있다.

레고켐바이오는 2017년 5월 브릿지바이오와 기술이전 계약을 단행하고 한달 뒤에 우선주 투자를 진행했다. KTB네트워크,SV인베스트먼트, UTC인베스트먼트, IMM인베스트먼트 등과 함께 150억원을 투자했다. 당시 적용된 브릿지바이오의 밸류에이션은 720억원 정도였다.

레고켐바이오 측은 지난 9월 2일 보유한 브릿지바이오 지분을 전량 보통주로 전환했다. 증권신고서 제출 기준 장부가는 24억6847만원 정도다. 해당 물량은 유한양행의 브릿지바이오 보유 지분(1.04%) 등과 함께 상장 이후 1년간 보호예수가 이뤄질 전망이다.

시장 관계자는 "결국 브릿지바이오가 수요예측에서 어떤 성적을 거둘지가 관건"이라며 "최근 올리패스, 제테마, 라파스 등 바이오업체들이 잇따라 기관들의 외면을 받고 있다는 점에서 결과를 낙관하긴 쉽지 않은 상황"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다