꽁꽁 언 바이오 투심, 제이엘케이 IPO 출격 [Weekly Brief]리메드, 공모가 21% 할인 결정…태웅로직스 청약 대기

심아란 기자공개 2019-11-25 16:17:51

이 기사는 2019년 11월 25일 07:00 thebell 에 표출된 기사입니다.

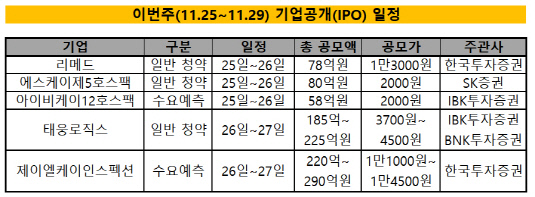

이번주(11.25~11.29) 기업공개(IPO) 시장에서 제이엘케이인스펙션이 수요예측을 개시한다. 제이엘케이인스펙션은 '의료 인공지능(AI)' 섹터에 속해 이색 업종으로 눈길을 끌고 있다. 국내 기관투자자가 제약바이오 섹터에 대해 보수적인 태도를 유지하고 있어 공모 부담감은 존재한다.앞서 IPO 수요예측을 실시한 전자약 제조 업체 리메드 역시 부진한 성적표를 받았다. 리메드는 시장의 보수적인 평가를 수용하고 공모가를 21% 할인해 일반 청약에 나선다. 국제물류주선 업체 태웅로직스는 25일 확정 공모가를 공시한 후 다음 날 일반 청약을 개시한다.

◇제이엘케이인스펙션, 최대 2325억 밸류 기대

제이엘케이인스펙션이 26일부터 27일까지 이틀 동안 기관투자자 대상 수요예측을 실시한다. 공모 예정 물량은 200만주이며 80%를 기관 몫으로 배정했다. 희망 공모 밴드는 1만1000원~1만4500원으로 이를 감안한 공모 금액은 220억~290억원이다. 이번 IPO 딜은 한국투자증권이 이끌고 있다.

2014년 설립된 제이엘케이인스펙션은 AI 기반의 의료와 보안 분석 솔루션을 개발하는 기업이다. 코스닥 상장 트랙으로 기술특례제도를 선택했다.

제이엘케이인스펙션은 기업가치를 책정하기 위한 피어그룹에 유비케어, 비트컴퓨터, 인피니트헬스케어를 선정했다. 이들 세 곳의 올해 실적 기준 주가수익비율(PER)은 18.09배다.

피어그룹의 PER를 감안해 제이엘케이인스펙션이 제시한 적정 몸값은 2480억원이다. 몸값의 근거는 2022년 추정 순이익(173억원)이다. 연 8%씩 할인한 2019년 말 현가는 137억원이다. IPO 몸값은 1764억~2325억원으로 낮췄다.

주관사인 한국투자증권은 작년 6월 제이엘케이인스펙션에 프리IPO를 통해 지분 투자를 단행했다. 구주 18만1820주를 주당 5500원에 인수했다. 주당 투자 단가는 공모가 하단보다 50% 낮은 가격이다. 한국투자증권은 해당 물량(공모 후 1.22%)에 대해 상장 후 1개월 동안 보호예수를 약속했다.

시장 관계자는 "기관이 보수적으로 수요예측에 참여하고 있고 바이오 업종은 각종 이슈로 공모가 쉽지 않은 상황"이라며 "상장 주관사가 프리IPO로 지분 투자한 점은 기업의 기술력, 성장성 등이 긍정적으로 평가 받을 수 있다"라고 말했다.

◇리메드, 풋백옵션 메리트…청약 기대

전자약 제조 전문기업 리메드가 25일~26일 이틀간 개인투자자 대상 청약을 시작한다. 일반투자자에 배정된 공모 물량은 약 16억원 수준이다.

리메드는 앞서 지난 22일 확정 공모가를 1만3000원으로 밝혔다. 이는 공모 밴드(1만4500원~1만6500원) 상단 대비 21% 할인된 가격이다. 최대 99억원을 기대했던 공모 금액은 78억원으로 줄었다.

리메드의 수요예측에는 총 170곳의 기관이 참여해 24.76 대 1의 경쟁률을 기록했다. 전체 기관의 64%가 밴드 하단보다 낮은 가격으으로 주문을 넣으며 보수적으로 접근했다. 의무 보유 확약 건수도 제로(0)였다.

리메드는 수요예측에서 부진했지만 주관사의 개인투자자 보호 조건이 걸려 있는 만큼 일반 청약에서 분위기 반전을 기대하고 있다.

리메드는 테슬라 제도(이익미실현기업 상장)를 활용하고 있다. 테슬라 제도의 경우 상장 주관사가 풋백옵션을 제공한다. 일반 청약자가 리메드 상장 후 3개월 내에 풋백옵션을 행사할 경우 상장 주관사는 공모가의 90% 가격으로 주식을 매수해줘야 한다. 리메드의 풋백옵션 행사 가격은 1만1700원이다.

리메드의 주요 제품은 뇌질환 치료용 자기 자극기, 신경 자기 자극기, 코어 근력 강화 자기 치료기 등으로 나뉜다. 리메드는 공모 자금을 활용해 뇌질환 치료 관련 임상 시험에 속도를 낼 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '무차입' 씨피시스템, 상장으로 퀀텀점프 노린다

- 금양인터, 미국 프리미엄 와인 '벨라 오크스' 출시

- [ICTK raod to IPO]2년 뒤 매출 300억, 근거는 '글로벌 빅테크'

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- 'BNCT로 항암 타깃' 다원메닥스, 코스닥 예심 청구

- [엔비디아 밸류체인 파트너]아이크래프트, 박우진 회장 잦은 하산에 빛바랜 주가

- [이통3사 AI 매치업]사물인터넷 회선 경쟁, AIoT 분야로 확전

- [컨콜 Q&A 리뷰]리스크관리와 주주환원책에 이슈 집중된 KB금융 IR

- KB금융, ELS 충격에도 견조한 이익창출력 과시

- [여전사경영분석]KB캐피탈, 우량자산 비중 확대 안정적 성장 관리 추진