[오너십 시프트]더블유에프엠, 시원스쿨·키이스트 출신 뭉쳤다①SJW인터내셔널·골드메달리스트, 조합 통해 120억 투자…지분 66.25% 인수

김형락 기자공개 2021-02-26 08:35:50

[편집자주]

기업에게 변화는 숙명이다. 성장을 위해, 때로는 생존을 위해 변신을 시도한다. 오너십 역시 절대적이지 않다. 오히려 보다 강력한 변화를 이끌어 내기 위해 많은 기업들이 경영권 거래를 전략적으로 활용한다. 물론 파장도 크다. 시장이 경영권 거래에 특히 주목하는 이유다. 경영권 이동이 만들어낸 파생 변수와 핵심 전략, 거래에 내재된 본질을 더 면밀히 살펴보고자 한다.

이 기사는 2021년 02월 24일 08시23분 thebell에 표출된 기사입니다

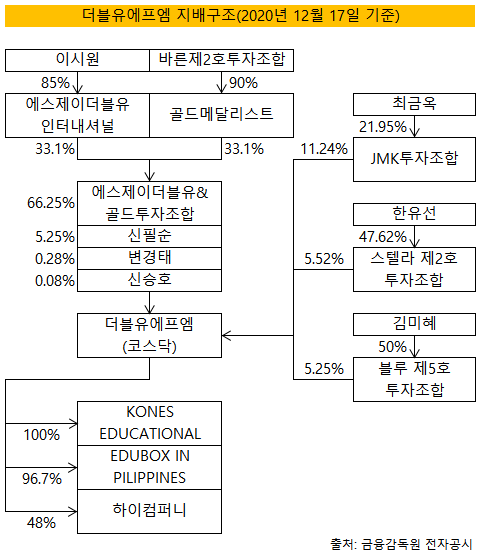

코스닥 상장사 더블유에프엠(WFM)에 시원스쿨, 키이스트 출신 경영진이 모였다. 투자조합을 구성해 경영권을 손에 넣었다. 220억원을 투입해 회생절차를 마무리 짓고 새 출발을 준비하고 있다.에스제이더블유인터내셔널(SJW인터내셔널)과 골드메달리스트 연합군이 WFM 경영권을 확보했다. 두 회사가 각각 지분을 33.1%씩 출자한 에스제이더블유&골드투자조합을 통해 WFM 지분 66.25%를 거머쥐었다.

경영진도 공동으로 꾸렸다. 양홍걸 SJW인터내셔널 대표이사와 신필순 골드메달리스트 대표이사가 지난해 12월부터 WFM 각자 대표이사를 맡고 있다.

SJW인터내셔널은 온라인 영어 교육 사이트 '시원스쿨'을 운영하고 있다. 2006년 11월 설립된 자산총계 685억원 규모 비상장사다. 최대주주는 지분 85%를 보유한 이시원 SJW인터내셔널 사외이사다. 양 대표는 2016년부터 SJW인터내셔널 경영을 책임지고 있다.

골드메달리스트는 2019년 11월 설립된 매니지먼트사다. 자산총액 3억원 규모 비상장사다. 바른제2호투자조합이 지분 90%를 보유하고 있다. 지난해 3월부터 신 대표가 경영을 이끌고 있다. 신 대표는 2010년 5월부터 지난해 1월까지 코스닥 엔터테인먼트 기업 키이스트 대표이사를 지낸 인물이다.

WFM 경영권 거래로 총 220억원이 움직였다. 지난해 12월 제3자 배정 유상증자(170억원)와 17회차 전환사채(CB) 발행(50억원)을 나눠서 진행했다.

에스제이더블유&골드투자조합이 가장 많은 자금을 쏟아부었다. 유상증자에 120억원을 납입해 신주 2400만주(지분 66.25%)를 취득했다. 신주는 회생계획에 따라 액면가(500원)로 발행했다. SJW인터내셔널, 골드메달리스트가 조합에 출자한 80억원과 골드메달리스트가 개인들에게 빌린 차입금 40억원으로 증자 대금을 납입했다.

나머지 50억원 규모 유상증자 대금은 여러 조합이 분담했다. JMK투자조합(21억5000만원), 블루제5호투자조합 (19억원), 스텔라제2호투자조합(10억5000만원)이 모두 자기자금으로 해결했다.

유상증자 이후 SJW인터내셔널, 골드메달리스트가 WFM 지배구조 윗단에 자리 잡았다. 조합이 취득한 신주는 2022년 12월까지 2년 동안 보호예수로 묶어뒀다. 의무보호예수 1년에 자발적보호예수 1년을 추가했다.

17회차 CB는 코스모스 제3호 투자조합이 인수했다. 조합 자본금 50억원으로 CB 대금을 납입했다. 조합원인 이시원 SJW인터내셔널 사외이사가 권면총액 19억원 규모 CB를 배정받았다. 신 대표와 양 대표도 조합원 자격으로 각각 권면총액 2억5000만원, 1억원 규모 CB를 보유하고 있다. 전환가액이 액면가인 CB로 지배력 추가 확보 장치를 마련해 둔 셈이다.

신 대표는 블루제5호투자조합에 9억5000만원을 출자한 조합원이기도 하다. 조합을 통해 더블유에프엠 지분 5.25%를 보유하고 있어서 최대주주 특수관계인으로 묶였다.

새로운 이사진은 경영 정상화에 매진하고 있다. 인수·합병(M&A) 대금 220억원을 재원으로 지난달 회생절차를 끝냈다. WFM은 2019년 9월부터 거래 정지 상태다. 전 최대주주인 코링크프라이빗에쿼티의 횡령·배임에 이어 2020년 3월 감사의견이 '거절'까지 겹쳤다. 내년 4월까지 개선기간을 부여받았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

김형락 기자의 다른 기사 보기

-

- [자사주 리포트]크래프톤, 올해 최대 처분 물량은 0.2%

- [자사주 리포트]DB손해보험, 매각 계획 접었다…지속 보유도 염두

- 증권신고서 정정의 나비 효과

- [자사주 리포트]셀트리온, 네 가지 활용 방안 제시

- [자사주 리포트]롯데지주, 3000억 규모 매각…지배력 강화 포석

- [Board Change]현대백화점그룹, 사추위·보상위서 사내이사 제외

- [그레이존 이사회 점검]세방전지, 기타비상무이사 출석률 높일까

- [주총 안건 리뷰]우양, 오너가 이사 선임 부결 이유는

- [주총 안건 리뷰]크리스에프앤씨, 세무 전문가 셋으로 늘리지 못해

- [밸류업 성과 평가]주주 행동 나선 기업들 '중위권' 포진