현대운용, 훌쩍 커진 펀드 몸집…수수료 '제자리걸음' [자산운용사 경영분석]②현대클린법인MMF1, 1.4조 신규 유입…단기금융펀드, 수수료 기여도 한계

양정우 기자공개 2021-03-23 08:15:25

이 기사는 2021년 03월 19일 14시52분 thebell에 표출된 기사입니다

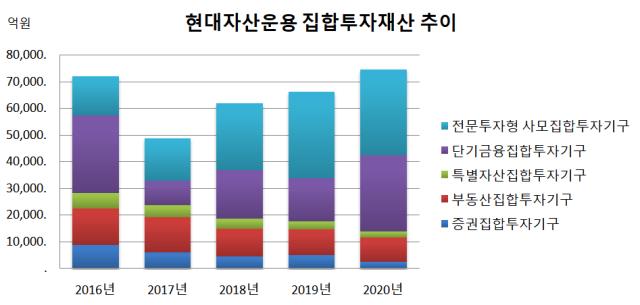

현대자산운용이 펀드 몸집을 훌쩍 키우면서 운용자산(AUM)이 7조원 대에 안착했다. 단기금융자금인 머니마켓펀드(MMF)로 볼륨을 키운 터라 운용 수수료는 아직 제자리걸음을 하고 있다.◇7조 넘어 8조 대 눈앞…MMF, 성장세 '일등 공신'

현대자산운용은 지난해 말 기준 전체 펀드 설정액은 7조4665억원을 기록해 전년 말(6조6247억원)보다 12.7% 증가한 것으로 집계됐다. 지난해 3분기 말 8조원에 육박했던 수치보다 줄었지만 매년 견고한 성장세를 유지하고 있다.

근래 들어 AUM이 가장 적었던 2017년 말엔 전체 설정액이 5조원을 밑돌았다. 하지만 꾸준히 몸집을 키우면서 어느덧 8조원 대 입성을 눈앞에 두고 있다. 지난해 3월 무궁화신탁의 품에 안긴 뒤 대대적으로 인력을 확충한 만큼 공격적 사세 확장에 나설 가능성이 높다.

지난해 펀드 설정액이 1조원 가까이 늘어난 건 단기금융집합투자기구 덕분이다. 2019년 말 1조6017억원에서 지난해 말 2조8614억원으로 껑충 뛰면서 성장세를 견인했다. 2017년 이후 AUM 성장을 주도한 건 전문투자형 사모집합투자기구였으나 유독 지난해(2019년 말 3조2465억원→2020년 말 3조2260억원)엔 성과가 부진했다.

자산운용사의 단기금융집합투자기구는 MMF가 주를 이룬다. 현대자산운용의 대표 MMF는 '현대클린법인MMF1'이다. 지난해 말 기준 설정액이 2조9752억원을 기록해 연초(1조5979억원) 이후 신규 자금을 1조4000억원 가량 모집한 것으로 집계됐다. 최근까지 자금 유입이 이어지고 있어 올해도 AUM 외형을 키울 일등 공신으로 여겨진다.

주식이나 채권 등 전통자산에 투자하는 증권집합투자기구는 펀드 설정액이 꾸준히 감소하고 있다. 한때 운용 규모가 9000억원에 육박했지만 어느새 2342억원으로 줄었다. 하지만 새 주인의 사업 확장 기조에 발맞춰 앞으로 전통 공모펀드에도 힘을 실을 방침이다.

◇MMF 실속 '글쎄'…자문수수료 등 신규 수입 '효자 노릇'

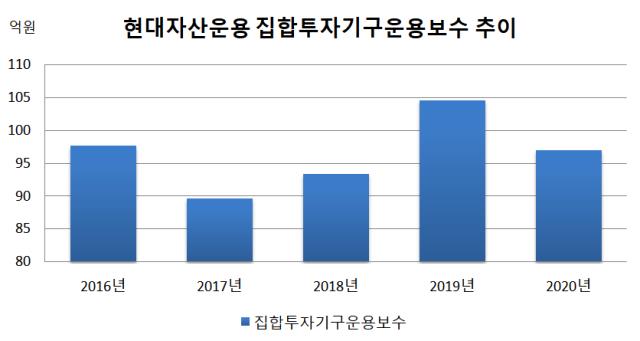

AUM의 성장세에도 불구하고 실속 측면에서는 아직 갈 길이 멀다. 전체 펀드의 운용 수수료인 집합투자기구운용보수가 답보 상태에 머물러있다. 근래 5년 새 100억원 수준에서 벗어나지 못하고 있다.

지난해 집합투자기구운용보수는 97억원으로 집계됐다. 2019년(105억원)과 비교해 줄어든 규모다. 펀드 설정액이 1조원 가까이 증가한 와중에도 운용 수수료로 거둔 수입은 오히려 감소했다.

무엇보다 MMF 등 단기금융집합투자기구가 성장의 주축을 이룬 탓이다. 단기금융펀드는 운용 전략과 콘셉트가 단조로운 만큼 전체 수수료 수입에서 기여도가 낮을 수밖에 없다. 단적으로 현대자산운용의 총보수율은 주식형 공모펀드가 1.52%, 단기금융집합투자기구는 0.1%에 불과하다.

비록 집합투자기구운용보수는 제자리걸음을 걸었으나 지난해 영업수익(매출액)은 큰 폭(121억원→213억원)으로 늘었다. 펀드 운용 수수료가 아니라 투자자문수수료(36억원), 기타 수수료(68억원) 등에서 신규 수익을 창출했기 때문이다. 투자자문 계약은 2건에 불과하지만 단번에 거액의 수수료를 확보하는 알짜 수익처로 거듭났다.

투자 일임 계약고는 성장 추세를 유지하고 있다. 지난해 말 기준 투자일임 계약고는 3207억원을 기록해 전년 말 2543억원보다 26% 증가했다. 금융투자업자가 350억원 수준의 자금을 인출했지만 연기금에서 1000억원을 추가로 유치한 덕분이다. 지난해 말 기준 연기금의 투자일임 계약고는 3000억원으로 집계됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다