IPO 임박 바이젠셀, 기업가치 4년 새 13배 '껑충' 2017년 시리즈A 300억→상장밸류 4000억, VC 9월부터 회수 가시화 전망

이명관 기자공개 2021-06-30 07:59:10

이 기사는 2021년 06월 29일 08:11 thebell 에 표출된 기사입니다.

코스닥 입성을 추진 중인 바이젠셀의 상장 밸류 윤곽이 드러났다. 현재 희망 공모가 밴드를 통해 살펴보면 최소 4000억원은 인정받을 수 있을 것으로 전망된다. 이정도 밸류로 기업공개가 마무리되면 이곳에 투자한 VC는 상당한 수준의 투자이익을 실현할 수 있을 것으로 분석된다.29일 VC업계에 따르면 바이젠셀은 오는 8월 초 공모 청약을 진행한다. 공모가격은 청약에 앞서 수요예측을 통해 결정될 예정이다. 현재 거론되는 희망 공모가격은 4만2800원~5만2700원 선이다.

희망 공모가격 밴드를 통해서 보면 바이젠셀의 상장밸류는 4000억~4900억원 사이에서 결정될 전망이다. 최저 가격인 4만2800원을 기준으로 할 때 바이젠셀의 밸류는 4037억원 수준이다. 마지막 투자유치 시점인 시리즈B 라운드와 비교할 때 바이젠셀의 기업가치는 세 배 이상 증가한 모양새다.

바이젠셀은 지금까지 두 차례에 걸쳐 외부서 자금을 조달했다. 첫 번째 투자유치는 4년 전으로 거슬러 올라간다. 2017년 시리즈A 라운드에 프리미어파트너스, 네오플럭스, 데일리파트너스, 알바트로스인베스트먼트 등 다수의 VC가 참여했다. 총 조달액은 80억원이었다. 이때 바이젠셀의 기업가치는 300억원으로 평가됐다.

이후 2019년 시리즈B라운드 투자유치가 이어졌다. 시리즈B 라운드서 조달한 투자금은 200억원 수준이다. 기존 VC의 후속투자도 있었고, 신규 투자자도 유입됐다. 전환우선주 발행과 일부 구주 매각이 이뤄졌다. 이때 책정된 바이젠셀의 기업가치는 1300억원 가량 된다. 첫 번째 투자유치 이후 기업가치가 2년 새 두 배 이상 불어난 것이다.

투자금을 기초로 바이젠셀은 신약개발 플랫폼 고도화에 성공했고, 몸값 상승으로 이어진 것으로 풀이된다. 2013년 설립된 바이젠셀은 김태규 가톨릭대학교 의대교수가 창업했다. 다발성골수증, 간암, 폐암, 신장암 등의 치료제 개발이 주력하고 있다.

특히 시장에서 주목한 대목은 독자적으로 개발한 신약개발 플랫폼이다. 바이티어(ViTer) △바이메디어(ViMedier) △바이레인저(ViRanger) 등 3개의 플랫폼 기술을 활용해 치료제 개발을 진행 중이다.

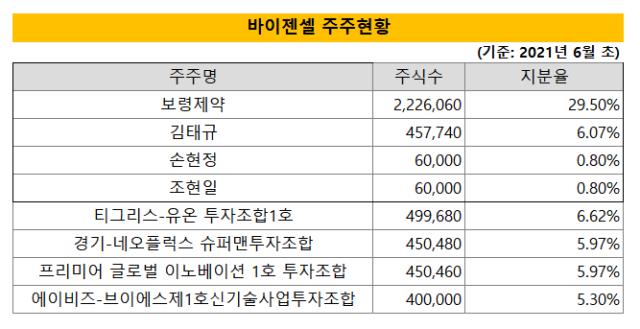

플랫폼을 기반으로 한 치료제 개발로 잠재력을 인정받은 바이젠셀에 VC의 자금 280억원이 유입됐다. 특히 대형 제약사인 보령제약도 2016년 투자, 현재 최대주주로 이름을 올리고 있다.

바이젠셀이 순조롭게 IPO를 진행하면서 이곳에 투자했던 VC도 의미있는 수준의 투자 성과를 기록할 것으로 전망된다. 세부적으로 VC가 보유 중인 지분의 평가액을 살펴보면 △티그리스-유온 투자조합1호 213억원 △경기-네오플럭스 슈퍼맨투자조합 192억원 △프리미어 글로벌 이노베이션 1호 투자조합 192억원 △에이비즈-브이에스제1호신기술사업투자조합 171억원 등이다.

오는 8월 바이젠셀이 증시에 입성하게 되면 이들 VC는 본격적으로 투자금 회수 시기를 저울질 할 것으로 전망된다. 우선 이들 투자자가 보유 중인 지분에는 보호예수 기간이 1개월 부여돼 있다. 9월부터 투자금 회수가 가능한 셈이다.

이들 VC는 상장 후 유통 물량이 많이 풀리는 만큼 오버행 이슈를 고려해 투자금 회수에 나설 것으로 점쳐진다. 오버행은 대량의 대기 물량을 의미한다. 주식시장에서 대량의 대기물량의 존재는 주가에 부정적인 영향을 미치곤 한다.

바이젠셀의 상장예정주식수 943만2400주 중 약 46.57%에 해당하는 439만2872주가 상장일부터 바로 매도가 가능하다. 여기에 1개월 후 추가로 200만여주가 풀린다. 절반 이상의 물량이 유통되는 셈이다. 그나마 최대주주인 보령제약의 보유 분은 3~4년 정도 보호예수 기간이 설정돼 있다. 경영권의 손바뀜이 당분간 일어나지 않는다는 점은 주가 변동성을 상쇄하는 요소로 꼽힌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

이명관 기자의 다른 기사 보기

-

- 시몬느 계열 SP운용, 체면 구긴 '메자닌 펀드'

- [thebell League Table]설정규모 2조 고지 밟은 삼성SRA운용 1위 등극

- [thebell League Table]이지스운용 채권형 펀드, 준수한 성과로 '주목'

- "고금리 혜택 누리자" SC제일은행, 새 파킹통장 출시

- 스틱얼터너티브, 3년만에 '일반 공모주' 펀드 론칭

- 오피스 거래 패자의 '넋두리'

- 더에셋 품는 삼성SRA운용, 보증금 50억 낸다

- 정상화 마무리 알펜루트운용, '비상장사' 투자 시동

- 호두랩스, 전략적 투자자 유치…사업 시너지 보인다

- 부동산 투자 전문 운용사 그라니쿠스 탄생