SM상선, 2조 가치 산정...보수적 밸류 평가 [IPO 기업분석]상반기 연환산 순이익 6052억…PER 20배 적용해도 12조 몸값

강철 기자공개 2021-10-08 08:14:38

이 기사는 2021년 10월 06일 11:21 thebell 에 표출된 기사입니다.

삼라마이다스그룹 계열 해운사인 SM상선이 오는 11월 코스닥 입성을 목표로 공모 절차를 본격 시작한다. 지난 7월 예비심사 청구 당시 산정한 상장 기업가치는 최대 2조원인 것으로 나타났다.업계에선 SM상선이 올해 들어 역대급 실적을 달성하고 있는 점을 들며 최대 2조원은 상당히 보수적인 밸류에이션이라는 분석을 내놓고 있다. 그룹사의 구주 매출도 걸려있는 만큼 수요예측에서는 2조원보다 훨씬 커진 기업가치를 산정할 가능성이 거론된다.

◇11월 코스닥 입성 목표

한국거래소 코스닥시장본부는 최근 상장위원회를 열고 SM상선의 IPO 승인 안건을 심의·의결했다. 지난 7월 12일 예비심사 신청서를 접수한지 약 60영업일만에 공모 절차를 시작할 수 있는 기회를 부여하기로 했다.

SM상선은 11월 코스닥 입성을 목표로 곧장 공모 절차를 밟을 예정이다. 현재 대표 주관사인 NH투자증권과 증권신고서 작성을 포함한 전체 공모 일정을 협의하고 있다. 증권신고서는 늦어도 이달 중순에는 제출할 방침이다.

공모는 신주 발행과 구주 매출을 병행하기로 했다. 신주와 구주의 비율을 50%씩 구성하는 것이 유력하다. 구주는 삼라마이다스, TK케미칼, ㈜삼라 등 SM상선 지분 100%를 나눠 보유 중인 그룹사 가운데 일부가 매출할 예정이다.

수요예측을 비롯한 공모 절차가 원활하게 이뤄지면 2016년 한진해운의 미주·아시아 노선을 인수해 SM상선으로 출범한지 약 5년만에 증시 입성의 꿈을 이룬다. 더불어 남선알미늄, TK케미칼, 대한해운 등과 함께 그룹 상장사 리스트에 이름을 올린다.

◇증권신고서 엔트리 밸류 높일 듯

SM상선은 예비심사 청구 당시 공모가 밴드를 2만3000원∼2만5000원(액면가 500원)으로 제시했다. 이 공모가 밴드에 상장 예정 주식수 7963만3458주를 곱한 시가총액은 약 1조8300억~2조원이다. 상장 기업가치를 최대 2조원으로 산정했다.

최대 2조원은 SM상선이 올해 초 IPO 시장에 등장했을 당시 거론된 기업가치와 대략 일치한다. 업계에선 SM상선의 2020년 순이익 1076억원에 국내 해운업 평균 주가수익비율(PER) 20배수를 적용해 약 2조원의 밸류에이션을 추산했다.

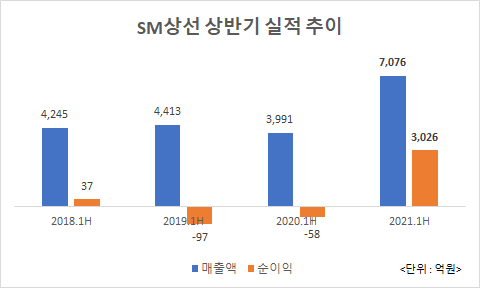

다만 SM상선이 올해 들어 사상 최대 실적을 경신하고 있는 점을 감안하면 2조원의 기업가치는 상당히 보수적인 측면이 있어 보인다. SM상선은 올해 상반기 매출액 7076억원, 순이익 3026억원을 기록했다. 역대급 해운업 호황에 힘입어 반기만에 지난해 전체 실적의 3배에 육박하는 순이익을 달성했다.

올해 상반기 순이익을 연간으로 환산한 6052억원에 업종 평균 PER 20배를 곱한 시가총액은 약 12조원이다. 2020년 3분기부터 2021년 2분기까지의 4개 분기 누적 순이익 4160억원에 같은 PER 배수를 적용해도 대략 8조3200억원이 나온다. 할인율을 보수적으로 적용해도 5조원 이상의 기업가치 산출이 충분히 가능하다.

시장 관계자는 "증권신고서에는 올해 상반기 실적을 바탕으로 재조정한 공모가 밴드를 반영할 가능성이 높다"며 "그룹 계열사의 구주 매출이 걸려있는 만큼 보다 우호적인 가치를 산정할 수 있는 방식을 선택해 엔트리 밸류를 높일 것으로 보인다"고 밝혔다.

이어 "최근 상장사의 가치 산정 추이를 감안할 때 최근 12개월(LTM)이 아닌 올해 상반기 연환산 순이익을 적용할 것으로 보인다"며 "보유 중인 선박 관련 자산을 토대로 주가순자산비율(PBR) 방식을 PER과 혼용할 가능성도 일부 존재한다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감