조달 늘리는 카카오엔터, 회사채도 찍는다 사상 첫 회사채 사모로 발행해 1000억 조달…7월 만기 CP 3800억 대응 목적

강철 기자공개 2022-07-08 07:09:35

이 기사는 2022년 07월 05일 16:08 thebell 에 표출된 기사입니다.

카카오엔터테인먼트가 설립 후 처음으로 회사채를 발행했다. 조달한 자금으로 7월 만기 도래하는 3800억원 기업어음(CP)에 대응할 방침이다.5일 증권업계에 따르면 카카오엔터테인먼트는 이날 몇몇 투자자를 대상으로 2년 만기 사모 회사채를 발행해 1000억원을 조달했다. 금리는 4.63%로 확정했다. A+ 등급 회사채 민평금리를 참고했다.

이달 중순 추가로 회사채 발행을 검토할 가능성이 거론된다. 이를 위해 국내 증권사를 통해 회사채를 인수할 후보군을 꾸준하게 물색하고 있는 것으로 알려졌다.

이번 2년물은 카카오엔터테인먼트가 2010년 법인 설립 후 처음으로 발행하는 회사채다. 그간 은행 대출, 유상증자, 기업어음 발행 등으로 운영자금을 마련한 적은 있으나 회사채로 직접 조달을 실시한 전례는 없었다.

사상 첫 회사채로 조달하는 자금은 전액 기업어음 상환에 투입할 방침이다. 지난해 7월 4차례에 걸쳐 발행한 기업어음 3800억원의 만기가 오는 7일부터 21일까지 도래한다. 일별 만기는 7일 2300억원, 20일 900억원, 21일 600억원이다.

작년 7월 기업어음의 발행 금리는 1.6%였다. 불과 1년 사이에 금리가 300bp 가까이 오른 점을 감안할 때 상환이 이뤄지면 100억원이 넘는 추가 금융비용 지출이 불가피할 전망이다.

카카오엔터테인먼트 관계자는 "기업어음 상환 목적으로 사상 첫 회사채를 발행했다"며 "해당 건 외에 추가 회사채 발행은 검토하지 않고 있다"고 밝혔다.

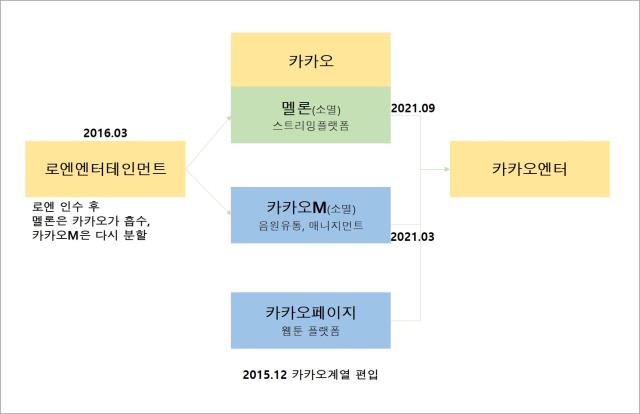

카카오엔터테인먼트는 카카오페이지가 전신인 콘텐츠 기업이다. 지난해 카카오M과 멜론컴퍼니를 합병하며 기존 사업인 웹툰과 웹소설에 더해 드라마·영화 제작, 음원 유통, 아티스트 매니지먼트, 스트리밍 플랫폼까지 아우르는 종합 엔터사로 변신했다.

월 평균 300만명의 활성 이용자수를 바탕으로 연간 300억~400억원의 영업이익과 15% 안팎의 EBITDA마진을 꾸준하게 기록하고 있다. 카카오M과 멜론컴퍼니를 합병해 사세를 불린 지난해에는 매출액 1조2470억원, EBITDA 1167억원, 순이익 298억원을 달성했다.

이처럼 안정적인 수익성과 영업창출현금을 바탕으로 오랜 기간 무차입 기조를 유지했다. 그러다가 사세 확장을 본격 시작한 지난해부터 금융권 차입을 비롯한 외부 조달을 본격 늘렸다. 조달한 자금은 대부분 플랫폼 기업 투자에 사용했다.

카카오엔터테인먼트는 지난해 4119억원을 들여 북미 웹소설 플랫폼인 래디쉬 지분 99.14%를 인수했다. 이어 웹툰 기업 타파스 지분 100%도 3741억원에 매입했다. 방송 프로그램 제작사인 바람픽쳐스에도 209억원을 투자했다. 1년 사이 8000억원에 육박하는 대규모 투자를 단행했다.

그 결과 2020년 말 기준 1000억원 수준이던 총차입금은 작년 말 9352억원으로 급증했다. 총차입금에서 현금성자산을 제외한 순차입금도 같은 기간 668억원에서 6550억원으로 10배 가까이 증가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감