'새 주인' 맞은 대한조선, 재무구조 개선 잰걸음 3400억 회생채권 출자전환 '신주발행', 감자비율 99% 'KHI컨소' 인수 막바지

김서영 기자공개 2022-07-25 14:09:04

이 기사는 2022년 07월 21일 15:08 thebell 에 표출된 기사입니다.

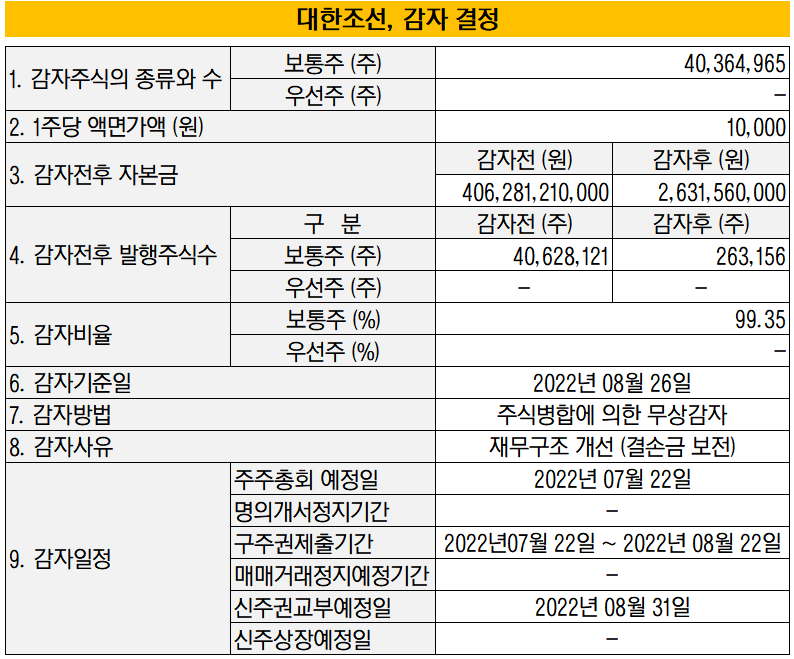

중형조선사 대한조선이 새 주인을 맞기 위한 준비로 분주하다. 유상증자 형태로 산업은행 등 채권단이 보유하고 있는 회생채권을 주식으로 출자전환키로 했다. 또 154대 1 무상감자를 실시해 인수 작업이 수월하도록 재무부담 줄이기에 주력하고 있다.21일 조선업계에 따르면 대한조선은 최근 이사회를 개최해 무상감자를 의결했다. 감자비율은 99.35%다. 주식병합에 의한 무상감자 방식으로 보통주 4062만8121주가 감자 후 26만3156주로 줄어든다. 자본금 역시 4063억원에서 26억원으로 크게 감소한다. 무상감자는 결손금을 보전하기 위한 결정으로 지난해 말 기준 자본총계는 -2891억원으로 완전자본잠식 상태다.

제3자배정 유증에 따라 산은 지분율이 85.62%로 뛰었다. 기존 지분율 4.99%에서 80.63%포인트(p) 높아진 것이다. 대우조선해양 지분율은 기존 65.06%에서 10.31%로 줄었다. 이외에 제3자배정 유증에 참여한 채권단은 한국수출입은행(지분율 0.6%), 우리은행(0.42%), 광주은행(0.05%)이다.

통상 기업이 자본잠식을 벗어나고 재무구조를 개선하기 위해선 감자 후 유증을 진행한다. 감자는 새로 유입되는 자본이 있는 게 아니므로 순자산은 그대로다. 액면가를 줄이면 자본금이 줄고 그만큼 자본잉여금으로 계상되는 회계상 조정이 이뤄진다.

여기에서 유증을 하면 유증 발행가 중 액면가는 자본금 계정에, 나머지는 자본잉여금으로 들어간다. 자본금을 줄여놓은 상태에서 유증을 해야 자본잠식에서 벗어날 수 있다. 자본잠식 해소 없이 유증을 하면 자본금과 자본잉여금이 둘 다 늘어나게 된다.

보통의 방식과는 반대로 대한조선은 유증 후 감자를 실시하는 방식을 택했다. 이는 채권단의 회생채권을 갚는 동시에 인수에 용이하게 하기 위한 것이다. 올해 1월 KHI 컨소시엄이 대한조선 인수 우선협상대상자로 선정됐다. 유증과 감자는 최종 인수를 위한 실행 단계인 셈이다. 앞서 대우조선해양은 올해 4월 말 이사회를 개최해 '대한조선 전환사채(CB) 손실보전 약정 종결합의 및 무상감자' 안건을 승인했다.

대한조선이 새 주인을 맞은 건 13년 만이다. 전라남도 해남에 위치한 대한조선은 중형급 탱커, 석유화학제품 운반선 건조가 주력 사업이다. 대주그룹 계열사였지만 2009년 조선업 구조조정이 이뤄지면서 워크아웃에 빠졌다. 그간 산은 등 채권단이 매각을 주도했으나 어려움을 겪으며 2011년부터 대우조선해양이 위탁경영을 맡아왔다.

앞서 올해 5월 KHI 컨소시엄과 대한조선은 이날 경영권 인수를 전제로 하는 2000억원 규모의 투자유치 계약을 체결했다.

KHI 컨소시엄은 전략적투자자(SI)인 KHI와 재무적투자자(FI)인 한국투자프라이빗에쿼티(한투PE), SG프라이빗에쿼티(SG PE)로 구성됐다. 2000억원 가운데 KHI가 700억원을, 한투PE와 SG PE가 1000억원을 납입하는 구조다. 나머지 300억원은 인수금융을 통해 충당한다. 인수 대금은 대한조선의 채무 변제 등에 활용된다. KHI 컨소시엄은 다음 달 말 잔금 납입을 마무리할 계획이다.

한투PE 관계자는 "유상증자뿐만 아니라 다양한 방식으로 인수 대금 2000억원을 납입한다"며 "인수 대금을 치르고 나면 KHI 컨소시업 지분은 95%가 되고 산은 지분은 5% 수준이 될 것"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Musical Story]기업은행, <디어 에반 핸슨> 투자 나선 배경은

- [One Source Multi Use]다크호스 <선재 업고 튀어>의 '생명 연장'

- [One Source Multi Use]넥슨 사로잡은 <템빨>, 웹툰 넘어 게임으로

- 하이브-민희진 분쟁 장기전으로, 법정공방 쟁점은

- 미술시장 호황기의 시작점

- 라인게임즈, 슈퍼어썸 투자 '협업→혈맹'

- [도전 직면한 하이브 멀티레이블]빅히트뮤직, BTS 업고 하이브 캐시카우로

- [기업 & 아트]저변 넓힌 국내 클래식 음악...한화의 '힘'

- [게임사 캐시카우 포커스]컴투스 <서머너즈 워>, 다가올 10년 준비한다

- [클래식 뉴 웨이브]'클래식 아이돌' 조성진·임윤찬 신드롬

김서영 기자의 다른 기사 보기

-

- [저축은행 유동성 진단]IBK저축, 유동성비율 가파르게 하락한 배경은

- [저축은행 유동성 진단]NH저축, '안전자산' 투자가 이끈 유동성 개선

- [저축은행 유동성 진단]우리금융저축 '영업 확대'로 끌어올린 유동성

- [저축은행 유동성 진단]하나저축, 대출 영업 축소 대신 '예치금 확대'

- [저축은행 유동성 진단]한투저축, 유동성 '우수'…자산부채 구조 개편 덕분

- [저축은행 유동성 진단]KB저축, 예수금 축소에 유동성 개선 '제한적'

- [저축은행 유동성 진단]신한저축, 최하위 유동성비율 개선책 신규 '예치금'

- 애큐온저축, 신임 사외이사 오현주 '금융 전문' 변호사

- [저축은행 유동성 진단]J트러스트계열, 예치금 대신 '유가증권' 운용

- 예보, ALM 기반 운용체계 강화 나선다