[아톤의 영리한 메자닌 활용법]'신성장 동력' 투자금, '자사주 활용' EB로 조달①자사주 기초, 사모EB 55억 조달...인오가닉 성장 전략에 투자

최윤신 기자공개 2022-09-07 13:29:19

[편집자주]

핀테크 보안 분야 선도기업 '아톤'이 여러 투자를 통해 핀테크 분야에서 영향력을 확대하고 있다. 이 과정에서 메자닌을 활용한 자금 조달 전략이 돋보인다. 전환사채(CB), 교환사채(EB), 신주인수권부사채(BW) 등을 적절히 활용해 ‘인오가닉 성장 전략’ 초석을 다짐과 동시에 메자닌 발행에 따르는 리스크도 낮추고 있다. 아톤의 영리한 메자닌 활용법을 들여다봤다.

이 기사는 2022년 09월 06일 15:45 thebell 에 표출된 기사입니다.

아톤이 B2B핀테크 스타트업 고위드에 최근 50억원에 달하는 대규모 투자를 단행했다. 아톤이 그간 다양한 기업들에 단행한 투자 중 최대규모다. 핀테크 관련 기업들에 ‘지분투자’를 통해 새로운 성장동력을 마련하는 ‘인오가닉(Inorganic) 성장 전략’이 본격화하는 것으로 풀이된다.이목을 모으는 건 이번 투자자금 마련방식이다. 아톤은 자사주를 활용한 교환사채(EB) 발행을 통해 55억원의 자금을 수혈했다. 통상 코스닥 상장기업들은 운영자금 마련 등 유동성 확보를 위해 메자닌을 발행하는데, 새로운 성장동력 마련을 위한 투자자금을 위해 메자닌을 발행한 것이라 이목을 모은다.

◇ 고위드에 약 50억 규모 투자, 3200곳 고객사와 비즈니스 기회 찾는다

2015년 설립된 고위드는 국내 스타트업을 대상으로 다양한 금융서비스를 제공하는 회사다. 대안신용평가 모델을 활용해 법인카드를 발급해주고, 인공지능(AI)을 기반으로 지출현금관리 솔루션을 공급하는 등의 사업으로 수많은 기업고객을 확보해 업계에서 큰 관심을 받는 회사다.

업계에선 아톤이 적극적인 사업시너지를 위해 전략적 투자를 단행했다고 평가한다. 고위드 뿐 아니라 고위드가 확보하고 있는 3200여곳의 고객사에 주목한 것으로 알려졌다. 핀테크 보안 분야에서 비지니스 연계 기회가 무궁무진하단 게 업계의 시각이다.

아톤은 연계사업 시너지를 도모하며 관련 회사의 지분 확보에 적극적인 모습을 보여왔다. 지난해 세계 최초 IP(지식재산권) 플랫폼 뮤직카우의 시리즈B 투자 라운드에 참여했으며 곧이어 업무협약을 맺고 뮤직카우의 플랫폼 인증보안 고도화 등 신규 서비스 개발을 위해 협력키로 한 게 대표적이다.

그간 생체 인증 기술기업인 옥타코와 메사쿠어컴퍼니, 가상자산 수탁기업 카르도 등 비즈니스 연계가 가능한 핀테크 및 인증 분야 기업들에 투자했다. 모두 본업과의 시너지를 도모할 수 있는 전략적 투자로 분류된다.

◇ 표면·만기 이자 0%…투자자금 조달 메자닌에 긍정적 시선

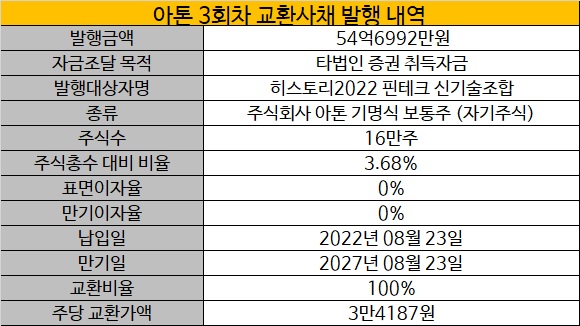

자본시장에선 아톤의 자금마련 방식에 주목한다. 아톤은 메자닌을 활용해 고위드 투자자금을 마련했다. 지난달 자사주 16만주를 기초자산으로 ‘히스토리2022 핀테크 신기술조합’을 대상으로 사모 EB를 발행해 54억6992만원을 조달했다.

이번 발행의 주당 교환 가격은 3만4187원으로 이사회 결정일을 기준으로 한 평균주가 대비 105%로 설정됐다. 표면 및 만기 이자율은 0%로, 만기(2027년 8월23일)까지 보유하더라도 이자가 지급되지 않는다. 발행사에게 절대적으로 유리한 조건이다. 자사주를 활용한 EB발행은 회사의 자본을 확충하면서도 기존 주주들의 지분율 희석이 없기 때문에 주주친화적인 조달 방식이기도 하다.

시장 관계자는 “이자율 0%의 EB를 인수하는 건 사실상 주식으로 전환을 염두에 두고 자금을 투입한 것으로 볼 수 있다”며 “운영자금이 아니라 신성장 동력을 위한 자금조달이란 점이 투자 판단에 긍정적인 영향을 미쳤을 것으로 보인다”고 말했다.

아톤이 투자를 위해 메자닌을 활용한 건 이번이 처음이 아니다. 지난해 7월에는 전환사채(CB)와 신주인수권부사채(BW)를 발행해 총 160억원의 자금을 조달한 바 있다. 당시에도 CB와 BW도 표면·만기이자율이 모두 0%로 발행됐다. BW는 앱솔루트자산운용의 신탁업자 지위를 가진 NH투자증권이 40억원어치, 이베스트투자증권이 20억원어치를 각각 인수했고, 전환사채는 BNK자산운용이 전량 인수했다.

지난해 메자닌을 통해 조달한 자금도 대부분 타법인에 투자하는 데 활용된 것으로 추정된다. 올해 상반기 말 기준으로 아톤의 타법인 출자 금액은 약 180억원에 달한다. 이번 고위드 투자금액은 포함되지 않은 수치로, 지난해 연간 매출액이 433억원 정도인 것을 고려할 때 상당한 비중을 차지한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

최윤신 기자의 다른 기사 보기

-

- [LP Radar]혁신성장펀드, VC 참여 저조할 듯…PE 위주 전망

- [VC 투자기업]메가존클라우드 이사회 위용…KB증권 '김현준' 가세

- [VC 투자기업]‘재수생’ 에스엠랩, VC 상장 전 구주매각 활발

- [LP Radar]산업은행 실리콘밸리 행사에 VC 리더 50명 '집결'

- [LP Radar]산업은행 혁신성장펀드, ‘글로벌 친화’ 움직임 주목

- [VC 투자기업], '부정맥 권위자' 김영훈 명예교수 CMO로 영입

- [VC 경영분석]IMM인베, 지배구조 개편 선순환 효과 '눈길'

- [LLC형 VC 톺아보기]하태훈 대표 "위벤처스, 무지개빛 다양한 컬러 지향"

- [VC 투자기업]'적자 줄인' 야나두, 예심청구 전 '흑자기조' 목표

- [LP Radar]건금공 VC 출자, 줄어든 비율에 모태 GP 침울