DB금투, 단기차입 한도 '10년만에' 늘렸다 CP 발행 1조원까지 가능…부동산PF 불확실성 대비

이정완 기자공개 2023-03-17 13:45:10

이 기사는 2023년 03월 15일 14:27 thebell 에 표출된 기사입니다.

DB금융투자가 혹시 모를 유동성 리스크에 대비하기 위해 단기차입금 한도를 선제적으로 늘렸다. 이제 1조원까지 기업어음(CP) 발행이 가능해졌다. DB금융투자는 부동산 경기 호황기에 PF(프로젝트파이낸싱) 사업을 확대한 바 있는데 앞으로 닥칠 불확실성을 고려해 단기 자금 마련에 나선 것으로 보인다.15일 DB금융투자는 이사회 결의를 통해 CP 발행한도를 기존 5000억원에서 1조원으로 늘리고 전자단기사채 발행한도 또한 5000억원에서 6000억원으로 증액한다고 밝혔다. 대외 불확실성에 대비하기 위해 한도를 높였다.

DB금융투자의 CP·전자단기사채 한도 증액은 10년 만이다. 2013년 4월 기업어음 한도를 2000억원에서 5000억원으로 늘리고 전자단기사채 한도를 5000억원까지 확보한 바 있다. 이후 지금까지 한도를 이 수준으로 유지해왔다.

단기차입 전략 변화 배경에는 부동산PF 사업이 있는 것으로 풀이된다. DB금융투자는 2010년대 후반부터 부동산PF를 중심으로 기업금융(IB) 사업을 확대해나갔다. 이 시기 부동산PF 사업을 이끈 곽봉석 당시 PF사업부장이 지난해 말 대표이사로 내정될 정도로 우수한 성과를 인정 받았다.

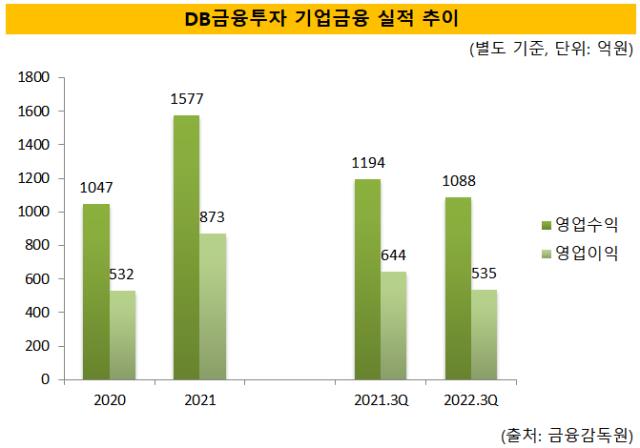

이 덕에 지난해 증시 부진과 금리 인상으로 인해 다른 사업이 부진한 와중에도 기업금융 사업은 선방할 수 있었다. 3분기까지 별도 기준 기업금융 영업수익은 1088억원, 영업이익은 535억원으로 전년 동기 영업수익 1194억원, 영업이익 644억원 대비 각 9%, 17% 하락하는데 그쳤다. 같은 기간 자산관리(WM)과 세일즈앤트레이딩(S&T) 사업은 적자 전환하면서 회사 전체 영업이익은 80% 넘게 줄었다.

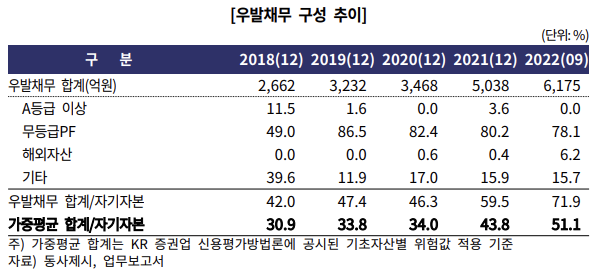

다만 PF 사업 확대 과정에서 다수의 부동산 개발 사업장에 채무보증을 제공하면서 우발채무 부담이 덩달아 늘었다. 2020년까지 3000억원 선을 유지하던 우발채무가 2021년 5038억원으로 증가하더니 지난해 3분기 말 6175억원까지 높아졌다.

자기자본 대비 우발채무 비중도 2021년 말 59.5%에서 지난해 3분기 말 71.9%로 상승했다. 지난해 3분기 말 기준 중소형 증권사 평균 자기자본 대비 우발채무 비중인 61%를 소폭 상회하는 수준이다.

자기자본 대비 양적 부담이 크진 않지만 질적 위험은 크다는 평가를 받는다. 아직 착공하지 않은 브릿지론 비중과 변제 순위상 중·후순위 비중이 높다는 분석이다.

한국기업평가는 최근 보고서를 통해 "신규 사업장으로 사업성을 예측하기 어려운 사업장 비중이 크다"며 "최근 금리 상승과 부동산 경기 둔화로 PF 리스크에 대한 우려가 커지고 있어 재무부담 수준에 대한 모니터링이 필요하다"고 밝혔다.

DB금융투자는 이 같은 불확실성에 대비하기 위해 연초부터 활발한 단기 조달 기조를 보이고 있다. 한국예탁결제원에 따르면 지난 1월부터 15일 현재까지 2500억원의 CP와 4400억원의 단기사채를 발행했다. 차입한도를 늘린 만큼 앞으로도 적극적인 차입이 이어질 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

이정완 기자의 다른 기사 보기

-

- [Korean Paper]미래에셋증권, 발행 때마다 금리 낮춘다

- [기업들의 유동화 조달전략]SK하이닉스, 실적 자신감?…유동화 시장 떠났다

- [기업들의 유동화 조달전략]바디프랜드, '쏠쏠한' 조달카드 안마의자 리스채권

- [thebell note]'에퀴티 스토리'는 하루아침에 쓰이지 않는다

- [기업들의 유동화 조달전략]'현금 아쉬운' 효성화학, 카드결제도 최대한 '뒤로'

- [IPO 기업 데드라인 점검]SK온, 파이낸셜 스토리보다 '생존 먼저'

- [증권사 커버리지 지도]현대차그룹 '공들인' 신한증권, 최고 파트너됐다

- [IPO 모니터]암 진단기업 진캐스트, 프리IPO에서 몸값 왜 낮췄나

- [Korean Paper]IR '공들인' 농협은행, 수요 '사전파악' 덕봤다

- [Korean Paper]'수은 보증' 큐에너지, 투자자 관심에 프라이싱 앞당겼다