푸본현대, 후순위채 증액에 유증까지…자본확충 '총력' 미매각에도 추가 청약으로 800억 '완판'…K-ICS비율 상승 위해 증자도 병행

윤진현 기자공개 2023-04-26 07:34:26

이 기사는 2023년 04월 21일 17:08 thebell 에 표출된 기사입니다.

푸본현대생명보험이 후순위채 발행액을 800억원으로 확정했다. 당초 수요예측에서 대규모 미매각이 발생했음에도 모집액 대비 100억원을 늘리는데 성공했다. 주관사인 KB증권과 신한투자증권이 적극적인 소통을 통해 투자자 친화적인 금리를 설정한 영향이 컸다.푸본현대생명보험은 새로운 국제회계기준과 지급여력제도 시행에 대비해 후순위채를 통한 자본 확충에 나섰다. 조만간 주주배정 유상증자를 단행해 약 4000억원의 자본을 추가로 확충할 계획도 세웠다.

◇금리 높이자 몰린 추가 수요

푸본현대생명보험은 지난 20일 23회차 후순위채의 발행액을 800억원으로 확정했다고 밝혔다. 모집액은 700억원이었으나 최종적으로 100억원 증액에 성공했다.

앞서 가격 결정을 위해 치른 수요예측에는 310억원의 주문만 들어왔다. 희망 공모금리인 6.5~7.2% 안에서 110억원의 주문이 들어왔고 밴드 상단을 초과한 7.3%와 7.5%에서 각각 100억원의 수요가 모였다.

주관사인 KB증권과 신한투자증권은 미매각분 390억원에 대해 추가 청약을 받았다. 완판을 목표로 투자자와 적극적으로 소통하며 적정 금리를 조율했다. 이후 투자자가 원하는 금리 컨센서스를 취합해 푸본현대생명보험과 공유했다.

푸본현대생명보험은 주관사단과의 협의 끝에 발행 금리를 밴드 상단(7.2%)보다 10bp 높인 7.3%로 확정했다. 7.3%라는 금리 메리트를 제시하자 약 490억원의 추가 수요가 모였다. 그 결과 모집액 700억원보다 100억원 많은 800억원으로 발행액을 확정할 수 있었다.

증권업계 관계자는 "자본성 증권인 후순위채는 장기물인 데다 콜옵션이 존재하고 고정금리로 금리밴드를 제시하는 등 일반 회사채와 성격이 다르다"며 "그만큼 투심을 가늠하는 게 중요한데 푸본현대생명보험의 경우 금리 메리트로 증액 발행이 가능했다"고 말했다.

◇보험사 건전성 지표 개선 필요

푸본현대생명보험은 후순위채로 조달하는 800억원을 모두 단기차입금 차환에 활용할 예정이다. 이를 통해 재무 건전성 지표 개선에 나선다. 구체적으로 4월 만기 도래하는 단기차입금을 중장기로 대체해 지급여력금액을 늘린다는 전략을 세웠다.

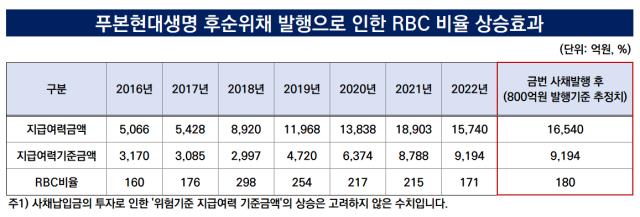

발행이 이뤄지면 2022년 말 기준 1조5740억원이던 지급여력금액은 1조6540억원으로 늘어날 전망이다. 이 경우 지급여력비율(RBC)도 171%에서 180%로 9%p 상승한다. 신 지급여력제도(K-ICS) 비율로 전환해보면 130% 수준이다.

보험계약 국제회계기준과 지급여력기준은 조만간 크게 바뀐다. 책임준비금(보험부채)을 시가(시장금리)로 평가하는 회계기준인 'IFRS17'가 올해부터 시행되면서 지급여력제도도 곧 K-ICS로 바뀐다.

K-ICS가 시행되면 재무제표 상의 자본총액이 감소할 여지가 생긴다. 이에 푸본현대생명보험은 가용자본을 늘리기 위해 주주배정 유상증자도 병행하기로 했다. 오는 9월 7850만주의 신주를 발행해 운영자금 3925억원을 조달할 방침이다.

그간 푸본현대생명보험은 K-ICS 제도 도입으로 인한 재무 부담이 크다는 지적을 받아왔다. 한국기업평가는 이번 후순위채의 신용등급과 아웃룩을 'A0, 긍정적'에서 'A0, 안정적'으로 하향 조정하기도 했다.

당시 한국기업평가는 "조정수입보험료 기준 푸본현대생명보험의 시장 점유율이 1% 미만에 머물고 있다"며 "기존 RBC와 비교해 K-ICS상 가용자본이 큰 폭으로 감소하는 등 재무건전성이 저하될 가능성이 크기에 재무지표와 관리 전략 등을 모니터링하겠다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [IR Briefing]LG전자, CFO 등판 빛바랜 '수익성 악화·EV 이슈'

- [IR Briefing]'주력이 살아났다' LG전자, 생활가전 매출 신기록

- 'HPSP' 투자한 이준호 회장 개인회사, 침묵 깼다

- [퍼포먼스&스톡]제일기획, 비수기에도 실적 선방…주가는 '박스권'

- [미래 기다리는 SK이노베이션]배터리 전환 '딥체인지', 위기와 기회 갈림길

- [Company Watch]재도약 나서는 LB세미콘, '메모리 OSAT' 사업 추진

- [Film Making]네이버웹툰 <돼지우리> 드라마로 만든다…스튜디오N 제작

- [게임사 캐시카우 포커스]'긴축' 라인게임즈, <라스트오리진> 떠나보내

- [Auction Story]케이옥션, '중견작가'로 갤러리 비즈니스 확대

- [웹툰 시장 키플레이어]키다리스튜디오, 두 골리앗에 맞서는 다윗

윤진현 기자의 다른 기사 보기

-

- 정부, 외평채 주관사단 5곳 확정…KDB산은 '낙점'

- 카카오, 해외 EB 금리·교환가 높여 2억달러 조달

- 카카오, 2억달러 교환사채 발행 '공식화'

- [Korean Paper]막오른 외평채 PT 경쟁…'달러화'로 무게추 기울었나

- 카카오 '해외 EB' 최대 변수 '공매도 금지'

- [Korean Paper]달러채 '대흥행' 자신감...LG전자, 조달전략 선회하나

- 카카오, 외화 조달 나선 배경은

- [케이뱅크 IPO]'속도전' 6월 예심 '유력'...연내입성 '정조준'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까