[큰 장 선 사모대출 시장]'베인앤컴퍼니 출신' 3인방, '시장 핵심으로 떠오를까⑤글렌우드 이찬우·IMM 박찬우·베인캐피탈 권오상, '트랙레코드+블라인드 결성' 주목

남준우 기자공개 2024-02-19 08:16:47

[편집자주]

국내 사모대출 시장은 그동안 시중은행과 저축은행, 한국자산관리공사(KAMCO) 등의 저금리 대출에 막혀 꽃을 피우지 못했다. 갑진년부터는 시장 상황이 달라지고 있다. 부동산 익스포져, 둔화된 주식 시장 등 기업들의 자금 조달 여력이 예년에 비해 줄어들고 있다. 시장에서는 이미 외국계 하우스들을 중심으로 기업들의 사모대출 수요에 대비하고 있다. 더벨에서 최근 국내 기관투자가(LP)들 사이에서 각광받고 있는 사모대출 시장의 현황과 나아가야 할 점 등을 살펴본다.

이 기사는 2024년 02월 07일 14시27분 THE CFO에 표출된 기사입니다

베인앤컴퍼니(Bain & Company) 출신 운용역이 포진한 하우스들이 국내 사모대출 시장에서 주목받고 있다. 글렌우드크레딧 이찬우 대표, IMM크레딧앤솔루션 박찬우 대표, 베인캐피탈 권오상 부사장 등 세 명이 그 주인공이다.이미 국내에서 다양한 투자를 성공적으로 완료한 이력이 있다. 베인캐피탈의 경우 외국계 LP 위주로 구성된 블라인드 펀드를 보유하고 있다는 점도 장점이다. 상대적으로 사모대출 투자에 인색한 국내 LP들보다 자유로운 투자를 진행할 수 있을 것으로 기대된다.

◇국내 사모대출펀드 타깃 수익률 12~13%

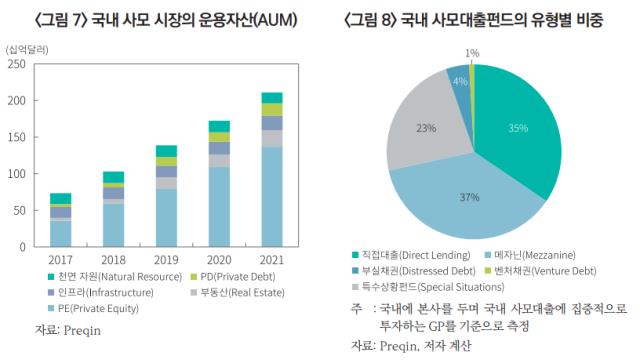

글로벌 리서치기업 프레킨(Preqin)에 따르면 가장 최신 자료인 2021년말 기준으로 국내 사모대출펀드 운용자산(AUM)은 170억 달러다. 2018년 대비 약 3배 증가한 수치다. 2021년 10월 21일 자본시장법 시행령 개정 이후 높은 성장세를 보이고 있다.

다수의 PEF 운용사들이 사모대출펀드를 조성 중이다. 2020년에는 하나대체투자자산운용이 12억 달러, 2021년에는 MBK파트너스가 18억 달러 규모의 펀드를 모집했다. VIG파트너스도 2021년 3600억원 규모의 'VIG얼터너티브크레딧 1호 펀드'를 결성했다.

스틱인베스트먼트는 2022년 4월경 사모대출펀드를 운용하는 크레딧본부를 신설했다. 이들의 타깃 수익률은 평균적으로 12~13% 수준으로 알려졌다. MBK파트너스는 이보다는 조금 더 높은 것으로 알려졌다.

다만 크레딧펀드로 명명했지만 대부분 프리 IPO, 우선주 투자 등이 주를 이루고 있다. 사실상 에퀴티 투자인 셈이다. 국내 사모대출 시장이 아직은 걸음마 단계인 만큼 국내 하우스들에게 모든 기대를 걸 수는 없다는 평가가 제기되는 이유다.

특히 국내 LP로 구성된 펀드의 경우 공격적인 투자가 어렵다는 단점이 있다. 크레딧펀드가 중·후순위 채권자 역할을 하는 글로벌 시장과 달리 국내 시장은 지금껏 제2금융권이 이 역할을 담당해왔다.

고위험 투자를 선호하지 않는 국내 LP들이 이러한 투자를 반길 리가 없다는 평가다. 결국 국내에서 사모대출 시장이 커지기 위해서는 외국계 LP 위주로 구성된 글로벌 펀드들이 제 역할을 해줘야 한다는 목소리가 나오고 있다.

◇아레스캐피탈도 서울 사무소 설립 임박

업계에서는 글로벌 시장에서 사모대출펀드 운용 이력이 있는 외국계 하우스 출신 인력들이 포진한 곳들을 주목하고 있다. 베인앤컴퍼니 출신들이 포진하고 있는 글렌우드크레딧, IMM크레딧앤솔루션, 베인캐피탈 등이 대표적이다.

글렌우드크레딧은 이찬우 대표가, IMM크레딧앤솔루션은 박찬우 대표가, 베인캐피탈은 권오상 부사장이 각각 사모대출펀드 혹은 특수상황펀드(Special Situation Fund, SSF) 등을 운영하고 있다. 모두 국내 시장에서 굵직한 딜을 진행한 이력이 있다.

베인캐피탈은 2018년 서울 사무소 설립 이후 국내에서는 가장 많은 SSF 전문 인력들을 보유하고 있다. 이들은 미국 입시교육업체 프린스턴리뷰 M&A로 후유증을 앓던 ST유니타스를 인수한 이후 경영 정상화에 힘쓰며 일부 엑시트에 성공했다. 글로벌 LP들만으로 구성된 블라인드펀드(스페셜시츄에이션 아시아 2호)를 보유하고 있다는 점도 강점이다.

IMM크레딧앤솔루션 박 대표는 SK루브리컨츠 투자를 진두지휘했다. 2021년 기말 배당에서는 무려 1765억원의 현금 배당을 수령하기도 했다. 글렌우드크레딧 이 대표는 출범 1년만에 6800억원 규모의 한화첨단소재 전환우선주 투자로 저력을 입증했다.

이외에도 다양한 외국계 하우스들이 국내 사모대출 시장 진출을 노리고 있다. 미국 최대 규모의 대체투자 자산운용사인 아레스캐피털도 상반기 중으로 국내 사무소를 만들고 펀딩 작업을 시작할 계획이다.

한 시장 관계자는 "국내 LP들만으로는 상대적으로 고위험군에 해당하는 사모대출 시장을 키우기가 힘들다"며 "결국 이 시장에 어느 정도 열린 시각을 지니고 있는 외국계 LP 위주의 펀드들이 국내 시장에서 활동해야 시장 규모가 커질 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여

남준우 기자의 다른 기사 보기

-

- 도미누스, 건화 회수 절차 실시 검토

- [LP&Earning]'8.2% 수익률' 행정공제회, 환헤지 축소 전략 빛났다

- 태권보이의 PE 도전기

- [경찰공제회는 지금]역대 최대 순익냈지만, 투자 성적표 신뢰도 '글쎄'

- [경찰공제회는 지금]'공석 1년 이상' 주요 임원직, 선임 최대 변수 '경찰청'

- 'SK스페셜티 인센' 본 SK실트론, 한앤코 인수 반길까

- [경찰공제회는 지금]'이사회 역할' 운영위원회, 조직 개편 나선다

- [영상]실트론까지 인수할까…리밸런싱 나선 SK와 한앤컴퍼니 밀월관계

- [경찰공제회는 지금]이영상 이사장 선임 완료, 주요 임원 선임 속도낼까

- '매각 난항' 한양증권, 원점 재검토 가능성 높아지나