[IB 풍향계]KB증권, HD현대마린솔루션으로 IPO 1위 '정조준'4월 기점으로 증권신고서 제출 본격화, 연간 10여개 기업 상장 계획

김슬기 기자공개 2024-03-18 08:36:20

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2024년 03월 14일 14:04 thebell 에 표출된 기사입니다.

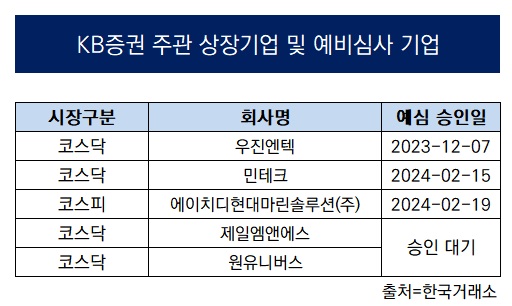

KB증권이 올해 기업공개(IPO) 시장 1위를 목표로 분주하게 움직이고 있다. KB증권은 2022년 LG에너지솔루션 IPO 대표 주관사를 맡으면서 IPO 시장에서 강렬한 존재감을 나타냈다. 지난해에는 5위를 차지하면서 대형 하우스 입지를 다지는 데 집중했다.KB증권은 기업들의 감사보고서가 마무리되는 4월을 기점으로 적극적으로 상장 주관기업들의 공모 절차에 돌입할 계획이다. HD현대마린솔루션을 필두로 민테크, 제일엠엔에스, 스팩(SPAC·기업인수목적회사) 등의 상장을 진행하겠다는 계획이다.

◇ 코스피 대어 'HD현대마린솔루션' 증권신고서 제출 눈앞

14일 투자은행(IB) 업계에 따르면 KB증권 ECM본부가 다음달 상장 예비기업들의 증권신고서 제출을 위해 분주하다. 가장 공력을 많이 쏟고 있는 곳은 단연 HD현대마린솔루션이라고 할 수 있다. 올해 최대어로 꼽히는 데다가 국내 증권사 중 유일하게 대표 주관사를 맡고 있는만큼 단숨에 순위를 끌어올릴 가능성이 높다.

올 들어 KB증권이 IPO를 진행한 곳은 우진엔텍이다. 공모규모는 109억원이었으나 올해 상장 1호 기업으로 공모주 시장 활황 포문을 연 곳이다. 공모가 밴드는 4300~4900원이었고 공모가액은 5300원으로 결정됐다. 상장 첫날 '따따블(공모가격의 400%까지 상승)'을 기록했다. 최근 주가는 2만8000원대에서 움직이고 있다.

KB증권은 아직 우진엔텍 외에는 IPO가 진행되지 않은만큼 리그테이블 경쟁에서는 살짝 빗겨나있지만 HD현대마린솔루션의 공모 절차가 진행되면 상황이 달라질 것으로 보인다. 2021년 프리IPO 단계에서의 에퀴티 밸류가 1조7200억원 정도였던만큼 이번 상장에서의 몸값은 휠씬 커졌을 것으로 관측된다.

현재까지 공모 규모가 가장 컸던 딜은 에이피알로 948억원이었다. 신한투자증권이 대표 주관사로 활약하면서 758억원, 공동 주관사인 하나증권이 190억원 가량의 물량을 가져갔다. 코스피 상장사긴 하지만 공모 규모가 크지 않았던만큼 빅딜이 나오기 시작하면 순위가 큰 폭으로 움직일 것으로 보인다.

◇ 연간 기준 IPO 10여개 진행 예정, 4월 실적 중요하다

KB증권은 올해 4월을 기점으로 공모 절차에 본격적으로 돌입하겠다는 계획이다. 이달에는 각 기업들의 2023년 감사보고서가 나오는 시점인만큼 이를 반영해 증권신고서를 내겠다는 계획이다. 뿐만 아니라 여러 기업들의 거래소 상장예비심사 청구도 준비하고 있다.

배터리 진단 전문기업인 민테크는 증권신고서를 지난 2월에 제출했으나 2023년 연간 실적을 반영하게 되면서 공모 일정이 4월로 연기됐다. 4월 12~18일 기관 수요예측을 진행한 뒤 22일 공모가액을 확정하고 23~24일 양일간에 걸쳐 청약을 받을 예정이다. 공모가액 밴드는 6500~8500원이며 공모규모는 195억~255억원이다.

이 밖에도 지난해 예심청구를 한 제일엠앤에스, 원유니버스의 심사 승인을 기다리고 있고 지난달 청구서를 접수한 케이비제28호기업인수목적이 승인을 받으면 상장 절차를 진행할 예정이다. 또한 KB증권은 예심청구를 앞둔 기업도 다수여서 심사 승인 이후 하반기에 공모 절차에 돌입한다는 계획이다.

KB증권 관계자는 "다가올 4월에 계획된 공모 계획이 많다"며 "일반 상장을 비롯해 스팩까지 진행하면서 5월까지는 집중적으로 IPO 절차를 진행할 것으로 보고 있고 이를 위해 열심히 준비하고 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- ICTK, 일반청약 경쟁률 1108대1 '증거금 5.4조'

- [Company Watch]인적분할 나선 서진시스템, 신설법인에 ESS사업 배정

- 골리앗에 맞선 이오플로우, '인슐렛' 소송전 청신호

- [Red & Blue]지투파워, 한수원 체코 원전 수주시 납품 기대감

- 공모 시총 3000억 육박한 ICTK, 기관투자가 '웃음꽃'

- [CVC 톺아보기]'카카오' 계열 편입 '기폭제', 그룹 지원 속 폭풍 성장

- 두산건설, '반도체 메가 클러스터' 수혜 단지 분양

- [코스닥 리빌딩 리포트]1000억 CB 공수표 날린 퀀타피아, 공개매각 추진

- 올리패스 잠재 대주주 사내이사로…수익성 확보 총력

- '대유타워 매각' 대유위니아, 새 원매자 찾기 시동

김슬기 기자의 다른 기사 보기

-

- 리딩증권, 'IB→S&T' 무게추 이동…시장성 조달 추진

- '주주환원 강화' 케이카, 1분기 실적 주목

- KB증권, 눈에 띄는 IB 성과...'그룹내 효자' 등극

- [thebell note]'IB 성과급 이연'이 쏘아올린 작은 공

- 공모채 '숨고르는' 엔씨소프트, 올해는 전액 '현금상환'

- [IB 풍향계]'HD현대마린 흥행' KB증권, IPO 주관 실적 1위 '성큼'

- [CFO 워치]'턴어라운드 성공' 김정기 하나증권 CFO, 그룹내 기여도 9% 육박

- [IB 풍향계]'소강상태' 회사채 시장, IB들 이슈어와 스킨십 늘린다

- [CFO 워치]하나증권 신임 김정기 본부장, 최대 과제 '실적 턴어라운드'

- [IB 풍향계]'뜨뜻미지근' ESG채권, 2차 전지 발행사만 '후끈'