[증권사 커버리지 지도]삼성증권, 한진그룹 발행 파트너 '깜짝' 1위1~3위 오른 삼성·키움·한투, 7위 유진투자증권도 한진 딜 모두 참여

안정문 기자공개 2024-07-22 13:32:53

이 기사는 2024년 07월 18일 14시48분 thebell에 표출된 기사입니다

삼성증권이 2024년 상반기 한진그룹 최고 파트너에 올랐다. 삼성증권이 한진그룹 공모 회사채 인수 1위를 기록한 것은 이번이 처음이다. 삼성증권은 대한항공과 한진칼의 공모채 주관을 맡았다. ㈜한진 공모채의 인수단에도 이름을 올리면서 한진그룹의 모든 딜에 관여했다.2위는 키움증권, 3위는 한국투자증권이다. 1~3위, 그리고 7위를 기록한 유진투자증권 등 4개 하우스들은 올해 상반기 한진그룹 4건의 딜에 모두 참여했다.

◇한진그룹 상반기 1조 가까이 조달

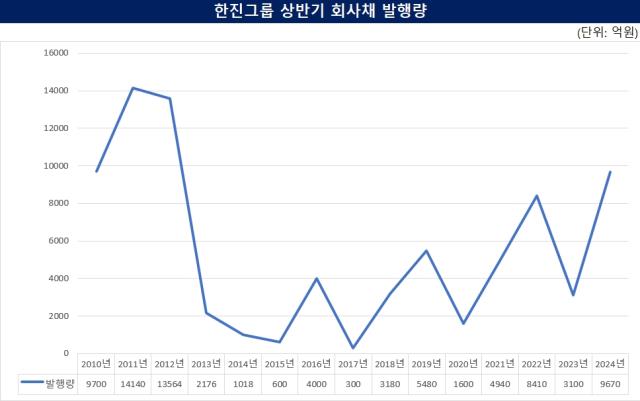

더벨플러스에 따르면 한진그룹은 2024년 상반기 9670억원 규모의 공모 회사채를 발행했다. 2023년 상반기 3100억원보다 212% 늘었다. 최근 15년 기준 한진그룹의 한해 평균 공모채 발행 규모(5459억원)과 비교하면 77.1% 크다. 한진그룹의 발행량은 발전공기업과 금융지주사 등을 제외한 순위에서 15위다. 전체 회사채 시장(49조405억원)에서 한진그룹이 차지하는 비중은 1.97%다.

올 상반기 한진그룹에선 대한항공이 2월28일 4500억원, 한진칼은 3월7일 500억원, ㈜한진은 4월25일 670억원, 대한항공은 6월25일 4000억원 규모의 공모 회사채를 차례로 발행했다. 한진그룹 계열사들을 향한 기관들의 투심은 뜨거웠다. ㈜한진과 한진칼, 대한항공 모두 수요예측에서 3배 이상의 주문을 받고 민평금리보다 크게 낮은 금리를 확보하는 데 성공했다.

대한항공은 2월 2500억원을 목표로 진행한 수요예측에서 7540억원의 수요를 확보했다. 신고액은 개별민평 기준 2년물 -41bp, 3년물 -48bp, 5년물 -81bp에 채웠다. 6월 발행한 회사채는 2500억원을 모집했던 수요예측에서 9070억원의 주문을 받았다. 트랜치별로 2년물은 -21bp, 3년물은 -30bp, 5년물은 -71bp에 모집액을 마감했다.

㈜한진은 4월 발행 당시 수요예측에서 모집액 500억원의 3배가 넘는 1630억원의 주문을 받았다. 신고액은 트랜치별로 1.5년물 -150bp, 2년물 -99bp에 끊었다. 3월 발행한 한진칼은 2년 단일물 300억원 모집에 1210억원의 수요를 확보했다. 신고액은 -250bp에 마감했다.

◇삼성증권, 상반기 순위 첫 1위

삼성증권은 1265억원의 공모채를 인수해 1위를 기록했다. 전체 한진그룹 발행물량의 13.08%를 담당했다. 삼성증권이 한진그룹의 상반기 공모채 인수물량 순위에서 정상에 오른 것은 이번이 처음이다. 종전 최고기록은 2012년 상반기에 거둔 3위였다.

삼성증권은 올해 들어 한진그룹과 접점을 확대하고 있다. 2021년 대한항공이 9700억원 규모의 공모채를 쏟아냈던 당시 삼성증권은 210억원을 인수하는 데 그쳤지만 올해에는 1080억원을 확보했다. 삼성증권은 상반기 한진그룹 물량 대부분을 책임진 대한항공의 2차례 공모채 발행에 대표주관을 맡았다. 지난 3월 한진칼의 공모채 발행 때도 처음 주관사로 참여했다.

삼성증권은 인수사로 참여한 딜에서도 적극적 영업을 통해 한진그룹에 눈도장을 찍은 것으로 전해진다. 삼성증권은 4월 ㈜한진의 공모채 인수단에 합류해 주관사에 버금가는 성과를 낸 것으로 전해진다. 당시 인수단 업무를 맡은 CF3팀은 김지은 부서장의 주도 아래 수요 모집에 나서 오버부킹에 기여한 것으로 전해졌다. 삼성증권 자산운용 부문 역량을 적극 활용했던 것이 주효했다는 후문이다.

2위는 키움증권이다. 키움증권은 1215억원을 인수해 50억원 차이로 아쉽게 삼성증권에게 상반기 선두 자리를 내줬다. 키움증권은 2021년 상반기 한진그룹 인수순위 선두에 올랐었다. 주관 실적 기준으로는 삼성증권과 함께 나란히 정상에 올랐다. 키움증권은 주관기준 순위에서 3년 연속 상반기 선두를 이어가고 있다.

3위는 한국투자증권이다. 한국투자증권은 지난해까지 2년 연속 상반기 및 연간 순위 1위를 기록했던 하우스다. 7위에 오른 유진투자증권도 눈여겨 볼 만하다. 유진투자증권은 주관사단에는 이름을 올리지 못했지만 상반기 발행된 4건의 한진그룹 딜에 모두 참여했다.

◇증권사 커버리지 지도, 이렇게 진행했습니다.

데이터 조사 대상은 SK그룹, LG그룹, 롯데그룹, 한화그룹, 현대자동차그룹, 미래에셋그룹, HD현대그룹, CJ그룹, 신세계그룹, 한진그룹, 발전 공기업, 4대 금융지주사 등 회사채 발행 상위 12개 집단입니다. 해당 집단에 포함된 계열사들이 2024년 1월부터 2024년 6월 말까지 발행한 회사채에 대해 증권사별 인수금액을 조사했습니다. 캐피탈·카드채 등 여전채는 유통구조가 상이해 IB 업무를 트레이딩 부서에서 전담하는 경우도 많아 증권사의 커버리지 변별력을 떨어뜨린다는 점을 고려해 제외했습니다. 주관사의 경우 계열 증권사가 배제되고 일부 대형 증권사에만 해당되는 부분이기 때문에 인수금액만을 기준으로 삼았습니다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

안정문 기자의 다른 기사 보기

-

- SK에코플랜트 5월 만기채 갚는다…하반기 발행 전망

- [Rating Watch]다올증권 등급 'A-'로 수렴, 부동산 부진 여파 장기화

- [나우로보틱스 IPO]성과수수료율 200bp, 대신증권 노고 인정받았다

- [나우로보틱스 IPO]희망밴드 상단 공모가 확정, 연말 호재도 남았다

- [호룡 IPO]현금 쌓고 부채비율 낮추고…이사회도 재구성

- [Deal Story]판토스 초도발행 성공적, 10배 수요·3% 아래 금리 확보

- [Deal Story]대웅제약 공모채 6배 넘는 주문 확보, 증액발행 가시화

- [Deal Story]한화시스템 공모채 6.5배 주문, 5년물도 2.9%대 금리

- SK온 만기 5년 남은 회사채, 갑작스런 상환 이유는

- [IPO 블루프린트 체크]코셈 상장년도 영업손실, 공모자금 활용계획 수정