[LP 10년 성적표 톺아보기]주식 수익률 따라가는 국민연금, 해외 투자가 '효자''440조 돌파' 주식자산 세 배 넘게 늘어, 대체투자 역시 우상향

윤준영 기자공개 2024-07-29 07:29:39

[편집자주]

국내 주요 기관들의 최고투자책임자(CIO)들은 대부분 3년 이하의 짧은 임기를 보낸다. 이 기간동안 다양한 투자 전략을 쌓더라도 임기 내에 성과가 발현되기는 힘들다. 오히려 차기 CIO 임기 때 전임자의 성과가 나타나는 경우가 대부분이다. 이에 주요 기관들의 성과를 10년 이상 장기 분석하는 것이 필요하다는 의견이 지배적이다. 다만 지금까지의 외부 평가는 주로 한 해마다 나오는 단편적인 성적표에 집중돼 있다. 더벨에서 국내 주요 기관들의 10년치 수익률과 자산 비중 변화 추이를 분석하고 역대 CIO들의 활동을 조명해본다.

이 기사는 2024년 07월 19일 11시00분 THE CFO에 표출된 기사입니다

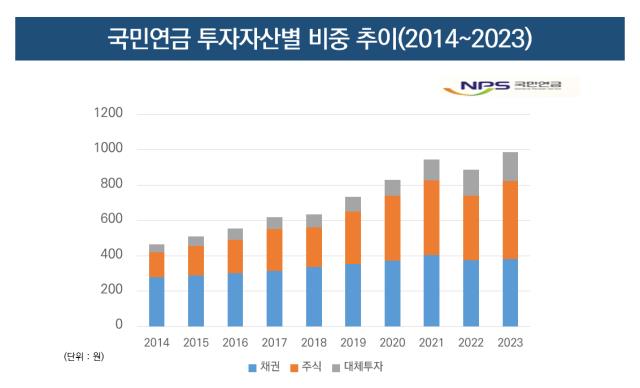

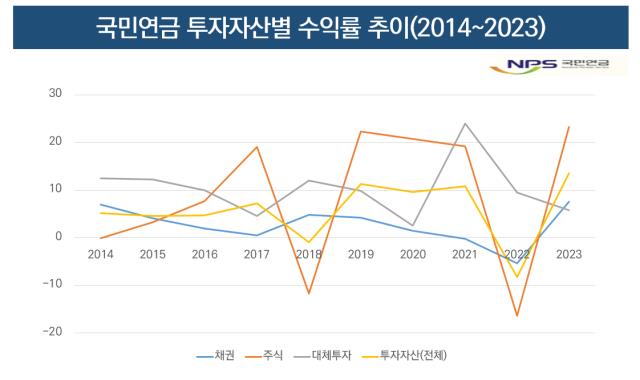

국민연금이 지난 10년 투자자산을 두 배 가까이 늘린 가운데 주식비중이 꾸준히 절대적인 규모를 차지하고 있다. 대체적으로 전체 수익률은 주식의 수익률과 정비례하는 모습을 나타냈다. 이런 가운데 국민연금은 시장의 영향을 직접적으로 받는 주식 포트폴리오의 리스크 분산을 위해 해외주식 중심으로 무게추를 옮기고 있다.대체투자 자산규모 역시 꾸준히 우상향하는 모양새다. 지난 10년간 세 배 넘게 늘어났다. 다만 수익률은 변동폭이 큰 편이다. 최근 해외 부동산 등 대체투자 리스크 관리의 필요성도 커지고 있다.

◇10년간 주식자산 3배 증가, 해외자산도 '500조' 넘어서

주식규모 상승세에 힘입어 전체 자산규모는 약 1000조원 가까이 이르렀다. 금융과 복지부문을 합한 전체 국민연금 총 적립금 규모는 작년 말 이미 1000조원을 넘어섰다. 1988년 국민연금이 조성된 지 35년 만에 일본 공적 연금(1987조원), 노르웨이 국부 펀드(1588조원)에 이어 세계 3위 연기금으로 성장했다.

반면 같은 기간 채권 투자규모는 약 37% 늘어나는 데 그쳤다. 2014년 약 278조7000억원에서 작년 382조원으로 증가했다. 주식과 대체투자 자산규모가 모두 세 배를 웃돌 정도로 규모가 커진 것과 대조적이다. 주식자산과 마찬가지로 2021년 404조원으로 최대치를 찍었다가 2022년 374조5000억원으로 줄었다.

국민연금 전체 수익률은 대체적으로 주식자산 수익률을 따라가는 모양새다. 시장 악화로 주식 부문 마이너스 수익률을 냈던 2018년과 2022년, 국민연금 전체 수익률 역시 마이너스 수익률을 나타냈다. 2018년 국민연금 주식 수익률은 -11.73%, 전체 수익률은 -0.89%였다. 2022년 역시 주식 수익률과 전체 수익률이 각각 -16.42%, -8.28%를 나타냈다.

국민연금은 주식부문 수익률을 높이기 위해 꾸준히 해외자산 규모를 늘리고 있다. 국민연금이 주식·채권·대체투자 등 해외자산에 투자한 규모는 2019년 256조8000억원에서 작년 말 기준 534조원으로 277조2000억원 늘었다. 해외투자 수익률 역시 국내 주식과 비교해 높다. 작년 국민연금 해외주식 연 수익률은 17.8%로 국내 주식(16.5%)을 넘어섰다.

◇대체투자도 상승곡선, 다만 최근 수익률은 하락세

지난 10년간 대체투자 자산규모는 굴곡없이 꾸준히 상승곡선을 그렸다. 2021년 처음으로 100조원을 돌파했고 이후로 매년 20조원 가까이 늘었다. 2022년 26조9000억원, 2023년에 18조원이 증가했다.

대체투자 수익률은 들쑥날쑥한 편이다. 2014년 12.47%의 수익률로 두 자릿수 수치를 나타냈다가 2017년 4.65%로 주저앉았다. 2018년 12.05%로 다시 두 자릿수 수익률을 회복했지만 2020년 2.57%의 수익률을 바닥을 찍었다. 지난해 말 기준 수익률은 5.8%였다.

최근 해외 부동산 시장이 악화되면서 국민연금 대체투자 자산 현황을 점검할 필요성이 커지고 있다. 그간 국민연금이 해외 부동산 투자를 꾸준히 늘려왔다. 하지만 미국과 유럽 등지의 상업용 부동산 비중이 큰 탓에 리스크 관리가 절실한 상황이다.

작년 7월말 기준 국민연금이 투자한 해외부동산 펀드 투자 규모는 35조4000억원 수준으로 이 가운데 올해 만기 도래하는 펀드 규모는 3조5000억원에 이른다. 전체 투자 규모 중 약 10%에 이르는 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

윤준영 기자의 다른 기사 보기

-

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- '부가가치 창출 의문' KPG파트너스, 한양고속 매각 난항

- [격동의 베인캐피탈]인력 보강 나선 한국PE사업부, 입지 변화는

- [격동의 베인캐피탈]'변화 예고' 한국 PE사업부, 투자 담당자 면면은

- '스맥 유증 변수' 릴슨PE, 현대위아 펀딩 안전장치 '브릿지론'

- 팩텀PE, 카스카디아CC 투자금 모집 '난항'

- [격동의 베인캐피탈]초기 멤버 이탈, 대대적 조직 변화 '기폭제'되나

- 프리드라이프 배당 확대, 웅진과 거래 영향 미쳤나

- 부동산·바이오 꽂힌 김정규 회장, 자본시장 큰 손 '급부상'

- [영상] 네이버, 컬리 지분 10%가량 인수 검토하는 배경은