심사 기준 강화, 초대형 IB 진입 지연 불가피 현재 속도로는 2030년 돼야 재무 요건 충족

김위수 기자공개 2025-04-14 13:21:44

이 기사는 2025년 04월 10일 15시12분 thebell에 표출된 기사입니다

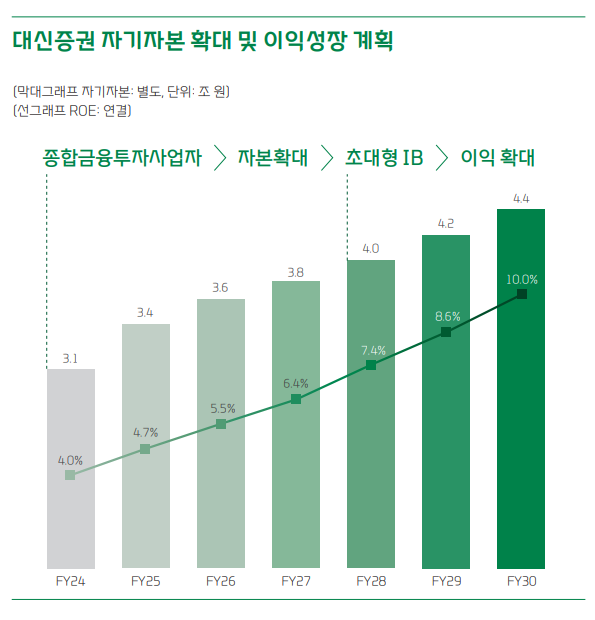

대신증권의 초대형 IB 진입 로드맵이 지연될 가능성이 커졌다. 금융위원회가 종합금융투자사업자(종투사) 제도를 손질하며 종투사 지정 요건을 강화하겠다고 예고했다. 자본규모를 유지할 수 있는 안정성을 갖췄는지도 심사기준에 포함할 예정이다. 초대형 IB 지정에도 같은 기준이 적용될 예정되는 만큼 대신증권의 준비 기간이 장기화될 것으로 보인다.◇'2028년내 초대형 IB 지정' 목표 수정 불가피

지난해 말 10번째 종투사로 선정된 대신증권은 대형 증권사로 거듭나기 위한 행보에 박차를 가하고 있다. 자기자본 4조원 이상 초대형 IB 진입을 중단기 목표로 잡은 것도 이런 이유에서다. 자본규모가 커질수록 단계적으로 더 다양한 사업을 영위할 수 있는 증권업의 특성을 고려하면 빠른 자본 확충이 곧 빠른 성장을 위한 지름길이 된다.

자기자본 3조원을 넘겨 종투사로 지정되면 기업 신용공여 업무를 할 수 있고, 초대형 IB가 되면 발행어음 사업이 허용된다. 여기에 자기자본 8조원이 넘으면 종합투자계좌(IMA) 개설이 가능해진다.

때문에 이제 막 종투사로 지정된 대신증권은 최대한 빨리 초대형 IB로 전환해 수익원을 확대하겠다는 계획이었다. 구체적으로는 2028년까지 자기자본 4조원을 달성한 뒤 초대형 IB 지정까지 마치겠다는 계획이었다.

하지만 종투사 제도가 정비되면 일정에 변경이 불가피해졌다. 내년부터 새로운 기준이 적용되기 때문이다. 단계적인 사업 확대를 위해 종투사, 발행어음, IMA 각 단계마다 2년 이상 영위해야 한다는 정책에는 큰 영향을 받지 않는다. 당초 목표가 2028년이었던 만큼 2년간 종투사 업무를 영위하는 일 자체는 자연스러운 흐름이다.

문제는 재무적 요건이다. 금융위는 자기자본 요건을 연말 결산 기준 2기간 충족해야 종투사 자격 인가를 받을 수 있도록 제도를 정비했다. 이는 신규 종투사 지정뿐만 아니라 초대형 IB(자기자본 4조원 종투사), IMA 증권사(자기자본 8조원 종투사) 진입시에도 적용된다.

즉, 대신증권이 현재 제시한 계획처럼 2028년 중 자기자본 4조원을 달성한다면 연말 기준 2028~2029년 2년간 이를 유지한 뒤 2030년에야 초대형 IB 인가 신청을 할 수 있게 된다. 다만 대신증권 관계자는 초대형 IB 진입 계획에 대해 "공식적인 입장은 없다"고 선을 그었다.

◇자기자본 확충, 정면돌파 외엔 해답 없다

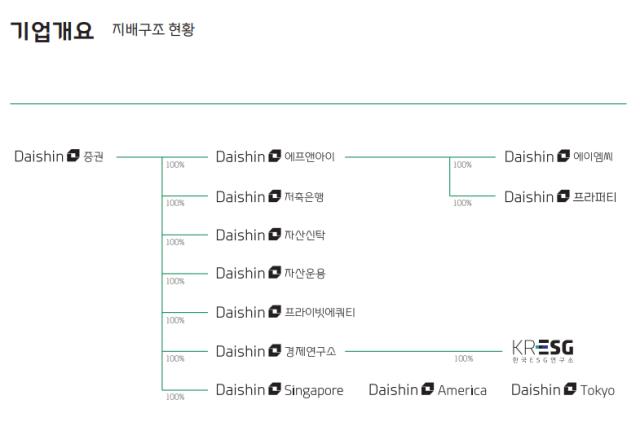

대신증권은 대신파이낸셜그룹 소속 증권사이기는 하나 지배구조 최상단에 위치해있다. 오너 경영인인 양홍석 부회장 및 특수관계인이 대신증권의 지분을 직접 보유 중이고 자산운용·저축은행·에프앤아이·프라이빗에쿼티 등 계열사가 대신증권 자회사로 포진해 있는 형태다. 즉 증권사이기는 하나 어느정도는 대신파이낸셜그룹의 지주사 역할을 하는 측면도 있다.

보유한 자산을 활용한 자본 확충에 집중하는 모습이다. 현재 자본확충을 위해 활용 중인 자산은 대신증권이 보유한 부동산이다. 대신증권은 사옥 대신343을 담은 대신밸류리츠 프리IPO로 2024억원을 확보한 상태로 오는 6월 중 IPO를 마무리한다. 대신밸류리츠 상장 이후에는 일본 자산에 투자하는 대신글로벌리츠 상장을 추진할 예정이다.

사업활동을 통한 수익을 확보하는 일도 중요하다. 주요 먹거리인 IB 비즈니스 경쟁력을 높이기 위해 조직을 확대하고 있는 것도 이 때문이다. WM 사업 역시 점포 대형와와 고급화 등 수익성을 극대화하기 위한 전략을 구사하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다

김위수 기자의 다른 기사 보기

-

- [아이티켐 IPO]5년만에 실적 '레벨업' 가능했던 배경은

- AI코리아 상장 목전, 한국증권 스팩 활용 속도

- [아이나비시스템즈 IPO]자율주행 테마로 상장 채비, 앞으로 남은 과제는

- [Deal Story]대한제당 공모채 복귀전, '금리+안정성' 통했다

- [로킷헬스케어 IPO]공모가 밴드 하단, 희망 범위내 결정 '안도'

- [IPO 모니터]예심 청구 줄잇는 대신증권, 실적 개선 '청신호'

- [아이티켐 IPO]'테슬라 트랙'에 예비심사 장기전, 상장 완주할까

- [원일티엔아이 IPO]밸류보다 상장 완주 방점, 오너가 지분매각 "걱정 말라"

- [발행사분석]GS칼텍스, 정유업 부진에도 AAA급 금리 확보할까

- [Company & IB]키움증권, GS칼텍스 회사채 주관사단 첫 합류