한국개발금융, 외부 차입 확대 왜? 15일 채권 800억원 발행…올해 첫 CP 650억원 조달

이 기사는 2009년 10월 07일 16시24분 thebell에 표출된 기사입니다

한국개발금융이 기업어음·회사채 등 시장성 차입을 크게 늘리고 있다. 오는 15일 만기 1년6개월물 채권을 발행해 800억원을 조달할 예정이다.

지난달 21일에는 기업어음 650억원을 발행한 바 있다. 한국개발금융이 CP시장에서 조달에 나선 것은 올 들어 처음이다.

부동산PF 부실, 대손비용 증가

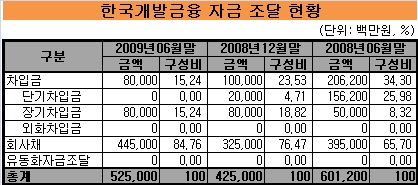

한국개발금융은 그동안 크레딧물 발행에 소극적인 기업으로 통해왔다. 4월과 5월 두번의 채권 발행이 있었지만 각각 500억원을 조달하는 데 그쳤다. 시장성 조달에 크게 의존하는 여신전문업 특성을 감안하면 상대적으로 규모가 크지 않다.

한국개발금융은 여전사 주요 조달 원천인 기업어음 역시 최소한으로 가져가는 재무전략을 구사해 왔다. 지난해 10월 이후 금융위기 여파로 CP를 늘렸지만 잔액은 560억원 정도에 불과했다. 이마저도 연말 전액 상환했고 이후 발행에 나서지 않았다.

그 결과 한국개발금융의 단기차입금은 6월말 '0'를 기록하기도 했다.

이같은 조달 전략은 조정자기자본비율 69.73%(6월말 기준)에 이르는 우수한 자본완충력이 있어 가능했다. 기업 여신 위주의 안정적 수익기반도 외부조달 의존도를 낮출 수 있게 했다.

하지만 대출채권 대부분(80.2%; 6월말)이 부동산PF 관련 자산으로 구성돼 있다는 점이 문제였다. 최근 주택경기 침체와 함께 건설PF 부실 여신이 급증하면서 자산건전성이 떨어지기 시작했다.

대출채권 회수가 지연되고 부실여신에 대한 충당금 적립 부담이 늘면서 조달 필요성 또한 증가했다. 최근 회사채·CP 발행을 늘리고 있는 이유 또한 이 때문이다.

화인파트너스 재무적 지원 가능성 '긍정적'

한국기업평가는 "자금조달구조상 높은 자기자본 비중에 따른 낮은 금융비용 부담으로 영업마진 확보에 용이한 수익구조를 보유하고 있다"며 "하지만 경기침체와 함께 수익기반이 줄어들고 대손비용이 증가하는 등 부담 요인이 존재한다"고 밝혔다.

하지만 "신용도 측면에서 대주주인 화인파트너스와 밀접한 관계를 보유하고 있어 재무적으로 긍정적 영향을 주고 있다"고 설명했다.

한국기업평가와 한국신용평가는 이같은 요인을 종합적으로 감안, 신규 발행 채권에 대한 등급을 A(안정적)으로 평가했다.

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오, 미국 OCMS Bio와 '혁신 항체신약 파이프라인 공동개발'

- [i-point]엔젤로보틱스, LIG넥스원과 국방용 웨어러블 로봇 개발 협력

- [i-point]에이스엔지니어링, 미국 EPC Power와 전략적 파트너십

- [DS금융그룹 시대 개막]'LP 엑시트' 절호의 타이밍, '장덕수 회장' 재정비 결단

- 유언대용신탁 개발 나섰던 신한증권…하반기 중 출시 전망

- 신한패스파인더, 셀럽 집단 대상 '워크플레이스' 자산관리 모델 추진

- 타임폴리오, KB증권 트로이카펀드 롤오버

- 신한운용, 롱온리 전략 펀드 씁쓸한 퇴장

- [i-point]한컴, 1분기 매출·영업익 동반 성장… 클라우드 사업 호황

- [i-point]플리토, 3개 분기 연속 흑자 달성… 해외 사업 '순항'