[건설사 이사회 의안 워치]'유동성 초점' 신세계건설, 자금 현황 모니터링공사미수금 발목, 현금 확보 작업 현재진행형

전기룡 기자공개 2024-04-02 07:47:45

[편집자주]

이사회는 회사와 주주의 이익을 위해 최종적으로 의사결정을 내리는 조직이다. 경영전략은 물론 재무, 인사 등 회사의 미래를 결정지을 법한 의안들을 다룬다. 각사의 이사회가 한 해 동안 다룬 주요 의안들을 보면 그 회사의 미래 지향점이 어디인지, 또 당장 어디에 경영 방향을 두고 있는지 살펴볼 수 있다. 더벨은 국내 주요 건설사들이 지난 1년간 어떤 의안을 상정했으며 여기에 어떤 의미가 있는지 등을 짚어본다.

이 기사는 2024년 03월 29일 07:23 THE CFO에 표출된 기사입니다.

신세계건설은 지난해 유동성 압박에 시달린 건설사 중 한 곳이다. 대구 소재의 사업장들이 대거 미분양된 탓에 외부로부터 자금을 융통해 곳간을 채웠다. 책임준공 미이행시 조건부로 채무를 인수해야 하는 규모가 3조원에 달하다 보니 잠재적인 리스크를 최소화하기 위한 작업도 요구됐다.이사회의 의사결정도 유동성 확보에 초점을 맞췄다. 무보증사채 발행과 더불어 신세계영랑호리조트를 흡수합병하는 절차를 거쳐 현금을 확보했다. 의안과 별개로 이사회 구성원들을 한데 모아 유동성을 대비하기 위한 차원에서 별도의 보고를 받는 시간을 마련한 것도 눈에 띄는 행보다.

◇미분양 후폭풍에 영업손실 기록, 부채비율 900%대 상회

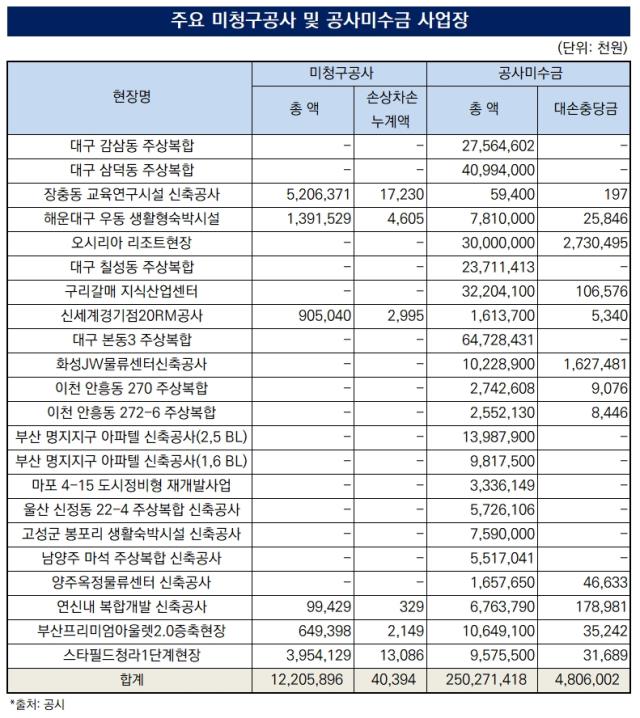

신세계건설은 지난해 공사미수금에 발목을 잡혔다. 주요 사업장을 수주할 당시 대부분 분양불로 도급계약이 이뤄진 영향이다. 분양불은 분양수익으로 공사비를 충당하는 방식을 의미한다. 분양시장이 호황기일 때는 리스크가 미비하지만 반대의 상황에서는 유동성 압박으로 이어지는 도화선이 된다.

대표적으로는 대구 달서구에 위치한 '빌리브 라디체'가 있다. 520가구 규모의 주상복합 단지다. 분양률이 20~30%선에 그쳐 공사미수금으로 647억원을 인식했다. 이외에 대구 달서구와 북구에 위치한 '빌리브 스카이(276억원)', '빌리브 루센트(237억원)' 등도 공사미수금이 발생한 주요 사업장이다.

누적된 미수금은 원가율을 인상시키는 결과로 이어졌다. 신세계건설은 지난해 연결기준 1조5026억원의 매출액을 올렸음에도 매출원가로 1조6155억원을 인식했다. 영업손실도 2022년 120억원에서 지난해 1878억원으로 확대되는 모습을 보였다. 주당순손실만 3만9625원에 달한다.

무보증사채를 네 차례 발행해 대응했지만 재무건전성이 악화되는 수순을 밟았다. 신세계건설이 지난해 프라이머리담보부증권(P-CBO)를 포함해 조달한 무보증사채 규모는 1700억원이다. 그 결과 비유동부채는 2022년 말 713억원에서 지난해 말 2301억원으로 222.7% 증가하는 모습을 보였다.

같은 기간 부채비율도 953.6%로 전년(265%) 대비 688.6%포인트 상승했다. 유동비율이 70.9%에서 72.8%로 1.9%포인트 올랐지만 안정적이라고 평가하기 힘들다. 통상적으로 시장에서는 150%를 상회해야 유동성이 안정적이라고 내다본다. 유동성을 보다 끌어올려야 한다는 지적이 잇따랐다.

잠재적인 리스크도 관리할 필요가 있다. 신세계건설의 지난해 말 기준 부동산 프로젝트파이낸싱(PF) 규모는 2500억원이다. 이와 함께 책임준공 확약을 맺은 사업장도 18곳에 달한다. 약정금액은 3조140억원으로 전년(3조8985억원) 대비 소폭 줄어들었지만 규모면에서는 상당한 평가를 받는다.

◇신세계영랑호리조트 흡수합병·레저부문 매각, 그룹 지원 방안 눈길

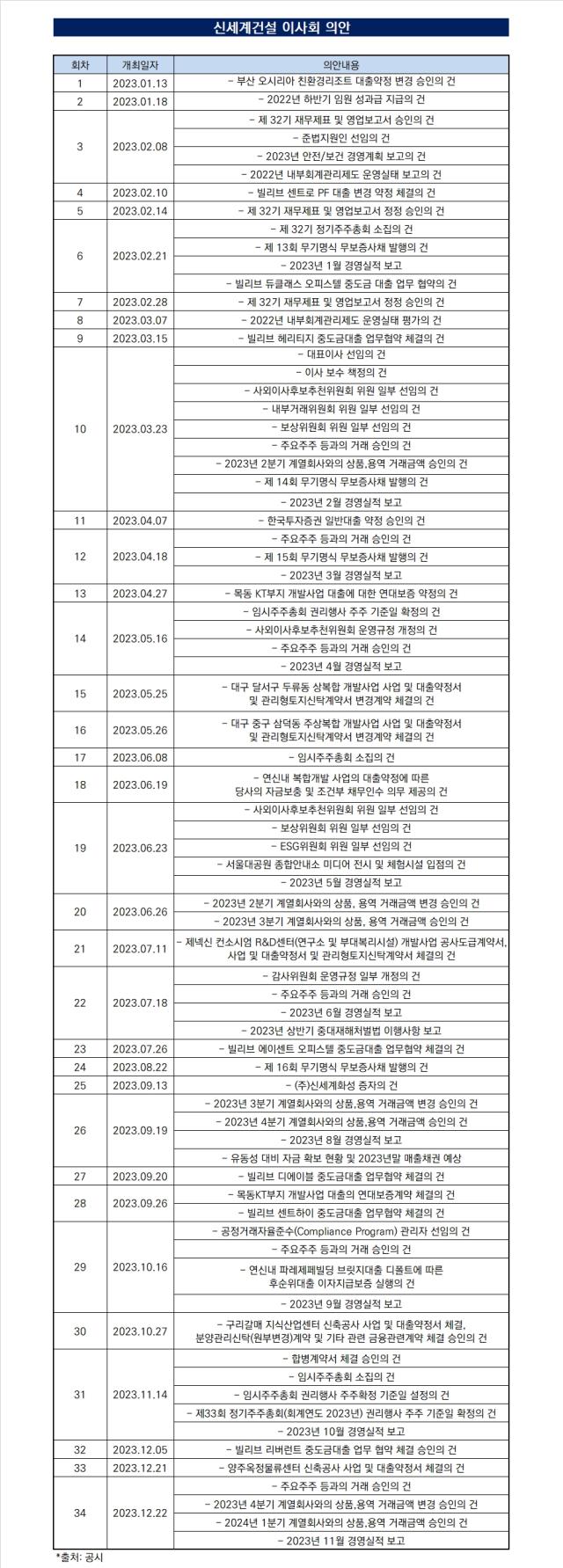

신세계건설 이사회도 유동성에 초점을 맞춰 움직였다. 지난해 34번 개최돼 61개의 의안을 다뤘다. 당시 이사회에는 정두영 대표와 민일만 HSE본부장(전무), 김정선 지원담당(상무)이 참여했다. 현재는 민 전무와 김 상무가 물러나고 김낙호 지원본부장(전무), 김문경 공사본부장(전무)이 새로 합류한 상태다.

주요 의안으로는 '제13·14·15·16회 무기명식 무보증사채 발행의 건'이 있다. 지난해 9월에는 '유동성 대비 자금 확보 현황 및 2023년말 매출채권 예상'에 대한 보고가 이뤄졌다. 매출채권이 2021년 2028억원에서 2022년 3165억원, 지난해 4437억원으로 지속 늘어나자 모니터링 역할을 강화한 셈이다.

'합병계약서 체결 승인의 건'도 눈에 띈다. 신세계영랑호리조트를 지난 1월 25일자로 흡수합병하는 걸 골자로 한다. 신세계영랑호리조트는 자산총계 733억원 중 자본총계가 659억원인 알짜 계열사였다. 신세계건설은 신세계영랑호리조트를 흡수합병한 덕에 부채비율을 600%대로 끌어내리는데 성공했다.

올해에도 유동성을 공급하기 위한 작업이 이어지고 있다. KDB산업은행 발행시장실과 신세계I&C가 각각 700억원, 300억원씩 인수하는 구조로 회사채를 발행했다. 이 과정에서 신세계건설이 신세계I&C에게 '공사대금입금계좌 예금반환채권 신탁'을 담보물로 제공하는 절차가 수반됐다.

지난달에는 레저부문을 조선호텔앤리조트에 매각하는 방식을 통해 유동성과 재무건전성을 동시에 확보하는 모습을 보였다. 매각으로 약 1900억원의 순현금이 유입되는 동시에 부채총계에 포함되는 입회금(2600억원)을 조선호텔앤리조트에 넘겼다. 덕분에 부채비율은 400% 후반대로 다시 한 번 낮아졌다.

다만 지속적인 노력에도 '연신내 파레제페빌딩 브릿지대출 디폴트에 따른 후순위대출 이자지급보증 실행의 건'과 같이 일부 사업장의 리스크가 부각되는 모습이다. 차입규모는 300억원으로 현재는 지난해 10월과 올해 1월 두 차례에 걸쳐 채무보증기간을 3개월씩 연장하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

전기룡 기자의 다른 기사 보기

-

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- '신규 부지 매입' 서한, 사옥 개발 계획 가시화

- 디블록그룹, 세운지구 대출연장 유예…사업성평가 여파?

- GH, 정부 기조 발맞춰 '고령자복지주택' 본격 검토

- [지속가능경영 리뷰]HL디앤아이한라, '안전보건·브랜드' 무게감 증대

- 마스턴투자운용, '동서울호텔' 인수 우협 2개월 연장

- [건설리포트]현대건설, 호실적 흐름 제동…'일회성 비용' 반영 영향

- [PF Radar]롯데건설, '의정부 나리벡시티' 2400억 조달 성공

- '24조 수주' 대우건설, 원자력사업단 신설 3년차 성과

- [디벨로퍼 열전]디블록그룹, '세운지구'로 되찾은 옛 명성