[코스닥 CB 프리즘]상장 후 첫 발행 유티아이, 유증 포함 800억 조달 행보CB 542억·3자배정 신주 258억, 폴더블 글래스 양산 관측

이우찬 기자공개 2024-05-22 14:23:00

[편집자주]

전환사채(CB)는 야누스와 같다. 주식과 채권의 특징을 모두 갖고 있기 때문이다. 따라서 기업의 지배구조와 재무구조에 동시에 영향을 미칠 수 있다. CB 발행 기업들이 시장에서 많은 관심과 주목을 받는 이유다. 주가가 급변하는 상황에서는 더 큰 경영 변수가 된다. 롤러코스터 장세 속에서 변화에 직면한 기업들을 살펴보고, 그 파급 효과와 후폭풍을 면밀히 살펴보고자 한다.

이 기사는 2024년 05월 21일 14:41 thebell 에 표출된 기사입니다.

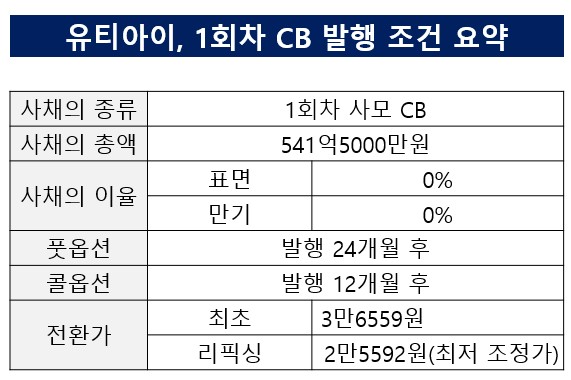

코스닥 상장사로 삼성전자 1차 협력사인 유티아이가 상장 이후 처음으로 전환사채(CB)를 발행하며 자금 조달에 나섰다. 3자배정 유상증자를 더해 총 800억원을 끌어모을 예정이다. 조달한 자금은 폴더블폰 타깃 글래스 양산을 위한 공장 신축에 쓸 것으로 관측된다.21일 금융감독원 전자공시시스템에 따르면 유티아이는 지난 20일 542억원의 CB 발행을 이사회에서 결정했다. 납입일은 22일이다. 지난 2017년 9월 상장이후 CB 조달은 이번이 처음이다. 한국투자증권, 키움증권을 비롯한 기관투자자를 대상으로 발행한다.

전환청구기간은 1년 후인 내년 5월22일부터 2029년 4월22일까지다. 전환에 따라 발행할 주식 수는 148만1167주로 주식 총수 대비 8.34%에 해당한다.

세부적인 조건을 보면 1회차 CB는 표면 이자율 0%, 만기 이자율 0%로 설정됐다. 별도 이자지급기일은 없다. 보통 CB의 경우 발행 기업의 장래성을 높게 평가할 때 제로 금리를 책정한다. 이자율을 보면 발행사 우위 조건으로 평가할 수 있다.

전환가는 3만6559원이다. 다만 전환가 조정(리핑식) 특약을 포함하고 있다. 최저 전환가는 2만5592원이다. 리픽싱 조항은 주가 하락에 따라 전환가액을 낮출 수 있어 투자자에 유리하다. 제로 금리와 리픽싱 조항을 종합하면 발행사와 투자자 이해관계가 조율된 것으로 평가된다.

유티아이는 CB 발행으로 총 542억원을 조달할 예정이다. 연구개발(R&D)에 올해 120억원을 쓰고 내년 42억원을 투입할 계획이다. 신규사업을 위한 공장 신축에 내년 6월까지 380억원을 사용할 방침이다.

CB 발행과 동시에 3자배정 유상증자로 신주 70만7052주를 발행해 258억원을 조달할 계획이다. 신주 종류는 전환우선주로 발행가액은 CB와 같은 3만6559원이다. 시설자금에 170억원, 운영자금에 88억원을 배정했다.

요약하면 CB와 유상증자를 더해 조달하는 총 금액은 800억원에 달한다. 특히 이중 폴더블폰 글래스 양산을 위한 공장 신축 등에 총 550억원이 쓰일 것으로 관측된다.

사업보고서에 따르면 폴더블폰 글래스는 유티아이가 신규사업으로 힘주고 있는 분야다. UFG(UTI Flexible Glass)와 UTI 코브라 글래스(Glass Surface texturing) 기술을 개발해 상표로 등록했다. UFG는 접히는 폴딩 영역만 얇은 제품이고 UTI 코브라 글래스는는 강도를 향상한 제품이다.

유티아이는 폴더블 시장 확대와 함께 수요 증가에 기대를 걸고 있다. 폴더블폰에 쓰이는 플렉서블 글래스 업체로 도약하기 위해 공들이고 있다.

폴더블폰 전용 제품인 플렉서블 글래스(Flexable Glass) 매출은 2022년 3700만원 기록했을 뿐 지난해와 올해 1분기 발생하지 않았다. 양산 체제를 구축해 외형 확대를 꾀하는 것으로 분석된다. 오는 2025년 삼성전자 플래그십 스마트폰에 탑재되는 신제품 양상을 목표로 하는 것으로 알려졌다.

더벨은 이날 오전 유티아이에 십여차례 연결을 시도했으나 닿지 않았다. IR 담당자는 오전 내내 회의에 참석했다. 오후 2시10분쯤 연락이 닿았으나 "대응하지 않는다"고 거듭 밝혔다. IR 관계자는 폴더블폰 글래스 양산에 관한 신축 공장 증축이냐는 물음에 부인하지 않았다. 이 담당자는 "죄송하지만 공시만 참고해달라"며 "대응하기 어렵다"고 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '첫 배당' 세림B&G, 주주환원+실적 자신감

- [Policy Radar]'간판' 바꾼 성장성 특례, 기업 발길 왜 '뚝' 끊겼나

- [LS 딜 주목하는 IB들]IB 순위 뒤흔들 딜 'LS MnM'...등판 전 밸류업 '속도'

- [Rating Watch]'캐피탈 지원' 메리츠증권, NCR 하락 우려

- [LS 딜 주목하는 IB들]"전선업 밸류 적기"…에퀴티 조달 머리맞댄 IB들

- 솔브레인, 오너 3세 주식 매각 '정문주 승계 굳히기'

- 비덴트의 해방공탁, 빗썸 지배구조 단일화 길 열리나

- BNK캐피탈의 남다른 '중앙아시아' 행보

- [캐피탈사 부동산PF 위기 대응]롯데캐피탈, 10대 건설사 선순위 위주 구성…연체 사업장 '전무'

- [저축은행 이사회 돋보기]OK저축, 정길호 대표이사 '의장' 자리 계속 간다

이우찬 기자의 다른 기사 보기

-

- [Company Watch]황영규 알체라 대표, CB 상환용 개인지분 7% 처분

- 넥스턴바이오, IT·의료산업 융합 가속화

- [코스닥 주총 돋보기]대주주 바뀌는 코스나인, 이사회 구성은

- 넥스턴바이오, 클러쉬 투자 참여

- 아나패스, 디스플레이 반도체 퀄컴 AI GPU 호환성 인증

- 큐브엔터 '(여자)아이들', 미니 7집 'I SWAY' 7월8일 컴백

- 초록뱀미디어, 캡티브 채널 추가 확보 '위라이크' 인수

- [Red & Blue]지투파워, 수배전반 의존도 탈피 '다각화 시동'

- 핑거버스, 메타클럽 모바일 상품권 출시

- 위세아이텍, '데이터 기반 산림행정업무시스템 구축' 착수