[공적역할 커지는 캠코]연체율 치솟은 새마을금고에 '추가 지원' 나선다③최근 연체율 7%대, 펀드 조성해 NPL 2000억 매입…운용방식 논의중

김서영 기자공개 2024-05-27 13:11:02

[편집자주]

금융당국이 부동산 프로젝트파이낸싱(PF) 구조조정 방안 마련에 속도를 내고 있다. 그런 가운데 시장 연착륙을 위한 한국자산관리공사(캠코)의 역할이 확대되는 모습이다. 최근에는 캠코펀드의 경공매 활성화 작업과 우선매수권 도입을 추진하고, 2금융권 자금 지원에도 팔을 걷어붙이고 있다. 부동산PF 정상화 작업 속 캠코가 안게 된 과제와 실행 방안을 살펴본다.

이 기사는 2024년 05월 23일 14:43 thebell 에 표출된 기사입니다.

한국자산관리공사(캠코)가 연체율 상승세가 꺾일 줄 모르는 새마을금고에 추가 지원에 나선다. 2000억원 규모의 부실채권을 추가 매입하는 방식으로 자금을 지원해 연체율을 낮춘다는 방침이다.캠코가 새마을금고의 부실채권을 매입하는 방식을 놓고 양 사가 협의 중인 것으로 전해진다. 지난해 1조원 규모의 부실채권을 매입할 당시 택했던 사후 재정산 방식을 택할지, 확정가 방식으로 거래할지 결과가 주목된다.

◇새마을금고 연체율 7%대…캠코, NPL 2000억 추가 매입

이달 중순 발표된 금융당국의 부동산PF 연착륙 정책 방향에는 캠코가 중소업권에 자금을 지원하는 방안도 포함됐다. 구체적으로 캠코가 새마을금고나 저축은행업권 등에 직접 자금 지원에 나서는 것이 아니라 펀드를 조성해 부실채권을 사들이는 방식이다.

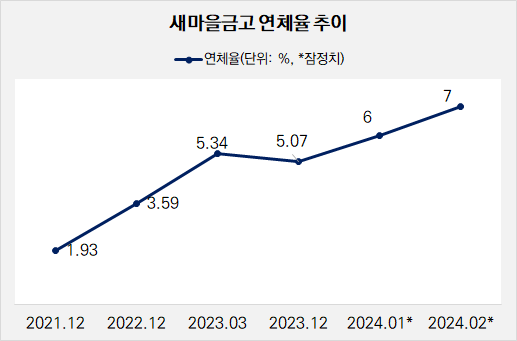

캠코는 지난해 이미 1조원 규모의 새마을금고 부실채권을 매입한 바 있다. 이에 따라 새마을금고 연체율은 5.07%까지 낮아졌다. 그러나 여전히 부동산 경기가 회복되지 않으면서 PF뿐만 아니라 관리형토지신탁이나 공동대출 부실화가 연체율 상승에 영향을 끼쳤다.

이에 캠코는 지난해 새마을금고에 대규모 금융 지원에 나서면서 약 2조원 규모의 공사채를 발행했다. 30조원 규모의 새출발기금 운용에 새마을금고 부실채권 인수까지 더해졌기 때문이다. 캠코는 2021년과 2022년 각각 1조원의 공사채를 발행했는데 지난해 발행금액이 두 배 정도 커졌다.

캠코의 조단위 부실채권 매입에도 새마을금고의 연체율이 다시 오르기 시작했다. 행정안전부에 따르면 올해 1월 기준 새마을금고 연체율 잠정치는 6%대로 상승했고, 2월에는 7%대까지 또 올랐다. 최근까지도 연체율 상승세가 지속되는 것으로 전해졌다. 결국 캠코에 다시 손을 벌릴 수밖에 없게 됐다.

그러나 캠코의 새마을금고 지원을 두고 정부 부처 간 줄다리기가 있기도 했다. 캠코와 새마을금고의 주무부처는 각각 금융위원회와 행정안전부다. 앞서 지난해 전체 부실채권 규모가 12조6000억원에 달했던 새마을금고는 캠코가 부실채권을 더 사주길 바랐다. 그러나 금융위에서 반기를 들었다. 저축은행 연체율 상승세가 심상치 않다는 이유로 추가 매입에 부정적이었다.

◇NPL 펀드 운용방식 논의 중…'확정가냐 사후 재정산이냐'

금융위의 단호한 태도에 캠코의 새마을금고 지원이 후순위로 밀릴 듯했으나 최근 발표에 새마을금고에 대한 추가 지원이 포함됐다. 지난해 캠코가 1조1000억원의 부실채권을 사들인 데 이어 올해 2000억원어치의 부실채권을 추가로 사들인다는 방침이다.

캠코가 새마을금고에 대한 추가 지원이 결정되면서 핵심 논제로 떠오른 것이 바로 지원 방식이다. 캠코가 새마을금고 부실채권을 인수하는 방식에는 두 가지가 있는데, 확정가 거래와 사후 재정산 방식이다.

확정가 거래는 캠코에 새마을금고의 부실채권을 넘길 때 가격을 정해 매각하는 방식이다. 한편 사후 재정산 방식은 캠코가 부실채권을 매입한 것보다 더 높은 가격에 경공매로 매각할 경우 더 들어온 돈을 새마을금고에 돌려주는 것을 말한다.

업계에선 캠코의 새마을금고 부실채권 매입 방식이 확정가 거래를 따를 것이란 관측이 나온다. 앞서 1조원 규모의 부실채권을 캠코에 매각할 때 사후 재정산 방식을 택했는데 경공매 매각 이익을 돌려받는다는 점에서 논란이 일었기 때문이다.

캠코 관계자는 "부실채권 매입펀드나 유동화SPC 등을 통해 부실채권을 매입하는 방식"이라며 "부실채권 매입 이외에도 정상 사업장은 추가 자금 지원도 정책에 함께 포함돼 있다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [KB금융 밸류업 점검] 주주환원도 리딩금융 ‘자사주·현금배당’ 크게 쏜다

- [보험사 자본관리 전략] 코리안리, 신종자본증권 차환 대응…'안정성 지속'

- [카드사 연체율 점검] 마의 2% 달려가는 연체율…건전성 빨간불

- [MG손보 정리 시나리오] '청산이냐 매각이냐' 쉽지 않은 선택지, 꼬인 실타래

- [IBK기업은행 밸류업 점검] 해외순익 비중 10% '벽'…글로벌 벨트가 깰까

- [BNK캐피탈은 지금] 사외이사 중심 이사회 운영 기조…다양성 확보 과제 여전

- [비상장사 재무분석]씨티은행, 외화파생이익 '수익창구'로 부상

- KB증권, 안정적인 실적에 ROE '12%' 육박

- [우리금융 밸류업 점검]고착화된 'PBR 0.3배', '밸류업 프로그램' 효과 아직

- [BNK캐피탈은 지금]동남아 소액대출 진출 역점…현지 경기침체 여파 성장 ‘주춤’

김서영 기자의 다른 기사 보기

-

- [푸른저축은행 밸류업 점검]배당성향 48%, 고배당에 '미소 짓는' 오너 일가

- [푸른저축은행 밸류업 점검]저축은행 사태가 불러온 'PBR 0.38배'

- [푸른저축은행 밸류업 점검]오너-전문경영 체제, 자사주 활용에 '소극적'

- [OK금융 글로벌전략 점검]소비자금융 기반 해외법인, '자산 축소' 가속화

- [푸른저축은행 밸류업 점검]업계 '유일' 상장사, 상폐 위기 피해 '테마주' 등극

- [OK금융 글로벌전략 점검]2금융의 해외 상업은행 인수…'수익성' 맛봤다

- [OK금융 글로벌전략 점검]최윤 회장, 해외진출에 '진심'…상업은행 중심 선택과 집중

- [모델로 본 금융사 브랜드 전략]새마을금고, 뱅크런 사태 '반년' 만에 스타 마케팅 재개

- [모델로 본 금융사 브랜드 전략]'자율경영' 시작한 신협, 대외 신인도 관리 '주력'

- [모델로 본 금융사 브랜드 전략]OK저축, '오너십'이 이끈 적극 마케팅 'MZ 타깃'