[발행사분석]5년째 지속되는 CJ CGV의 자본 확충…관건은 투심금리 상단 6.1%로 지난해 대비 120bp 낮춰…단독 대표주관 KB증권

백승룡 기자공개 2025-04-23 07:59:35

이 기사는 2025년 04월 22일 07시58분 thebell에 표출된 기사입니다

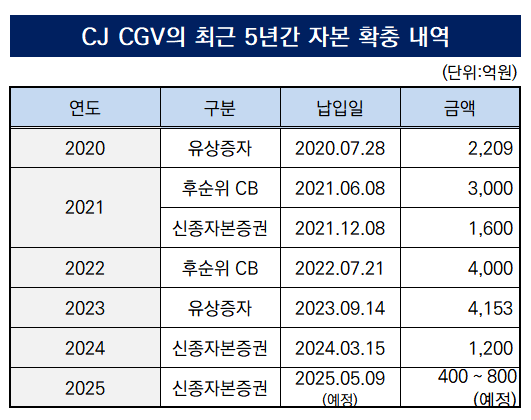

CJ CGV가 1년 만에 재차 신종자본증권 발행에 나선다. 지난해 2000억원 안팎의 순손실이 발생하면서 결손금이 확대된 데 따른 움직임이다. CJ CGV는 코로나 시기였던 2020년부터 유상증자, 자본성 증권 발행 등을 번갈아 가며 해마다 자본 확충을 해나가고 있다. 다만 실적 부진이 장기화하면서 시장의 투자수요가 가장 큰 변수가 되고 있다.22일 투자은행(IB) 업계에 따르면 CJ CGV는 이달 29일 수요예측을 거쳐 400억원 규모 신종자본증권을 발행할 예정이다. 만기는 30년이지만 발행일로부터 2년 뒤 콜옵션(조기상환권) 조건이 붙는다. 공모 희망금리밴드 상단은 연 6.1%를 제시할 예정이다. CJ CGV는 수요예측 결과에 따라 최대 800억원까지 증액 가능성을 열어뒀다. 주관업무는 KB증권이 단독으로 맡았다.

CJ CGV의 자본 확충은 코로나 국면이었던 2020년부터 해마다 이뤄지고 있다. 2020년 유상증자를 단행해 2209억원을 확보한 CJ CGV는 이듬해 후순위 전환사채(CB) 3000억원, 신종자본증권 1600억원을 각각 조달했다. 이어 2022년 후순위 CB로 4000억원, 2023년 유상증자로 4153억원을 차례로 확충했다. 지난해에는 1200억원 규모 신종자본증권을 찍은 데 이어 올해 재차 신종자본증권 발행에 나선 것이다.

CJ CGV가 매년 자본 확충에 나서는 까닭은 코로나19 이후로도 순손실 기조가 지속된 탓이다. CJ CGV의 연결기준 당기순손익은 △2020년 -7516억원 △2021년 -3388억원 △2022년 -2145억원 △2023년 -1234억원 △2024년 -1755억원 순으로 매년 적자다. 지난해 영화관 관객 수가 1억2313만명으로 2019년(2억2668만명) 대비 절반 가까이 감소하는 등 엔데믹 이후로도 영화관 관람 수요가 회복되지 못하고 있기 때문이다.

다만 CJ CGV의 실적 부진이 장기화되면서 시장에서 투자수요를 확보하는 것도 갈수록 어려워지고 있다. 지난해 1200억원 규모 신종자본증권 공모에 나선 CJ CGV는 240억원의 투자수요를 모으는 데 그쳤다. 나머지 900억원 이상의 물량은 주관 증권사들이 떠안았다. CJ CGV의 순손실 규모가 확대된 상황에서 이번 신종자본증권 발행액이 지난해 대비 오히려 줄어든 것도 투자수요를 확보하는 것이 녹록지 않은 영향이다.

이번 단독 대표주관을 맡은 KB증권은 비우호적인 분위기 속에서도 ‘상단 6.1%’라는 공격적인 조건을 제시하면서 딜을 꿰찬 것으로 전해진다. 이는 지난해 3월 CJ CGV의 신종자본증권 금리가 연 7.3%로 정해진 것에 비해 120bp(1bp=0.01%포인트) 낮아진 조건이다. 그 사이 한국은행 금융통화위원회의 기준금리 인하 폭(75bp)에 비해서도 크게 낮아졌다.

IB업계 관계자는 "CJ CGV의 실적 부진과 자본시장을 활용한 자본 확충이 반복되면서 시장의 피로도가 다소 높아진 상황"이라고 말했다. 이어 "현재 만기가 남아있는 CJ CGV의 신종자본증권 유통금리 수준이 7%를 웃돈다"며 "이번 CJ CGV의 6% 초반 수준 희망금리밴드는 시장의 눈높이보다 상당히 낮은 금리라 수요예측 결과를 관심있게 보고 있다”고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [Policy Radar]뻥튀기 방지…신규 상장사, 직전 분기 실적 공시해야

- SK에코 환경자회사 매각 공전, KKR과 '힘겨루기' 결과는

- '2850억 베팅' 신세계-어센트EP, 씨앤씨인터내셔널 품는다

- [Deal Story]한화에너지 올해 두번째 공모채, 금리 2%대 발행

- [Deal Story]CJ CGV 신종자본증권 미매각…롯데손보 사태 영향

- 코스피 대어 줄줄이 상장 포기…FI 교체가 해법될까

- [티엠씨 IPO]단독 대표 체제 전환…상장 전 이사회 전면 교체

- [아이나비시스템즈 IPO]파트너사 손잡고 해외진출 채비, 동남아 시장 노린다

- [크몽 IPO]인력 매칭 플랫폼 1호 상장…테슬라 트랙 고심

- [이지스 IPO]피어그룹에 '클라우드·구독형 서비스' 담는다

백승룡 기자의 다른 기사 보기

-

- [Deal Story]CJ CGV 신종자본증권 미매각…롯데손보 사태 영향

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [IPO 모니터]바이오비쥬 코스닥 시장 입성…공모 유입자금 '270억'

- GS건설, 회사채 대신 자산유동화 선택…2000억 조달

- 메리츠증권 실적 개선세 지속, 자산건전성 지표는 하락

- 신종자본증권 발행 앞둔 CGV, 롯데손보 콜옵션 여파 '촉각'

- 젝시믹스 중국 공략 박차…매장 더 늘린다

- SK온, 사모채 발행 지속…올들어 세 번째

- 메가박스, 계열 차입 분주…홈플러스 사태 영향

- LG CNS 16년만에 등급 상향…상장 유입자금 효과