[꿈틀대는 사모대출펀드 시장]'고이율 매력' 세일즈 포인트…약점은 이자소득 과세④종합과세 적용되면 수익 절반 과세… “고객층 채권투자 이해도 높아야”

황원지 기자공개 2025-05-12 10:52:54

[편집자주]

사모대출펀드(PDF)가 리테일 시장으로 확장하고 있다. 원래 기관들의 전유물이었지만 고금리 환경에 높은 이자수익률이 리테일에서도 인기를 끌면서다. 지난해부터 한국투자증권과 삼성증권이 선두에서 시장을 개척했고 최근 판매사 전반으로도 확대되고 있는 모습이다. 더벨은 커지는 사모대출펀드 리테일 시장과 각 사별 전략을 짚어본다.

이 기사는 2025년 04월 29일 13시37분 thebell에 표출된 기사입니다

사모대출펀드(PDF)의 리테일 확장이 빠른 속도로 이뤄지고 있지만 발목을 잡는 요소도 존재한다. 고액자산가 고객에게는 채권으로 받는 이자 및 배당소득이 종합소득으로 계상된다는 점이 대표적이다. 고객이 받는 세후 수익률이 떨어지기 때문이다. 한국투자증권을 제외한 타 판매사에서 고객층 확보에 어려움을 겪는 이유이기도 하다.대형 증권사의 한 PB는 “회사 상품부에서 다이렉트렌딩 상품을 출시하려고 지난해 수요조사를 진행했지만 1억원도 모이지 않아 계획이 폐기됐다”고 말했다. 그는 이어 “고액자산가에겐 세제 부담이 큰 편이라 인기가 예상보다 높지 않았다”고 말했다.

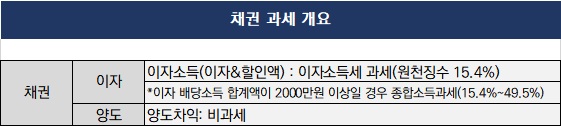

사모대출펀드의 투자 대상 자산은 채권이다. 채권은 직접투자를 하거나 펀드를 통해 간접투자하거나 상관없이 이자소득세 과세 대상이다. 15.4%를 원천징수하고, 이자와 배당소득 합계액이 2000만원이 넘는 경우부터 종합소득과세대상이 된다. 2000만원 이상 수익부터 세율은 금액에 따라 15.4%에서 49.5%까지 부과된다. 대부분 고액자산가들이 종합소득세 과세대상에 속한다.

비과세 대상인 채권매매차익 비중도 높지 않다. 사모대출의 대부분을 차지하는 다이렉트 렌딩(Direct lending)의 경우 만기까지 보유하는 게 일반적이다. 하이일드채권이나 신디케이트론 등과 달리 시장에서 거래되지 않기 때문이다. 때문에 금리 인하에 따른 자본차익은 전체 수익에서 비중이 거의 되지 않는다. 수익의 대부분이 과세 대상인 이자소득세다.

최근 국회에서 추진되고 있는 배당소득 분리과세도 채권형 상품에 영향을 미치진 않는다. 더불어민주당은 지난 24일 코리아 디스카운트 해소를 위해 배당성향이 35% 이상인 상장법인의 배당소득에 대해 별도소득을 적용하는 내용의 소득세법 개정안을 발의했다. 다만 이 법안은 배당율이 높은 기업에 대해 적용되는 건으로 채권을 통한 이자소득과는 관계가 없다.

개인투자자의 경우 투자금액에 따라 수익금의 거의 절반을 세금으로 내게 되는 셈이다. 때문에 고객층이 인컴형 상품에 관심이 많지 않은 판매사에서는 판매가 쉽지 않다. 업계 관계자는 “비과세인 국내주식형 상품에 투자하던 고객에게 수익의 절반 가까이를 과세하는 채권은 말도 안되는 상품인 것”이라고 설명했다.

한국투자증권이 PDF 업계를 선도하는 이유이기도 하다. 앞선 업계 관계자는 “한국투자증권은 원래 채권 판매에 강점이 있던 하우스”라며 “그만큼 고객층이 채권에 이해도가 높다”고 말했다. 이미 채권의 과세수준에 익숙한 고객이라면 이율이 높은 글로벌 PDF에 대한 접근이 쉽다. 한자릿수 수준인 채권이자에 비해 이율이 높으면 10~12%에 달하는 해외 사모대출 상품은 매력적인 투자처이기 때문이다.

월지급식 구조를 통해 과세 위험도를 더 줄이기도 했다. 한국투자증권은 판매하는 해외 사모대출펀드 대부분을 월지급식 구조로 설계하고 있다. MAN다이나믹인컴월배당, 글로벌월지급식아폴로ADS 등이 대표적이다. 이러한 상품들은 만기 시 최종적인 수익금을 지급하는 게 아니라 매월 나눠 지급하기에 장기투자시 연간 금융소득 종합과세 분산효과가 발생한다.

일부 판매사들은 법인고객을 중점적으로 영업하겠다는 방침인 것으로 전해진다. 법인고객은 개인과 달리 종합소득과세 대상이 아니다. 또한 변동성이 큰 주식보다는 꾸준히 수익이 나오는 안정적인 채권형 상품에 대한 수요가 높다. 한 대형 증권사 상품부 관계자는 “지금까지 리테일 판매가 개인고객에 집중됐던 건 사실”이라면서도 “PDF 공급이 늘어난 만큼 법인고객 수요도 충분할 것으로 예상한다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 파이낸스

-

- [금융지주 지배구조 모범관행 2.0]지배구조 평가도 외부기관에 맡긴다

- [우리은행을 움직이는 사람들]성시천 부행장, 세대교체 상징하는 유능한 CFO

- [Peer Match Up/KB캐피탈 vs JB우리캐피탈]닮은 듯 다른 포트폴리오 구성, 수익성 우위는

- 씨티은행, 준법감시 임원 나란히 승진…내부통제 강화 의지

- [은행경영분석]토스뱅크, 분기 기준 최대 순이익

- 씨티은행, 중간배당 지속 비결 '자본비율·기업금융'

- [Peer Match Up/SBI저축 vs OK저축]경영 전면에 선 전문경영인, 그룹 영향력 '막강'

- [생명보험사는 지금]지지부진 한화생명 주가, 무엇이 발목잡았나

- [카드사 글로벌전략 점검]한 장 남은 해외카드…롯데카드, 베트남 '올인' 이유는

- [금융지주 지배구조 모범관행 2.0]새로운 화두로 부상한 '디지털 거버넌스'

황원지 기자의 다른 기사 보기

-

- [스튜어드십코드 모니터]VIP운용, 주성엔지니어링 분할계획에 반대표

- 끈끈해지는 한국증권-칼라일 밀월… 6호 펀드 추진

- VIP운용 NH 글로벌랩, 미장 반등에 저력 눈길

- 한투운용 'ACE 빅테크7+커버드콜', 두자릿수 배당률 눈길

- 람다운용 '퍼스트 코벤', 하나증권 판매 지속

- 라이프운용, 배당주펀드 드라이브…주주정책 개선 탄력

- 한국증권 인하우스, 금리인하기 레포펀드 ‘몰아치기’

- [China Conference]“달러 패권 약화…디지털 자산, 대체재로 떠오를 것”

- 한투밸류 시그니처 잇는다…윤정환표 '리레이팅5호' 론칭

- VIP운용 목표전환형, 국민은행서 350억 자금몰이