이 기사는 2012년 09월 05일 18:40 thebell 에 표출된 기사입니다.

한국캐피탈의 신용등급 전망이 '긍정적'으로 변경됐다.한국신용평가와 NICE신용평가는 5일 정기평가를 통해 한국캐피탈(A-)의 등급 전망을 '안정적'에서 '긍정적'으로 변경했다. 지난해 11월 신용등급이 BBB+(긍정적)에서 A-(안정적)으로 변경된지 1년도 채 안돼 신용등급 상향 가능성이 높아진 격이다. 군인공제회의 재무적 지원의지와 밀접한 영업 관계를 기반으로 한 수익성 제고가 긍정적인 평가를 받은 결과다.

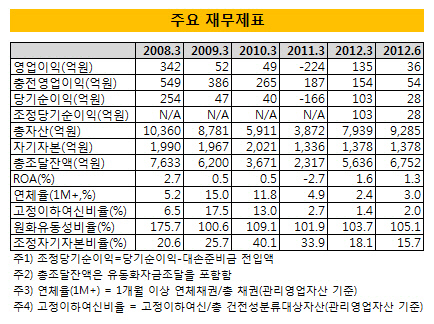

2011회계연도 기준 한국캐피탈의 당기순이익은 103억 원, 영업이익은 135억 원이다. 2010회계연도 당기순손실이 166억 원이었다는 점을 고려했을 때 크게 개선되는 추세다. 부실채권 상각·매각, 포트폴리오 구조 개편을 통한 수익구조 안정화와 영업기반을 확충한 결과다. 영업기반 강화로 영업자산 역시 2011년 3월 3529억 원에서 2012년 6월말 8771억 원으로 2.5배 증가했다.

한국캐피탈은 지난해 1월 이후 공작기계, 상용차, 건설기계 등 범용성이 높은 물건에 대한 리스, 할부금융영업을 확대한 결과 빠르게 영업기반이 개선됐다. 앞으로도 외부 영업전문인력 보강과 군인공제회와의 연계영업 활성화 등을 바탕으로 영업 경쟁력이 개선될 것으로 분석된다.

부동산 PF, 선박금융자산 등 중심의 자산 포트폴리오를 소액·다수의 건들로 구성된 할부·리스로 변경하면서 신용위험 관리 능력도 제고됐다. 올해 6월말 고정이하여신비율과 요주의이하여신비율은 각각 2%, 3%로 양호한 자산건전성 지표를 보여주고 있다.

아직까지 조달구조 안정성은 열위한 편이다. 올해 6월말 한국캐피탈의 차입금 규모는 6765억 원이며, 단기차입금 비중은 51%이다. 다만 군인공제회로부터의 차입한도 2000억 원을 통해 조달구조의 안정성을 일부 보완하고 있다는 평가다.

박일문 한국신용평가 연구위원은 "공모 회사채 발행으로 군인공제회로부터 차입한 사모사채가 순차적으로 상환됨에 따라 군인공제회 차입금 규모가 축소됐다"며 "분할 과정에서 발행한 HK자산관리 대여금을 포함한 군긴공제회의 직·간접적인 지원규모를 감안했을 때 군인공제회의 지원의지는 높다"고 분석했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '수소차 동맹' 토요타·GM 문 활짝 연 현대차

- 이상엽 부사장 "현대차, 디자인도 '퍼스트 무버' 고심"

- [컨콜 Q&A 리뷰]현대글로비스, 육상·해상 왕좌 넘어 하늘길 정조준

- [유증&디테일]하이소닉, 주가 상승 덕 조달액 증가 '이차전지 속도전'

- [Earning & Consensus]LX인터, 3Q 연속 영업익 증가…주가도 3만원 돌파

- [영풍-고려아연 경영권 분쟁]단호한 정부 당국 "문제 발견시 유증 무효"

- 도시개발 힘주는 한화솔루션, 아파트 시행사업 착수

- [Company Watch]'건기식' 뉴온, 주식병합 통해 '밸류업' 도모

- HD한국조선해양, ‘주주환원’ 재확인…12월 밸류업 공시

- [Earning & Consensus]'어닝쇼크' OCI홀딩스, 기업가치 하락 주주환원으로 만회