우양에이치씨, 전환상환우선주 보통주로 전환 '재무부담↓' 전환상환우선주, 보통주로 전환돼 '자본' 인식…부채비율 160%로 낮출듯

이승연 기자공개 2012-11-27 10:59:58

이 기사는 2012년 11월 27일 10시59분 thebell에 표출된 기사입니다

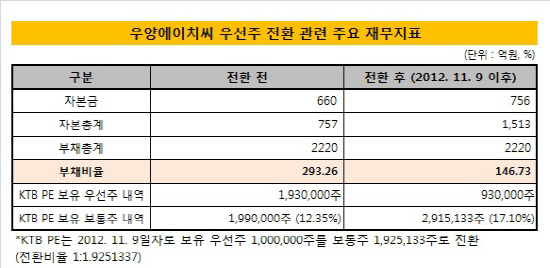

우양에이치씨의 재무적투자자(FI)가 보유 중인 전환상환우선주(RCPS)를 보통주로 전환하고 나섬에 따라 회사의 재무부담이 완화될 것으로 보인다. 한국국제회계기준(K-IFRS) 적용에 따라 부채로 처리된 전환상환우선주가 보통주로 전환될 경우 자본으로 인식되면서 부채비율이 낮아지기 때문이다.◇KTB PE, 우양에이치씨 전환상환우선주→보통주로 전환청구

27일 관련업계에 따르면 우양에이치씨의 FI 케이티비2007사모투자전문회사(이하 KTB PE)는 전환상환우선주 100만주를 보통주 192만주로 전환청구했다. 지난 8월, 57만주의 전환상환우선주를 109만주의 보통주로 전환청구한데 이어 두번째다.

당초 KTB PE는 지난 2009년 12월 우양에이치씨의 75억 원 규모 신주인수권부사채(BW)와 전환상환우선주 250만주를 225억 원에 사들였다. 워런트 행사가액은 주당 1만원(75만주), RCPS의 전환가액은 주당 9000원(250만주)이다.

7월 상장 당시 공모가액이 5500원임을 감안하면 손해를 볼 법도 하지만, KTB PE는 행사가액과 전환가액의을 우양에이치씨 상장시 공모가격의 85%로 조정될 수 있도록 하는 리픽싱 조건을 따로 설정해 놓았다. 이에 따라 KTB PE가 보유한 워런트와 RCPS의 행사가액은 3200원 ~ 5525원 수준에서 형성됐다. 투자금 대비 총수익률(ROI)이 최대 15%이상으로 변동되는 구조다.

KTB PE는 현재까지 전환된 보통주를 일부 매각한 것으로 알려졌으며, 남은 93만주의 전환상환우선주에 대해서도 연내 보통주로 전환청구한다는 계획이다. 또 다른 FI인 아주IB투자 역시 보유 중인 100만주의 전환상환우선주를 보통주로 전환할 방침인 것으로 알려지고 있다.

◇자본금 증가로 부채비율 370%→160%로 감소

향후 우양에이치씨의 재무부담이 대폭 완화될 전망이다. K-IFRS에 따라 전환상환우선주는'부채'로 분류하지만 보통주로 전환될 경우 '자본'으로 분류되기 때문이다.

우양에이치씨의 부채비율은 KTB PE가 보유한 전환상환우선주가 부채로 처리되면서 2010년 말 177%에서 2011년 말에는 370%까지 치솟았다. 상장을 준비 중인 회사 입장에서는 악재였다. 이에 우양에이치씨는 올해 말까지 전환상환우선주를 보통주로 전환하겠다는 확약서를 제출하고나서야 상장심사를 통과할 수 있었다.

조건대로, 상장 이후 FI들이 보유 중인 전환상환우선주를 보통주로 전환하면서 우양에이치씨의 자본금은 늘어나게 되고, 400%에 육박하던 부채비율은 지난 9월 290%대로 낮아졌다.

우양에이치씨 관계자는 "올해말 까지 거래소에 보통주 전환을 약속한 주식 규모가 90억원어치 된다"며 "연내 전환이 완료되면 부채비율은 160%대로 내려갈 것"이라고 전망했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '돋보인 해외성장' 에이피알, 1분기에도 역대 최대 실적

- [i-point]'턴어라운드' 가온그룹, 와이파이7 선점 효과

- [i-point]라온메타-마인즈AI, 의사 국가고시 실기시험 제공

- [레페리는 지금]기업가치 산정 '고차방정식', 성장성 인정받을까

- [지앤푸드는 지금]계열 리스크 일단락…비상장사 관리 숙제 여전

- '지분 수증' 신세계 정유경 회장, 남매의 뚜렷한 '대비'

- [지배구조 분석]지주사 체제 정비 삼양식품, 중장기 승계 포석

- [지배구조 분석]삼양라운드스퀘어, 416억 지분 매입 '보유 현금' 활용

- [주주 프렌드십 포커스]현대지에프홀딩스, TSR 40% 육박…플러스 전환 성공

- 젝시믹스, 중국 공략 가속화…매장 4곳 추가 오픈