'뽀로로' 사업하는 오콘, 새 투자자 물색 '안갯속' 농협PE-이음PE 컨소, 협상기한 지나‥FI들, 여전히 관망중

이재영 기자공개 2014-01-16 14:56:22

이 기사는 2014년 01월 13일 16:47 thebell 에 표출된 기사입니다.

애니메이션 '뽀로로'의 제작사로 유명한 문화콘텐츠 전문 기업 오콘이 최근 새 투자자 찾기에 나섰지만, 시장 반응은 아직 미지근한 것으로 관측된다.13일 투자은행(IB) 업계에 따르면, 오콘이 지분 매각 및 유상증자와 관련해 NH농협은행 PE단(이하 농협PE)-이음프라이빗에쿼티 컨소시엄과 진행 중이던 협상이 최근 결렬됐다.

지난해 가을, 오콘은 삼일PwC를 자문사로 선정해 2대 주주인 '타이코사모투자전문회사'가 보유 중인 전환상환우선주(RCPS) 지분과 대표이사 보유지분 인수는 물론 유상증자에도 참여할 재무적 투자자(FI) 물색에 나선 바 있다.

'타이코사모투자전문회사'는 미국계 PEF운용사 코스톤아시아와 동양인베스트먼트가 공동으로 조성한 PEF로, 최근 회사 측에 보유 RCPS 지분 35.51%에 대한 상환을 청구했다. 이에 오콘은 재무구조 개선을 위해 새로운 투자자를 찾아나섰다. 계획된 투자 방식은 구주 인수와 제3자 배정 유상증자를 통한 신주 인수다.

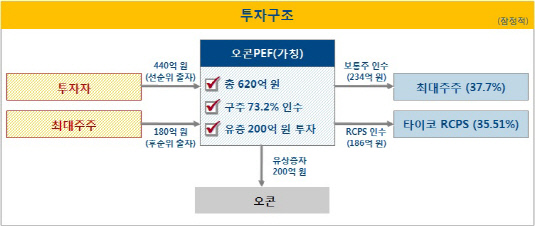

당초 오콘은 총 620억 원 규모의 PEF를 조성해 타이코 보유지분 35.51%는 물론 대표이사이자 대주주인 김일호 대표 보유지분 37.7%도 PEF에 매각 후, 200억 원의 유상증자까지 실시하겠다는 계획이었다. 김일호 대표는 보유지분 매각 후 새로 조성할 PEF에 180억 원을 재투자해 경영권을 유지하며, 2017년 기업공개(IPO)를 실시한다는 복안이었다.

하지만 농협PE-이음PE 컨소시엄과의 협상이 최종 결렬돼 자금조달 계획은 원점으로 돌아오게 됐다.

오콘은 2011년 판교 사옥을 매입, 단기적으로 차입금이 증가해 2011년부터 부채비율이 큰 폭으로 상승했다. 하지만 꾸준한 영업이익과 높은 EBITDA 마진률을 기록하며 당초 올해 IPO를 진행하려 했다.

IB업계 관계자는 "오콘은 우선 급한 RCPS 상환을 비롯, 유상증자를 통한 신규자금 유입으로 차입금 상환 및 신작 제작 등 신규 투자에 나선다는 방침"이라며 "하지만 농협PE-이음PE 컨소시엄이 유한책임투자자(LP) 모집에 어려움을 겪으며 협상이 최종 결렬됐다"고 밝혔다.

이어, "하지만 농협-이음 컨소 이후 아직까지 선뜻 투자에 나서겠다는 다른 FI들이 나타나진 않고 있다"며 "캐릭터 산업은 기본적으로 매우 트렌디하며, 뽀로로, 디보 등 오콘이 진행 중인 캐릭터 산업은 이미 성숙기에 접어들어 향후 성장성과 관련한 매력이 크지 않다는 것이 업계의 중론"이라고 전했다.

한편, M&A업계 관계자는 "최종 620억 원 규모의 PEF를 조성해 구주매각 및 유상증자를 하겠다는 당초 계획에서, RCPS 상환을 포함한 구주매각 수준으로 딜이 축소될 가능성도 있다"고 전망했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '재무개선' AJ네트웍스, 조달비용 '확' 낮췄다

- '9년만에 엑시트' 한앤코, 한온시스템 거래구조 살펴보니

- 한국타이어앤테크놀로지, 한온시스템 인수한다

- [수술대 오른 커넥트웨이브]2대주주 지분매입 나선 MBK, 주식교환 카드 꺼냈다

- [이사회 모니터]이재용 에이비프로바이오 대표, 바이오·반도체 신사업 '드라이브'

- 와이투솔루션, 주인 바뀌어도 '신약' 중심엔 美 합작사 '룩사'

- 아이티센, 부산디지털자산거래소 본격 출범

- 아이에스시, AI·데이터센터 수주 증가에 '날개'

- [이사회 모니터]서정학 IBK증권 대표, ESG위원회도 참여 '영향력 확대'

- SW클라우드 '10주년' 폴라리스오피스, “초격차 밸류업”