'맞수' 네이처리퍼블릭·토니모리, IPO서도 격돌 내년 상장 추진...중국 등 해외시장 강화 포석

정준화 기자공개 2014-11-12 10:15:54

이 기사는 2014년 11월 11일 14:33 thebell 에 표출된 기사입니다.

'원브랜드숍' 시장의 맞수인 토니모리와 네이처리퍼블릭이 동시에 상장을 추진해 관심이 집중되고 있다. 매출 규모와 성장세가 비슷한 궤도를 그리며 치열한 5위권 다툼을 벌이고 있는 양사는 내년 상장을 통해 증시에서도 맞붙게 될 전망이다.11일 업계에 따르면 토니모리는 최근 KDB대우증권을 주관사로 선정하며 본격적인 상장 작업에 돌입했다. 네이처리퍼블릭 또한 내년 상장을 위해 대신증권과 하나대투증권 등 일부 증권사로부터 제안서를 받고 검토 중인 단계다.

양사가 상장을 추진하게 된 배경은 동일하다. 중국 등 해외 사업의 확장을 위한 자금을 증시에서 조달하겠다는 전략이다. 상장을 통해 브랜드 인지도를 높이겠다는 계산도 깔려있다.

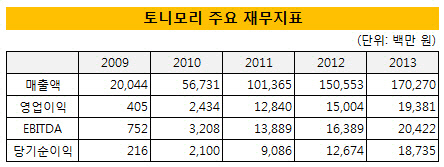

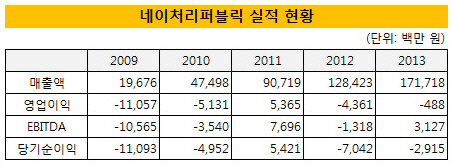

양사는 매출 신장세가 거의 같은 라이벌이다. 최근 5년간 매출 현황을 살펴보면 양사 모두 2009년 200억 원 수준이던 매출이 매년 크게 증가, 지난해 1700억 원대까지 늘었다. 2009년 1532억 원 매출을 달성했던 스킨푸드가 정체 상태를 보인 탓에 토니모리, 네이처리퍼블릭, 스킨푸드 등 3사가 근소한 차이로 5위 싸움을 벌이고 있는 양상이다.

토니모리는 순금 성분과 달팽이 점액 여과물 등 고가의 원료를 담은 화장품이 주력 제품이며, 네이처리퍼블릭은 알로에 수딩젤이 인기를 끌고 있다.

다만 토니모리의 경우 2011년부터 꾸준히 100억~200억 원 사이의 당기순이익을 기록 중인 것과 달리 네이처리퍼블릭은 2년 연속 적자를 면치 못하고 있다.

업계에서는 토니모리의 상장 후 시가총액을 3000억 원 이상으로 추정하고 있다. 토니모리의 당기순이익이 200억 원에 육박하며 동종 화장품업체의 주가수익비율(PER)은 25~30배 수준으로 상장시 할인을 감안하면 시총 3000억 원 이상은 될 것이라는 시각이다.

네이처리퍼블릭의 경우 지난해까지 실적만으로는 상장이 쉽지 않다. 하지만 올해 수딩젤의 폭발적인 인기 등으로 괄목할 만한 턴어라운드가 예상되고 있다. 올 3분기까지 매출이 지난해 전체 매출을 넘어섰고, 영업이익률도 10% 이상으로 나오고 있는 것으로 파악된다. 이같은 성장세와 수익성을 내년까지 이어갈 경우 증시에서 오히려 토니모리 보다 높은 평가를 받을 가능성도 배제할 수 없다.

업계 관계자는 "국내 시장에서 성장 한계가 있는 가운데 중국을 비롯한 해외 시장 개척을 위해 라이벌인 양사가 동시에 상장을 추진 중"이라며 "향후 해외 시장에서의 성공 여부에 따라 증시에서의 성적도 갈리게 될 것"이라고 말했다.

|

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 금양인터내셔날 와인 '1865', 11월 한 달 간 이벤트

- [글로벌 파이낸스 2024]"선진 금융기법 도입, 2030 톱 티어 외국계 은행 도약 목표"

- [동방메디컬 IPO In-depth]안정적 재무·실적에도 상장, '글로벌 메디컬 리더' 비전 묘수

- 글로벌 혁신기술 인증 덱스레보, 국내 허가 '청신호'

- [글로벌 파이낸스 2024]신한은행 뉴욕지점, 선제적 체질 개선…지속성장 기반 마련

- 사업부진·재무부담 이중고 SKC, '내실 경영' 본격화

- [레버리지&커버리지 분석]금호타이어, 부채비율 199% ’매출·수익성·재무’ 다 잡았다

- [SK이노베이션 밸류업 점검]'ROE 10%' 목표…조건은 E&S 시너지-배터리 부활

- [ESG 등급 분석]'SKC 편입효과' ISC, 통합등급 두 계단 상승

- '27년의 수소 헤리티지' 현대차 이니시움, 특별한 세가지