삼보모터스, '프라코 FI 풋백옵션' 불어난 차입금 [위기의 자동차 부품사]②340억 지분 인수 '자금운용' 타격, 외부조달로 실탄 축적

박상희 기자공개 2017-09-29 08:56:43

[편집자주]

완성차업계 부진 속에 국내 자동차 부품사들이 벼랑 끝으로 몰렸다. 내수 침체에 이어 수출길이 막히면서 매출 감소와 유동성 악화에 시달리고 있다. 자금 줄인 현대기아차의 중국 시장 판매 부진이 장기화하면서 생사 갈림길에 섰다. 이제는 스스로 제 살길을 찾아야 한다. 삼중고를 겪고 있는 국내 자동차 부품사들의 현주소를 살펴보고 미래 생존 키워드를 짚어본다.

이 기사는 2017년 09월 28일 07시49분 thebell에 표출된 기사입니다

자회사 프라코의 상장 실패로 자금 출혈이 컸던 삼보모터스가 최근 차입금이 대폭 불어난 것으로 나타났다. 프라코에 상장을 조건으로 투자했던 재무적투자자(FI)의 풋백옵션 행사 부담이 전이되면서 장기차입금을 늘린 결과다.삼보모터스는 상반기 신한은행(20억 원), 대구은행(40억 원), 현대커머셜(60억 원) 등으로부터 모두 120억 원을 신규로 차입했다. 만기는 2019년에서 2020년까지다. 이자율은 2.83~2.86%다. 시설자금용으로 차입했을 당시보다 이자율이 0.5~0.7%포인트(P) 상승했다. 제2 금융권인 현대커머셜 이자율은 3.6%로 더 높았다.

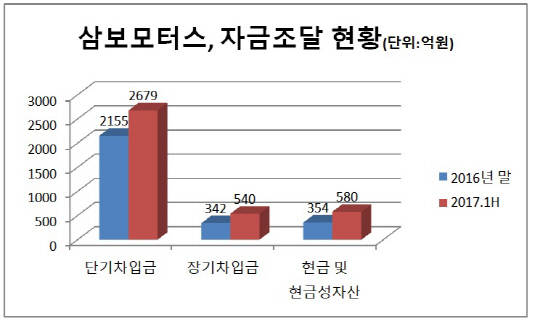

삼보모터스는 국민은행, 하나은행 등으로부터 빌린 시설자금을 일부 상환했는데도 신규 차입이 발생하면서 전체 장기차입금 규모가 증가했다. 지난해 말 기준 342억 원이던 장기차입금은 상반기 530억 원으로 증가했다.

2015년 654억 원에 달했던 장기차입금은 1년 만에 342억 원으로 절반 가까이 감소했다. 반면 만에 장기차입금이 35%가량 증가한 셈이다.

|

같은 기간 단기차입금도 500억 원 이상 증가했다. 지난해 말 2155억 원이던 단기차입금은 2679억 원으로 증가했다. 장단기차입금과 유동성 장기부채 등을 합친 금융부채는 2985억 원에서 3396억 원으로 증가했다.

삼보모터스가 금융권 부채를 늘린 이유는 지난해 말 자회사 프라코의 상장 실패로 예상치 못한 지출이 발생했기 때문이다. 삼보모터스는 지난해 12월 종속기업인 프라코 FI 보유 지분을 340억 원에 사들였다. 같은 해 10월 프라코가 상장을 철회하면서 하나금융투자 PE가 상장 불발 시 투자금과 이자를 보장받기로 한 풋백 옵션을 행사했다.

삼보모터스는 당시 사내 보유자금으로 100억 원을 충당했다. 남은 240억 원을 각각 금융기관(200억 원)과 관계사인 나전(40억 원)에서 조달했다. 이로 인해 재무적인 부담이 가중됐다.

2015년 721억 원에 달했던 현금 및 현금성자산 규모는 2016년 354억 원으로 줄었다. 같은 기간 단기차입금은 1668억 원에서 2155억 원으로 30% 증가했다. 총 차입금은 2445억 원에서 2985억 원으로 증가했다. 부채비율 역시 218%에서 266%로 치솟았다.

삼보모터스는 장기차입금을 늘리는 전략으로 대응했다. 단기차입금 규모가 2000억 원 이상으로 상환 부담이 큰 반면 장기차입금은 만기가 2019년에서 2020년까지 분산돼 있다.

삼보모터스는 장기차입금을 현금 및 현금성자산으로 대체해 일단 유동성 공급을 늘리는데 주력했다. 자금 경색으로 인한 유동성 위기에 대비한기 위한 조치다. 올 초 354억 원이던 현금 및 현금성자산은 6월 현재 580억 원으로 증가했다. 보유현금은 6700만 원에서 7100만 원으로 큰 차이가 없었다. 요구불예금이 354억 원에서 580억 원으로 증가했다.

장단기차입금 증가로 삼보모터스 총 부채는 지난해 말 4844억 원에서 상반 5095억 원으로 증가했다. 부채 비율은 같은 기간 266%에서 271%로 증가했다. 다만 현금성자산 증가 영향으로 이를 차감한 조정부채는 4490억 원에서 4514억 원으로 큰 변화가 없었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- KT의 이유있는 '쓴소리'

- HDC랩스, 그룹 내 시너지 덕에 '턴어라운드' 기대감

- '수성 아이유쉘' CR리츠, 대주단 '엑시트' vs 시공사 '대손'

- 신한리츠운용, 알파·서부티엔디리츠 투자 콘셉트 확정

- 롯데건설, '마곡 르웨스트' 재분양 속도 낸다

- [건설리포트]GS건설, 하반기 수익성 제고 '정조준'

- [CAPEX 톺아보기]㈜신세계, 현금창출력 초과한 투자 집행…'성장' 방점

- 트럼프 주니어 만난 문주현 회장 "첫 만남은 탐색전"

- [제약바이오 R&D 인사이더스]비보존 후속 자신감 원천, "R&D 전주기 아우르는 시스템"

- 유동성 바닥난 아이톡시, '영구 CB'로 신작 확보