KEB하나은행, 고액자산가 주타깃…'저배리어' 전략 [ELT 판매사 분석]PB센터 판매비중 높아, 4Index 비중 61%

최필우 기자공개 2017-11-01 08:45:51

이 기사는 2017년 10월 25일 16:18 thebell 에 표출된 기사입니다.

KEB하나은행은 고액자산가를 주타깃으로 삼고 주가연계신탁(ELT)을 판매하고 있다. 고액 자산가를 대상으로 하다보니 안정성을 높인 '저배리어' 상품을 주력으로 하고 있다. 안정성을 담보하는 대신 쿠폰 금리 하락에 대응하기 위해 '4Index' 상품 등 기초지수를 늘리는 전략을 구사하고 있다.◇자산가 공략, PB센터 판매비중 65%…달러 ELT 라인업 '주목'

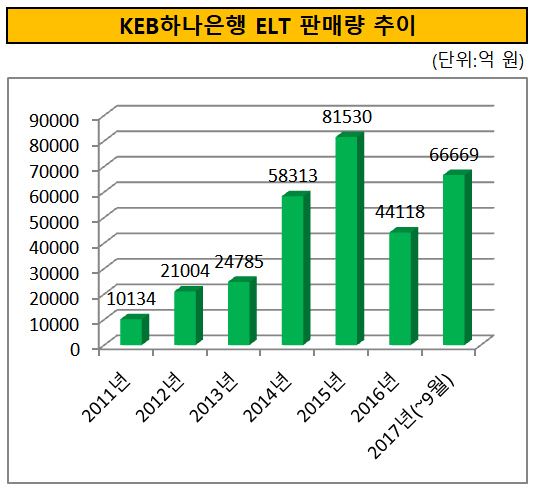

25일 금융권에 따르면 KEB하나은행이 올들어 지난 9월말까지 판매한 ELT 금액은 6조 6669억 원이다. KEB하나은행은 주요 시중은행 중 KB국민은행(13조 3000억 원)에 이어 두 번째로 높은 ELT 판매량을 기록했다. KEB하나은행은 ELT 영업을 시작한 2011년 판매량 1조 134억 원(옛 하나은행과 외환은행 합산 기준)을 기록했다. 이후 판매량은 2015년 8조 1530억 원까지 늘어났다. 지난해 판매량이 홍콩H지수(HSCEI) 급락 여파로 절반 수준인 4조 4118억 원까지 줄었지만 올해 다시 늘어나는 추세다.

|

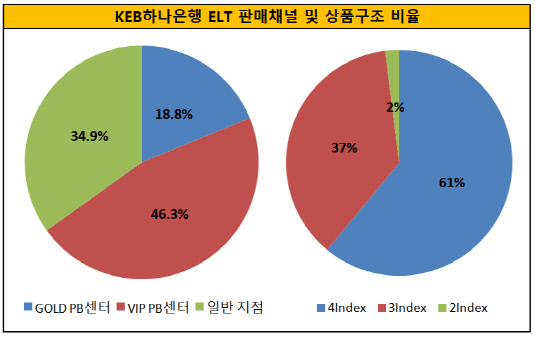

ELT 판매 채널을 보면 PB센터 비중이 높다. KEB하나은행은 관리자산 1억 원 이상 고객을 대상으로 하는 VIP PB센터와 5억 원 이상 고객 대상인 GOLD PB센터를 운영하고 있는데 두 채널의 ELT 판매 비중이 각각 46.3%, 18.8%로 총 65.1%를 차지하고 있다. KEB하나은행은 ELT 판매 초기부터 일반 스텝다운형의 첫 조기상환 배리어가 75인 ELT 비중을 60% 이상으로 유지해 왔다. 최근 쿠폰 금리가 낮아지면서 첫 조기상환 배리어를 80 수준으로 올리고 있지만 여전히 타행 대비 낮은 편이라는 게 KEB하나은행의 설명이다.

KEB하나은행의 노녹인(No knock-in)형 ELT 판매 비중은 99% 이상이다. 만기에 상환 조건만 충족되면 손실을 입지 않는 노녹인형이 안정성 담보 차원에서 적합하다는 판단이다. 강정원 KEB하나은행 신탁부 팀장은 "고액자산가 포트폴리오 내 안전자산으로 활용하기 위해 배리어가 낮은 ELT 공급에 주력하고 있다"며 "ELT 안정성을 높이는 데는 다양한 방법이 있지만 배리어를 낮추는 게 가장 효과적이라고 판단한 것"이라고 말했다.

아울러 KEB하나은행은 달러 ELT를 라인업에 추가했다. 외화 상품에 강점을 가지고 있던 옛 외환은행과 시너지를 내는 차원에서다. 지난 7월 판매를 시작한 달러ELT는 9월 말 기준 판매량 1030억 원을 기록했다. 옛 외환은행에서 판매되던 상품인 달러ELF도 올해 1월부터 9월 말까지 3985억 원 판매됐다.

|

◇리자드형 70%…쿠폰금리 하락, 4Index로 대응

KEB하나은행은 리자드형 ELT 판매에 힘을 싣고 있다. 올해 1월부터 9월까지 판매된 리자드형 ELT는 4조 6668억 원으로 전체 판매량 중 70%를 차지했다. 리자드형은 조기상환 요건을 충족시키지 않더라도 리자드 배리어 밑으로 기초지수가 떨어지지 않으면 상환이 가능한 구조다. 유형별로 보면 1차, 2차 조기상환 평가일에 리자드 배리어가 유효한 더블 리자드가 37.2%로 가장 많았다. 리자드 배리어가 2차 평가일에만 적용되는 일반 리자드형은 29.5%, 1~5차 평가일 또는 2~5차 평가일에 사용되는 멀티 리자드형은 3.9%로 뒤를 이었다.

강 팀장은 "리자드형은 조기상환 가능성이 높다는 점에서 배리어를 낮춘 스텝다운형과 유사하다"며 "1년 내 조기상환 가능성을 높이는 데 초점을 맞춘 더블 리자드형 수요가 가장 많은 편"이라고 말했다.

KEB하나은행은 최근 4Index ELT를 전면에 내세우고 있다. 올해 1월부터 9월까지 판매된 ELT중 4Index 상품 비율은 61%다. 가장 보편적인 형태로 자리잡은 3Index ELT는 37%로 뒤를 이었다. 2Index ELT는 2%로 비중이 미미했다. KEB하나은행이 4Index ELT를 적극 판매하고 있는 것은 쿠폰 금리를 유지하기 위해서다. 최근 주요 기초지수 변동성이 낮아지면서 쿠폰 금리가 낮아지고 있는데 3Index 구조를 취하면서 수익률을 유지하려면 배리어를 올려야한다. 하지만 기초지수를 하나 더 추가하면 배리어를 올리지 않아도 쿠폰 금리를 유지할 수 있다는 게 KEB하나은행의 설명이다.

강 팀장은 "상환 가능성에 초점을 맞추면 배리어가 높아지는 게 기초지수를 늘리는 것보다 더 위험하다고 본다"며 "최근 글로벌 지수가 동조화 흐름을 보이고 있기 때문에 극단적인 경제 위기가 닥쳤을 때 3Index가 4Index보다 무조건 안정적이라고 보기 어렵다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '재무개선' AJ네트웍스, 조달비용 '확' 낮췄다

- '9년만에 엑시트' 한앤코, 한온시스템 거래구조 살펴보니

- 한국타이어앤테크놀로지, 한온시스템 인수한다

- [수술대 오른 커넥트웨이브]2대주주 지분매입 나선 MBK, 주식교환 카드 꺼냈다

- [이사회 모니터]이재용 에이비프로바이오 대표, 바이오·반도체 신사업 '드라이브'

- 와이투솔루션, 주인 바뀌어도 '신약' 중심엔 美 합작사 '룩사'

- 아이티센, 부산디지털자산거래소 본격 출범

- 아이에스시, AI·데이터센터 수주 증가에 '날개'

- [이사회 모니터]서정학 IBK증권 대표, ESG위원회도 참여 '영향력 확대'

- SW클라우드 '10주년' 폴라리스오피스, “초격차 밸류업”

최필우 기자의 다른 기사 보기

-

- [컨콜 Q&A 리뷰]BNK금융, '시중은행 공습'에 성장성 우려 제기

- 경남은행, 지주 CFO '겸직 체제' 성공 가능성 보여줬다

- DGB금융, 순익 줄어도 대출은 성장…'시중은행 전환' 몸풀기

- 우리금융, 포스증권 합병 확정…임종룡 회장 '첫 M&A' 성사

- [은행경영분석]권재중 BNK금융 CFO 첫 성적표 'CET1 12%대' 진입

- [은행경영분석]우리은행, 기업금융 명가 재건 '중기 대출' 강화에 달렸다

- DGB금융, '대구은행장 후계자' 육성 작업 본격화

- 조병규 우리은행장의 새 인사 코드

- 우리금융, 임종룡호 2년차 '경영효율성 개선' 가시화

- 전북은행, 연체율에 달린 '중금리 대출' 지속가능성