1조 모은 한화토탈, '톱 이슈어' 반열 올랐다 실적·신용 개선, 회사채 흥행 기반...최적 파트너 KB증권, 막강 세일즈 입증

김시목 기자공개 2018-02-23 16:15:57

이 기사는 2018년 02월 22일 15시31분 thebell에 표출된 기사입니다

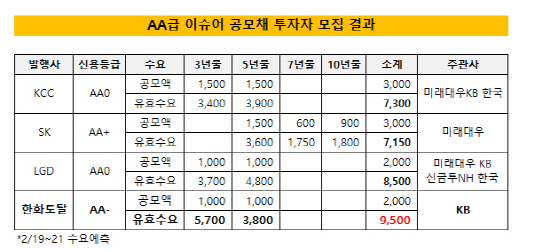

한화토탈이 올해 첫 회사채 발행으로 명실공히 '톱 이슈어(top issuer)' 반열에 올랐다. 이번 주 진행된 수요예측에서 AA급 이슈어 가운데 가장 돋보이는 화력을 과시했다. 신용등급이 1~2노치(notch) 높은 최우량 이슈어들보다도 넘치는 기관 수요를 흡수했다.지난해 끈끈한 유대감을 보였던 KB증권과의 호흡은 백미였다. 연초 ㈜한화, 한화에너지 등의 딜에 이름을 올리지 못한 KB증권이었지만 국내 최강의 세일즈 역량을 입증하며 신뢰에 화답했다. IB 커버리지 인력을 총동원해 수요확보에 총력을 기울일 정도였다.

한화토탈은 21일 실시한 회사채(2000억원) 수요예측에서 폭발적 기관 반응을 이끌어냈다. 공모액의 다섯 배에 육박하는 9500억원의 수요를 확보했다. 3년물(5700억원), 5년물(3800억원) 고루 청약금을 확보하며 최대 3000억 원으로의 증액발행을 논의 중이다.

|

한화토탈의 1조원에 달하는 회사채 청약은 지난해 한화그룹 편입 후 첫 회사채에서 유입한 수요(6100억원)를 훌쩍 뛰어넘은 기록이다. 한화그룹 계열사로 확대해도 연초 한화에너지(청약 9600억 원)와 함께 최상위권 청약 성적표로 남게 될 성적표다.

더욱 놀라운 성과는 최근 AA급 중에서 가장 많은 투자자를 확보한 점이다. 채권시장 인기 이슈어로 꼽히는 LG디스플레이(AA0), 수년 만에 등장한 KCC(AA0)보다 열기는 뜨거웠다. 특히 SK(AA+) 역시 비교적 장기물 중심이긴 했지만 한화토탈에 미치지 못했다.

투자은행(IB) 관계자는 "한화토탈의 지난해 영업이익, EBITDA(예상치) 등의 성장세가 지속될 것으로 예상되면서 기관들이 신뢰가 상당했다"며 "신용등급 상향 기대감과 함께 제한된 회사채 레코드로 절대금리 매력까지 더해지면서 수요를 폭발시켰다"고 말했다.

지난해부터 꾸준히 호흡을 맞춰온 한화그룹과 KB증권의 시너지는 막강했다. 연초 회사채를 끝낸 ㈜한화는 미래에셋대우, NH투자증권, 한화에너지는 한국투자증권, 마리애셋대우와 손을 잡았다.

실제 KB증권은 오랜 만의 한화그룹 딜에 세일즈 외 커버리지 전 부서를 동원해 마케팅을 진행한 것으로 알려졌다. 회사채 수요예측 전 시장 수요조사(태핑)에서 공모액을 훌쩍 넘는 수요가 확인됐지만 그치지 않고 공격적 세일즈를 진행했던 것으로 전해졌다.

한화토탈은 내달 2일 발행을 완료한다. 조달 자금은 회사채 만기(1000억원) 대응과 운영비(1000억원) 용도로 활용될 전망이다. 세부적으로는 NCC 공장 증설, GTG #4 투자에 쓴다는 복안이다. 최종 증액발행 여부에 따라 여윳돈을 확보할 수 있을 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '호반 견제' 연대 본격화…㈜LS-대한항공 '지분동맹'

- 되찾은 12%…한진칼, 정석기업 지배 구조 '공고히'

- 현대로템, K2가 끌고간 디펜스솔루션…추가동력도 '탄탄'

- '남은 건' STS뿐…현대비앤지스틸, '외연 축소' 현실화

- [이사회 분석]포스코GS에코머티리얼즈, 포스코 지분율 70%로 '급증'...이사회 구조는 유지

- [i-point]미래컴퍼니, 북아프리카 신시장 개척 본격화

- [i-point]폴라리스오피스, 1분기 연결기준 매출액 744억 기록

- [i-point]더바이오메드, 치주질환 조기진단 플랫폼 공동개발 MOU

- 채비, 인도네시아 Helio와 전기차 충전 인프라 MOU

- [i-point]엔에스이엔엠, FMC 만찬회서 '어블룸' 글로벌 비전 선포