웅진, 코웨이 지분 5% 추가 취득한다…총 인수규모 2조 MBK 구주+시장 매집…전체 27% 확보키로

한희연 기자공개 2019-01-22 18:25:42

이 기사는 2019년 01월 22일 18:24 thebell 에 표출된 기사입니다.

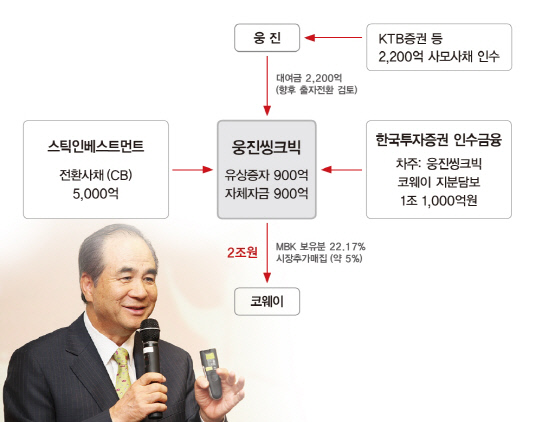

코웨이 인수를 추진중인 웅진그룹의 자금 모집 밑그림이 보다 구체적인 윤곽을 드러냈다. 웅진그룹은 MBK파트너스가 보유중인 코웨이 경영권 지분을 포함, 추가 주식 매집을 통해 지분율을 27%까지 끌어올릴 계획이다. 한편 거래 구조가 보다 명확히 나타나면서 그 동안 웅진그룹을 향한 코웨이 인수 자금 모집의 우려도 불식시킬 수 있을 것으로 보인다.22일 IB업계에 따르면 웅진그룹은 코웨이 경영권을 되찾기 위해 총 2조원 규모의 자금을 끌어모을 계획이다. MBK파트너스와 계약한 코웨이 인수 규모 1조6800억원에 3200억원 가량이 추가되는 셈이다. 기존 공동 인수자였던 사모투자펀드 운용사 스틱인베스트먼트(이하 스틱)와 인수금융 주선사인 한국투자증권은 그대로 웅진그룹의 코웨이 인수를 돕는다.

우선 한국투자증권은 웅진씽크빅을 차주(코웨이 지분 담보)로 만기 5년, 1조1000억원 가량의 인수금융을 지원할 예정이다. 또 스틱은 코웨이 인수주체인 웅진씽크빅이 발행하는 5000억원 규모의 전환사채(CB)를 인수한다.

여기에 현재 진행중인 웅진씽크빅 주주배정 유상증자를 포함해 자체 자금과 모회사인 지주사 웅진으로부터 지원받는 금액 등 총 4000억원을 웅진그룹이 마련키로 했다. 웅진은 KTB증권 등을 비롯한 기관투자자를 대상으로 2200억원 규모의 사모사채를 발행한 뒤 이 돈을 웅진씽크빅에 대여금 형식으로 내려줄 예정이다. 이 대여금은 추후 출자전환을 검토중이다.

|

이렇게 웅진씽크빅으로 모이는 돈 2조원으로 코웨이 인수를 마무리 짓겠다는 것이 웅진그룹의 복안이다. 주목할 점은 지분 인수 규모다. 웅진그룹은 종전에 MBK파트너스가 보유한 경영권 지분 22.17%를 1조6800억원에 인수키로 했었으나 총 2조원을 마련, 3200억원 어치의 지분을 추가로 매집키로 했다. 현재 코웨이 주가가 8만원 수준이라는 점을 감안하면 3200억원으로 5.4% 가량의 추가 지분 매집이 가능하다.

이 같은 밑그림은 한국투자증권의 공격적인 베팅으로 가능했다. 한국투자증권은 기존 계획과 마찬가지로 1조1000억원의 인수금융(만기 5년)을 책임지고, 더불어 스틱이 웅진씽크빅 CB 인수를 위해 조성해야 하는 5000억원 규모의 프로젝트 펀드에 총액인수(Underwriting)를 결정했다. 만약 스틱 펀드의 목표 설정 금액에 미달하더라도 한국투자증권이 이를 보전해 준다는 뜻이다.

스틱을 대상으로 발행되는 웅진씽크빅의 CB는 만기6년~8년, 쿠폰금리(표면금리)는 2% 수준이다. 다만 스틱은 이자 수익을 노린 채권 투자자는 아니다. 웅진씽크빅 CB를 만기까지 보유할 계획은 없는 것으로 알려졌으며, 향후 주가 상승의 때를 노려 보통주 전환을 진행한다.

스틱은 웅진그룹과 함께 향후 코웨이의 성장 전략을 이행한 뒤 기업가치를 높여 장기적으로는 웅진씽크빅의 주가 상승을 도모, 주식 전환후 순차적으로 엑시트에 나설 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?