하나금투, 회심의 빅딜…기대 만큼 실망도 컸다 [현대오일뱅크 프리IPO]작년 IPO 실적 976억원 불과…2조 빅딜로 반전 노리다 수포

이경주 기자공개 2019-02-01 14:18:26

이 기사는 2019년 01월 30일 13:32 thebell 에 표출된 기사입니다.

현대오일뱅크가 기업공개(IPO)를 사실상 무기한 연기하면서 1년 여간 상장작업을 준비해왔던 주관사들은 허망함을 감추지 못했다. 그 중에서도 하나금융투자의 한숨이 특히 깊었다.하나금융투자는 초대형 은행을 배경으로 하고 있는 중견 증권사지만 IPO시장에선 약체로 분류돼 왔다. 지난해 IPO주관실적이 1000억원도 안됐다. 순위로는 10위권이다. 그런 하나금융투자에게 한줄기 빛이 된 것이 현대오일뱅크 IPO였다. 지난해 초 대표주관사로 선정되면서 조 단위 대표주관 실적을 한방에 쌓을 수 있는 전기를 마련한 듯 했지만 수포로 돌아가버렸다.

현대오일뱅크는 지난 28일 사우디 아람코사와 최대 1조8000억원 규모의 프리IPO(상장전 투자유치)에 관한 투자계약서를 체결했다. IPO로 마련하려했던 수준의 거액을 유치했다. 현대중공업그룹은 재무개선 목적을 달성했기 때문에 IPO를 단시일내에 재개할 가능성이 낮아졌다.

주관사들은 지난해 초부터 현대오일뱅크 서울사무소에 상주시켰던 인력을 당일 오전 철수시켰다. 대표주관사는 NH투자증권, 하나금융투자이었으며, 공동주관사는 미래에셋대우, 신한금융투자, 씨티그룹글로벌마켓증권, BOA메릴린치 등이다. 총 상주 인력은 25~30명 정도였다.

대표주관사인 하나금융투자와 NH투자증권의 상실감이 가장 컸다. 가장 많은 인력(5명 내외)을 파견해 공을 들였지만 소득 없이 복귀시켜야 했다. 특히 IPO 전통강자였던 NH투자증권보다 빅딜 실적이 전무했던 하나금융투자가 받은 타격이 더 컸다.

하나금융투자는 자기자본이 3조원이 넘는 중대형 증권사다. 하나금융지주의 100% 자회사로 KEB하나은행 등과 연계해 광범위한 국내 영업망을 구축하고 있다. 이를 기반으로 투자중개, 자산관리, IB 등 다양한 사업을 영위하고 있다.

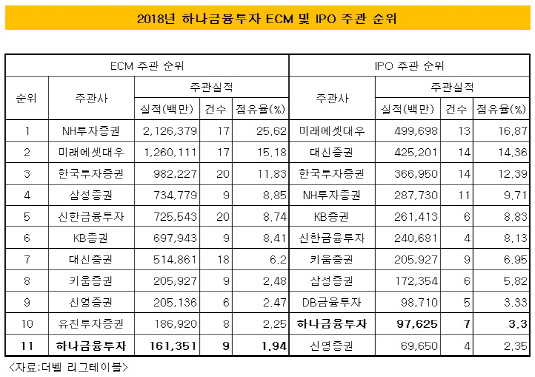

다만 IPO시장에선 그동안에 크게 두각을 나타내지 못했다. 지난해 IPO 대표주관 실적은 976억원으로 10위다. 작년 전체 시장(2조9261억원) 대비 점유율이 3.34%에 그친다. 작년 뿐 아니라 지속적으로 열위에 있었다. 2014년부터 지난해까지 최근 5년동안 연평균 대표주관 실적이 926억원이다.

|

이 같은 상황에서 현대오일뱅크 IPO는 시장 지위를 단번에 뒤집을 수 있는 절호의 찬스였다. 현대오일뱅크는 지난해 1월 빅딜 경험이 없었던 하나금융투자에게 이례적으로 대표주관을 맡겼다. 공동대표주관사였던 전통 강호인 NH투자증권과 어깨를 나란히 했다. 당시 IB업계에선 하나금융투자 그룹 관계사 KEB하나은행이 현대중공업의 주채권 은행으로 거래를 지속해온 것이 주관사 선정에 영향을 미친 것으로 봤다.

하나금융투자는 넉넉지 않은 인력에도 핵심 인재들을 현대오일뱅크에 장기 상주시키는 것을 마다하지 않았다. 지난해 초 기준 하나금융투자 IPO인력은 약 20명으로 40명에 가까운 초대형IB(자기자본 4조원 이상)들 대비 절반 수준이었다. IPO인력의 4분의 1 정도를 파견했다. 희생을 감수할 만했다. 현대오일뱅크 IPO 공모규모가 2조원 안팎으로 거론됐기 때문이다. IPO를 성사시키면 최초로 조단위 대표주관 실적을 쌓을 수 있었다.

하지만 현대오일뱅크가 IPO를 사실상 무기한 연기하며 하나금융투자는 상황이 원점으로 돌아왔다. IB업계 관계자는 "상주 인력들은 딜을 성사시킬 경우 예상되는 막대한 수수료와 개인 성과급을 기대하고 지난한 준비과정을 참고 견뎠던 것으로 알고 있다"며 "기대가 컸던 만큼 실망감도 클 것"이라고 말했다.

하나금융투자는 당분간은 과거와 같이 중소형딜 위주로 실적 방어에 나설 것으로 보인다. 하나금융투자는 대표주관사로 이달 초 핀테크업체 웹캐시 IPO를 성공적으로 진행시켰다. 252억원 공모를 위한 일반투자자 청약에서 경쟁률이 900대 1을 넘었다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감