금호그룹에 10년 투입한 자금 회수해가는 박삼구 [아시아나항공 M&A]대주주 책임 안묻는 매각, 금호산업에 현금 유입…박 전 회장 父子 지출 비용 웃돌아

김경태 기자공개 2019-04-17 10:23:48

이 기사는 2019년 04월 16일 10시18분 thebell에 표출된 기사입니다

금호아시아나그룹은 2000년대 중후반 무리한 대우건설·대한통운 인수합병(M&A)을 진행하고, 글로벌 금융위기가 불어닥치면서 경영 위기를 겪기 시작했다. 그 후 박삼구 금호아시아나그룹 회장은 계열사들이 채권단 관리에 들어간 후 사재를 출연하면서 지원에 나섰다. 계열사들의 정상화 과정에 자금을 댔고, 또다시 인수하는 과정에서도 돈이 들어갔다.이번에 매물로 나오게 된 아시아나항공 지분 처분 작업이 순조롭게 이뤄지면, 박 회장이 과거 계열사에 투입한 자금을 일부 회수하는 데 도움이 될 것이란 분석이 제기된다. 아시아나항공의 최대주주는 금호산업이다. 금호산업의 최대주주는 박 회장이 지배하고 있는 금호고속이다. 아시아나항공 매각의 경우 지배주주에 대한 책임을 묻지 않고 이뤄지기 때문에, 매각대금이 들어오면 최종적으로 박 회장에 닿을 수도 있다는 분석이다.

◇차등감자·사재출연 방식으로 계열사 지원

일반적으로 부실기업 대주주의 책임을 묻는 방식으로는 차등 자본감소(감자)와 사재 출연이 있다. 차등 감자는 대주주의 지분을 다른 주주보다 더 높은 비율로 줄여 사실상 주주로서의 권한을 행사할 수 없게 만들고, 사재 출연은 대주주가 자신의 호주머니에서 돈을 꺼내 기업에 투입한다. 박 회장 역시 두 가지 방식으로 위기에 빠진 금호아시아나그룹 계열사를 지원했다.

우선 차등감자의 경우 금호산업에서 이뤄졌다. 금호산업은 2009년 12월 말 채권단에 워크아웃을 신청했다. 2010년 1월 워크아웃 개시 결정을 받았다. 같은 해 3월 31일을 기준으로 채권단이 금호산업에 대해 출자전환을 했다.

그 후 같은 해 8월 말 차등감자를 결정한다. 액면가 5000원인 보통주 4억1487만493주와 우선주 1116만3942주를 무상 소각하기로 결의했다. 그리고 박 회장을 비롯한 지배주주가 보유한 주식은 100주를 1주로 병합하기로 했다. 금호석유화학과 소액주주, 채권금융기관은 6주를 1주로 병합했다. 같은 해 11월 감자가 실제로 단행됐고, 박 회장의 지분은 사실상 허공으로 사라졌다.

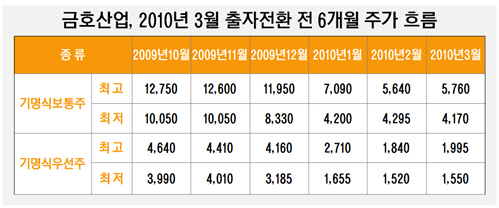

금호산업이 워크아웃을 신청하던 2009년 12월에 주가는 최저 8330원~최고 1만1950원 사이에서 움직였다. 그 후 이듬해부터는 1만원 이하로 하락하기 시작했다. 워크아웃 돌입하기 전인 2009년 12월의 최저·최고가 평균에 단순히 박 회장(103만9505주, 2.14%)과 박 사장(70만4370주, 1.45%)이 보유한 주식 수를 대입하면 176억원으로 집계된다.

|

박 회장은 사재 출연의 방식으로도 계열사를 지원했다. 2011년 12월 보유 중이던 금호석유화학 주식 34만6512주(5.3%)와 장남 박세창 아시아나IDT사장(당시 금호타이어 전무)이 보유하고 있던 130만9280주(5.15%)를 국내·외 기관투자가 100여곳에 매각했다. 총 매각금액은 4090억원이었다. 매각금액은 같은 해 11월 29일 종가 16만5500원에 할인율 6.95%를 적용한 15만4000원이었다.

금호석유화학 지분 매각으로 마련한 자금은 금호산업과 금호타이어로 흘러 들어갔다. 박 회장과 박 사장은 2012년 6월 금호산업의 제3자배정 유증에 총 2200억원을 투입했다. 각각 주식 1232만3125주, 1185만2700주를 확보했고, 최대주주로 올라섰다. 또 금호타이어의 유증에도 1130억원을 투입했다.

금호산업은 대규모 유증에도 불구하고 재무구조 개선을 이루기에는 역부족이었고, 2013년 3월 또다시 감자를 한다. '7대1' 무상감자로 자본금은 8626억원에서 1232억원으로 줄었다. 유증 참여 금액 2200억원을 단순히 고려할 때 1885억원의 손실을 본 셈이었다.

◇금호산업 인수 주체 '금호기업' 출자

박 회장의 그룹 재건을 위한 개인 자금 투입은 금호산업 인수전에도 이어졌다. 2015년 당시 호반건설이 금호산업 인수전에 등장했고 유력한 후보였지만 거래가 최종 성사되지 않았고, 금호아시아나그룹에 공이 넘어갔다. 당시 박 회장 측은 금호산업 주채권은행인 KDB산업은행에 인수대금 7228억원에 대한 자금조달 계획을 제출했는데, 금호기업을 설립해 금호산업 주식 50%+1주를 인수할 예정이라고 밝혔다.

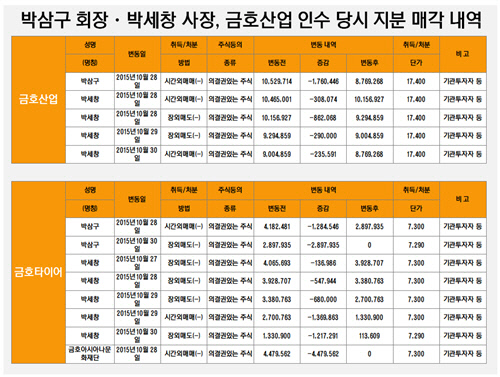

박 회장은 금호기업을 만드는 과정에서 또다시 계열사 지분 매각 카드를 꺼내 들었다. 그는 2015년 10월 28일 시간외매매(블록딜) 방식으로 보유 중이던 금호산업 주식 176만446주를 팔고 306억원을 마련했다. 박 사장 역시 같은 달 28일부터 30일까지 금호산업 주식 169만5733주를 팔아 295억원을 손에 쥐었다. 부자(父子)가 매각한 지분 금액 합계는 601억원이었다.

|

같은 기간 박 회장 부자는 금호타이어 지분도 팔았다. 박 회장은 418만2481주를 팔아 305억원을 현금화했다. 박 사장은 395만2084주를 288억원에 매각했다. 그룹 재단으로 금호기업 설립에 동참한 금호아시아나문화재단도 지분 처분 대열에 합류했다. 금호타이어 주식 447만9562주를 327억원에 팔았다. 금호산업과 금호타이어 지분 매각을 통해 마련한 자금은 총 1521억원으로 금호기업을 설립하는 데 투입됐다.

즉 박 회장 부자가 지난 10년간 금호아시아나그룹 회생 과정에서 지출한 비용을 단순 집계하면 금호산업 2010년 3월 감자 176억원, 금호석화 지분 매각 대금(4090억원)으로 산 금호산업 지분 감자에 따른 손실 1885억원, 아시아나항공 인수를 위해 금호기업을 설립하는 과정에서 금호산업·금호타이어 지분 매각 대금1521억원 등 총 3582억원 수준으로 구해진다. 여기에 각종 이자 비용 등이 있을 수 있지만 단순 계산을 해보면 이 정도 금액 수치가 구해진다.

◇금호산업에 매각 대금 유입으로 일부 보전할 듯

이번 아시아나항공 매각은 과거 금호아시아나그룹 주요 계열사들이 시장에 나왔을 때와는 상황이 다르다. 당시는 금호아시아나그룹이 아닌 채권단을 비롯한 매각 측이 계열사를 파는 구조가 대부분이었다. 하지만 아시아나항공 매각은 금호아시아나그룹이 엄연히 최대주주로 있는 상황에서 이뤄진다.

또 다른 차이점은 아시아나항공을 매각하는 과정에서 대주주 책임이다. 앞서 박 회장은 금호산업의 경우 경영 실패 책임을 지고 차등감자를 당했다. 이어 대규모 유증 자금을 투입한 후에도 감자를 했다. 금호타이어에는 대규모 자금을 수혈했다. 하지만 현재까지 진행되는 상황을 보면 아시아나항공 매각 과정에서 최대주주인 금호산업이 짊어져야 할 부담이 거의 없다. 보유한 아시아나항공 지분을 외부에 팔기만 하면 된다.

이에 따라 금호산업은 아시아나항공 매각 과정에서 별다른 피해를 입지 않고, 구주 처분에 대한 현금을 수령하게 된다. 금호산업은 현재 아시아나항공 주식 6873만1813주(33.49%)를 보유하고 있다. 매각 사실이 알려진 후 주가가 가파르게 오르고 있기는 하지만, 단순히 이달 15일 종가 7280원에 대입하면 5003억원으로 집계된다.

여기에 경영권프리미엄도 고려해야 한다. 통상 경영권 프리미엄은 30~50% 정도로 형성된다. 이를 고려하면 구주 매각가는 6500억~7500억원 안팎으로 계산된다. 항공기 특수성을 감안해 가격이 더 뛸 가능성도 배제할 수는 없다.

이 금액은 박 회장 부자가 지난 10년간 계열사 회생과 금호아시아나그룹 재건을 위해 지출한 3582억원을 웃도는 수준이다. 이 돈을 통해 박 회장 부자는 그간 치른 비용을 일부 보전할 수도 있다. 다만 박 회장 부자가 매각 자금 전체를 온전히 개인 소유로 돌리기는 힘들다. 일단 박 회장은 현재 그룹 계열사의 등기임원에서 물러났고, 경영 퇴진을 한 상황으로 급여를 수령하기 어렵다.

배당이 자금 회수를 위해 가장 편한 수단이기는 하지만, 이 경우에도 모든 자금을 개인 소유로 만들 수는 없다. 극단적으로 가정해 박 회장 부자가 금호산업에 유입된 아시아나항공 지분 매각 대금 전부를 배당한다고 해도, 일부는 회수할 수 있을지언정 모든 금액을 손에 넣을 수 없다.

현재 금호아시아나그룹 지배구조는 '박 회장→금호고속→금호산업→아시아나항공'으로 이뤄져있다. 이 중 금호고속을 비롯한 특수관계자들의 금호산업 지분율은 48.87%다. 만약 금호산업에서 유입된 현금 전부를 배당하려는 시도를 한다 해도, 절반이 소액주주를 비롯한 다른 주주에 넘어간다. 금호고속 역시 비슷하다. 박 회장을 비롯한 특수관계자들의 금호고속 지분율은 우선주 포함 71.2%다. 금호산업에서 넘어오는 배당금의 3분 1가량이 다른 주주에게 가는 셈이다.

그렇더라도 박 회장 부자는 경영 실패에도 불구 아시아나항공 매각을 통해 그간 치른 비용 거의 대부분을 회수할 가능성이 있는 셈이다. 채권단의 압박에 박 회장 부자가 즉각적으로 매각 카드를 꺼낸 또 다른 이유라는 관측이 나오는 이유다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

김경태 기자의 다른 기사 보기

-

- [HB그룹은 지금]종합엔터 거듭난 HB엔터, '중국자본 동행' 기대감

- HPSP, 예스티 상대 소극적권리심판 항소

- 트럼프 시대, 삼성에 필요한 단어 '그룹'

- [HB그룹은 지금]HB테크놀러지·솔루션, 신성장동력 가시화 언제쯤

- [IR Briefing]LG전자, 조주완 승부수 '적중'·인도법인 IPO '느긋'

- [IR Briefing]'저점 확인' 삼성SDI, 신성장동력 '만반의 준비'

- 삼성전자 미국법인, 인하우스 로비스트 활동 강화

- [HB그룹은 지금]HB테크놀러지·솔루션, HPSP 투자 대박·삼성D 신뢰 '굳건'

- [HB그룹은 지금]장남 승계 확고, 옥상옥 구조 '지배구조 변신'

- [HB그룹은 지금]문흥렬 회장, 정치학도 상사맨의 반세기 영토 확장