은행지주 벗는 한국금융, '자본·부채' 족쇄 풀린다 [인터넷은행 이슈 점검] ③카뱅 지분 50%↓, 비은행지주 전환…BIS·부채비율 규제 완화

원충희 기자공개 2019-07-12 16:52:22

[편집자주]

각종 논란에 부딪혀 4개월 간 끌어왔던 카카오의 카카오뱅크 대주주 적격성 심사가 이달 내 마무리 된다. 이는 카카오뱅크 대주주 변동과 함께 한국투자금융지주의 속성과 지배구조도 바꿀 이슈다. 오는 24일로 예상되는 승인발표에 앞서 한국금융지주에 어떤 변화가 있을지 짚어봤다.

이 기사는 2019년 07월 11일 16시25분 thebell에 표출된 기사입니다

한국투자금융지주(한국금융지주)는 카카오뱅크 지분율이 50%(보통주+전환주)에서 '34%-1주'로 감소할 경우 은행지주에서 비은행지주로 전환된다. BIS자기자본비율과 부채비율 등 은행지주 특유의 타이트한 규제도 벗게 된다는 점에서 자금운용의 운신 폭이 훨씬 넓어질 것으로 예상된다.카카오의 카카오뱅크 한도초과보유주주 심사(대주주 적격성 심사)가 오는 24일쯤 마무리 될 예정이다. 대주주 승인이 완료되면 카카오는 콜옵션 행사를 통해 한국금융지주의 소유지분 50%에서 16%(4160만주)를 액면가로 인수할 계획이다. 지분조정 후 카카오의 카카오뱅크 지분율은 34%(8840만주)로 늘고 한국금융지주는 34%-1주(8839만9999주)로 감소한다.

지난 2003년 설립된 한국금융지주(당시 동원금융지주)는 금융지주회사법상 '비은행지주(금융투자지주)'에 해당하지만 2017년 4월 카카오뱅크를 종속기업으로 편입하면서 은행지주로 전환됐다. 금융지주사법상 은행 지분을 50% 이상 소유한 금융지주사는 은행지주로 강제 전환된다. 달리 말해 카카오뱅크 지분이 50% 미만으로 축소될 경우 한국금융지주는 본래의 비은행지주로 돌아간다는 의미다.

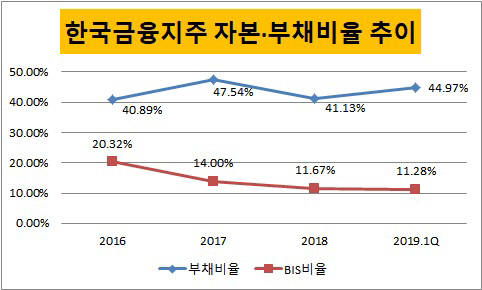

기본적으로 은행지주는 비은행지주보다 재무적 규제가 강하다. 대표적인 것이 자본규제다. 한국금융지주는 은행지주로 바뀌면서 자본적정성 지표가 '필요자본 대비 자기자본비율'에서 '국제결제은행 기준 자기자본비율(BIS비율)'로 변경됐다.

|

한국금융지주의 BIS비율은 올 1분기 말 11.28%로 규제수준을 웃돌고 있다. 다만 13~15%에 이르는 타 은행지주사에 비해 낮은 편이다. 아직은 바젤I을 적용받고 있어 부담은 덜하나 오는 2020년부터 바젤III가 적용될 경우 보통주와 기본자본까지 세세하게 규제받는다.

이러면 은행보다 투자·운용 측면에서 공격적 성향을 지닌 금융투자그룹의 장점이 십분 발휘되기 어렵다. 증권·벤처캐피탈 등 일부 자회사 실무자들 사이에선 은행지주로 바뀐 후 온갖 제약에 묶여 일하기 힘들다는 불만도 흘러나오고 있다.

은행권 관계자는 "바젤III가 적용되면 통상 은행지주에 BIS비율 13% 이상, 보통주자본비율 11% 이상이 요구된다"며 "한국금융지주로선 자본관리 부담은 물론 자회사 보증, 경영확장 등에 문제가 생길 것"이라고 설명했다.

부채비율 역시 마찬가지다. 비은행지주의 경우 개별재무제표 기준 자기자본의 200%까지 차입을 끌어다 쓸 수 있다. 은행지주는 50%로 제한된다. 3월 말 현재 한국금융지주의 부채비율은 44.97%로 적정선을 유지하고 있으나 비은행지주 시절에 비하면 자금조달 및 운용이 제약을 받는 셈이다.

한국금융지주 관계자는 "은행지주 기준으로 재무적정성을 유지하고 있으나 아무래도 비은행지주 시절보다 규제가 타이트한 것은 사실"이라며 "비은행지주로 전환될 경우 자본관리와 부채운용 측면에서 운신의 폭이 넓어질 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]에이벤처스, 'Co-GP' 몰린 스케일업서 승기 잡을까

- [모태 2025 2차 정시출자]'출자 감소' 사이버보안, 린벤처스 2연속 도전 눈길

원충희 기자의 다른 기사 보기

-

- [이사회 분석/한화오션]지분 파는 2대주주 산은, '의결 참여권' 향방은

- [지배구조 분석/한진칼]외부주주들 영향력 확대, '양날의 칼' 우군

- [Financial Index/금융지주]자본력 풍족한 KB, 보완자본 의존도 큰 우리

- [지배구조 분석/신영증권]자사주만 51%, 소각 못하는 이유

- 코리안리의 지배구조 시험대

- [지배구조 분석/코리안리]원종규의 오너십, 자사주+백기사 '이중방벽'

- [지배구조 분석/두산]오너 개인보다 가문…'친족경영'으로 지배력 보강

- [지배구조 분석/엔씨소프트]김택진, 지분 희석 보완책 '백기사'

- [지배구조 분석/네이버]지분에 기대지 않는 창업자 이해진

- [2025 대한민국 사외이사 인식 조사]10명 중 4명은 겸직…사외이사 인력풀 확대 필요