아이파트너스, 차인환 대표 '친정' 유안타 최다 판매 [헤지펀드 운용사 판매 지형도](61)유안타증권 강남권 지점 네트워크 '탄탄'…판매비중 72% '점증'

이민호 기자공개 2019-08-09 08:01:30

[편집자주]

헤지펀드의 인기가 치솟고 있다. 증권사들을 비롯해 상대적으로 보수적인 시중은행들까지 가세해서 헤지펀드 라인업을 늘리고 있다. 헤지펀드 운용사별 주요 판매채널은 어디인지, 어떻게 관계 형성을 해왔는지 더벨이 들여다본다.

이 기사는 2019년 08월 07일 16시03분 thebell에 표출된 기사입니다

아이파트너스자산운용은 설립된 지 2년이 채 되지 않았지만 다양한 기초자산에 투자하는 펀드들을 내놓으며 급성장하고 있는 신생 운용사다. 펀드 출시 초기 차인환 대표의 개인 네트워크에 의존해 판매사를 확보했던 아이파트너스자산운용은 우수한 트랙레코드를 쌓으며 판매사들의 러브콜이 이어지고 있다.

|

아이파트너스자산운용은 지난해 1월 차인환 대표가 설립한 신생 운용사다. 차 대표는 부실채권(NPL) 분야에서 10년 넘게 경험을 쌓은 이 분야 전문가다. 2007년부터 동양증권(현 유안타증권)에서 근무했고 2011년 메리츠종금증권이 NPL 업무 확대에 나서며 동양증권 NPL팀 소속 인력을 대거 영입했을 때 차 대표도 자리를 옮겼다. 현재 아이파트너스자산운용에 몸담고 있는 김홍균 이사와 송대섭 이사도 메리츠종금증권에서 함께 근무했던 인력들이다. 운용사 설립 당시 차 대표 주축의 NPL팀을 중심으로 벤처캐피탈(VC) 인력들이 합류하며 조직을 꾸렸다.

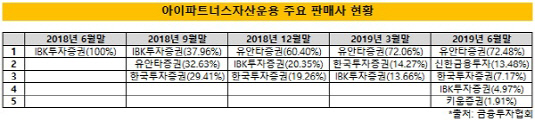

아이파트너스자산운용이 지난해 6월 설립 이후 처음으로 내놓은 설정액 10여억원 규모 공모주펀드는 IBK투자증권을 통해 판매됐다. 이후 코넥스하이일드펀드 등 공모주펀드 라인업을 추가로 확충하며 IBK투자증권과 유안타증권이 판매비중을 양분했다. 다만 IBK투자증권 판매비중은 아이파트너스자산운용이 코스닥벤처펀드 외에 공모주펀드를 추가로 내놓지 않으며 꾸준히 감소하는 추세다.

유안타증권 판매 점유율은 지속적으로 늘어나고 있다. 설립 초기 유안타증권을 판매사를 확보한 데는 차 대표가 기존에 보유하고 있던 유안타증권 지점 인력들과의 네트워크가 기반이 됐다. 하지만 설립 1년이 지나며 우수한 트랙레코드를 증명하자 유안타증권도 적극적으로 판매에 나서는 모습이다.

아이파트너스자산운용 관계자는 "아이파트너스자산운용이 출시하는 독특한 상품들에 대해 유안타증권 상품기획팀의 이해도가 높아 커뮤니케이션이 용이하다"며 "반포지점 등 강남권 지점을 중심으로 펀드를 판매하고 있다"고 설명했다.

|

한국투자증권의 경우 아이파트너스자산운용이 지난해 9월 내놓은 한솔교육 대출펀드를 단독으로 판매하며 인연을 맺었다. 한솔교육에 장래 발생할 매출을 담보로 대출을 제공하는 60억원 규모 펀드였다. 아이파트너스자산운용은 지난달 같은 스킴의 2호 펀드를 설정해 한솔교육에 재투자했다. 2호 펀드 판매도 한국투자증권이 단독으로 담당했다. 한국투자증권은 아이파트너스자산운용이 설정하는 펀드 대부분에 프라임브로커서비스(PBS)도 제공하고 있다.

올해 2분기 들어서는 기존 유안타증권, 한국투자증권, IBK투자증권 외에도 신한금융투자와 키움증권으로 판매사를 다변화하는 데 성공했다. 신한금융투자의 경우 아이파트너스자산운용이 올해 5월 설정한 80억원 규모 뮤지컬 관련 매출채권에 투자하는 펀드의 판매를 맡았다.

아이파트너스자산운용 관계자는 "현재 유안타증권의 판매비중이 높기는 하지만 다양한 증권사에 판매창구를 열어두고 있다"며 "상품이 다양화되고 자산이 늘어나는 만큼 판매사도 꾸준히 확대할 계획"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여

- [현대차그룹 벤더사 돋보기]공격적인 '외연 확장'…재무 키워드 '자산 확충'

- [중견 배터리사 점검]고려아연, 이차전지 3사 이사회 정비...전문경영인 CEO 도입

- [자사주 리포트]두산, 3분의 1만 소각하는 이유는

- [Financial Index/금융지주]신한금융, 부채비율 43%…우리금융 출자여력 '넉넉'

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/LG그룹]그룹 자존심 지킨 에너지솔루션, 2024년 PBR '3.86배'

- [교보생명 SBI저축 인수]SBI홀딩스, '경제적 권리' 70% 합의…실속 챙겼다

이민호 기자의 다른 기사 보기

-

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/SK그룹]'미국 매출' 업은 SK바이오팜, 돋보인 ROE 개선

- [조선업 리포트]HD한국조선해양 이사회, '오너 대표이사' 권한 분산

- [조선업 리포트]신성장사업 투자 속도내는 HD한국조선해양

- [조선업 리포트]중간지주사 HD한국조선해양, 어떻게 현금을 쌓았나

- [머니체인 리포트]CJ제일제당, 자회사 출자 부담 상쇄한 유휴자산 매각

- [머니체인 리포트]'10배' 더 쓴 CJ제일제당, 지주사 역할 분담

- [머니체인 리포트]자체 조달 CJ 자회사들, 추가 차입 여력은

- [밸류업 성과 평가]LG그룹 전반적 부진, 주가지표 부진

- [밸류업 성과 평가]'유일' 두산밥캣 중위권…두산그룹 밸류업 향방 '안갯속'