네파 인수금융 리파이낸싱 신디마케팅 임박 우리은행·미래대우 공동주선…1800억 규모 예상

한희연 기자공개 2020-01-31 12:37:59

이 기사는 2020년 01월 30일 15시25분 thebell에 표출된 기사입니다

사모투자펀드 운용사 MBK파트너스가 아웃도어 업체 네파의 인수금융 만기를 앞두고 리파이낸싱을 추진한다. 기존 인수금융 만기는 4월에 돌아오는데 이를 차환하려는 목적으로 대강의 구조가 정해졌고, 본격적인 신디케이션 마케팅을 앞두고 있다.30일 관련업계에 따르면 우리은행과 미래에셋대우는 공동주선사로 MBK파트너스의 포트폴리오 기업인 네파 인수금융 리파이낸싱 작업을 진행하고 있다. 현재 전반적인 구조를 확정했고, 대주단 구성을 위해 태핑(수요조사)에 나선 단계다. 본격적인 신디 마케팅은 내주부터 진행될 것으로 예상된다. 마케팅 기간 등을 고려하면 2월말이나 3월 초에는 딜이 어느정도 마무리 될 것으로 전망된다.

리파이낸싱 규모는 1800억원 정도다. 이중 차입 원금인 선순위 텀론(Term Loan)은 1200억원, 나머지는 한도 대출(RCF) 200억원, 중순위 대출 400억원 정도로 구성될 것으로 알려졌다. 만기는 3년이다. 금리의 경우 기존 차입금과 비슷한 수준에서 결정될 것으로 보인다. 2018년 기준 감사보고서상 기존 차입금의 금리 수준은 6% 대 중반이다.

2018년 말 기준 네파의 차입금 잔액은 2100억원 수준이었다. 2100억원은 선순위인 트렌치 A1과 중순위인 트렌치 A2로 구성돼 있다. 이밖에 후순위로 제 2종, 3종 전환상환 우선주가 있는데 이는 890억원 정도가 남아 있다.

MBK파트너스는 지난 2013년 네파를 9400억원에 인수했다. 이때 인수금융으로 사용한 금액은 4500억원이다. 당시 하나대투증권(현 하나금융투자), 국민은행, 우리투자증권, 한화생명이 공동주선했다. 차입금은 네파주식회사의 자기주식, 화재보험의 보험금청구권, 토지, 건물, 기계장치, 상표권, 보증금, 종속기업 주식 등이 담보로 제공돼 있다. MBK파트너스는 매해 매출채권, 자산유동화 등으로 차입금을 상환해 왔다.

초기 인수금융 만기는 지난 2018년 4월 도래했지만 대주단과 MBK파트너스는 만기 2년 연장에 합의했다. 이때 연장했던 만기가 올해 4월 도래하는 셈이다.

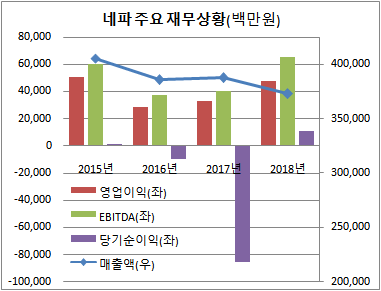

최근 몇년간 전반적으로 아웃도어 업체들의 부진이 이어지고 있으나 네파의 경우 수익성 방어에 선방하고 있는 모습을 보이고 있다. 2018년 네파는 당기순이익이 흑자로 전환됐다. 2018년 연결기준 당기순이익은 112억원을 기록해 3년만에 흑자로 돌아섰다. 매출액은 3729억원을 기록했고 영업이익은 477억원을 보였다. 감가상각전 영업이익(EBITDA)은 652억원을 나타냈는데 이는 3년만이 600억원 수준을 회복한 수치다. 아웃도어 시장 부진으로 전반적인 파이가 작아졌지만 네파의 시장점유율은 눈에 띄게 올라갔다. 5위 정도를 보이던 네파는 2017년과 2018년 2위의 점유율을 유지했다.

우리은행과 미래에셋대우 등 리파이낸싱 주선사들은 지난해 보인 네파의 턴어라운드와 MBK파트너스의 관리능력에 주목하고 있는 것으로 알려졌다. 브랜드 가치를 상당부분 확보하고 있으며, 다른 경쟁사보다는 '안정적'으로 수익을 실현하고 있는 점, 수익성에 포커싱해 효율적으로 경영활동을 하고 있는 점 등은 이번 리파이내싱 과정에서 긍정적으로 평가될 수 있는 요소로 거론된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다