'밸류애드' 강자 거듭난 캡스톤, '퀀텀점프' 발판 마련 [부동산 운용사 열전]②인력·조직 충원으로 성장동력 확보…국내외 설정액 고른 성장

최필우 기자공개 2020-05-20 13:08:07

[편집자주]

글로벌 금융위기 이후 잠잠했던 부동산펀드 시장은 2016년부터 폭발적으로 성장했다. 저금리 기조와 금융시장 불확실성이 지속되자 국내외 부동산에 투자하려는 수요가 큰폭으로 불어났기 때문이다. 이르면 올해 부동산펀드 시장 규모는 100조원을 돌파할 전망이다. 더벨은 그동안 시장을 일궈온 부동산 운용사들과 그 속에서 핵심적인 역할을 해왔던 키맨(Key man)들을 조명해본다.

이 기사는 2020년 05월 15일 13시06분 thebell에 표출된 기사입니다

KTB자산운용 출신 인력을 대거 영입하며 사세를 키운 캡스톤자산운용이 성장 발판을 마련했다. 펀드 설정액이 1년 새 두배 늘어난 덕에 운용보수가 급증할 전망이다. 과감한 인력과 조직 충원에 따른 성과가 가시화하고 있다.신사업 전망도 밝다. 국내 부동산 매입 후 개발로 가치를 높이는 '밸류애드' 전략이 기대를 모으고 있다. 지난해 개발 자문으로 짭짤한 수수료를 챙긴 데 이어 올해는 펀드 비히클(Vehicle)을 활용한 직접 개발에 나선다. 해외 부동산 투자도 꾸준히 늘고 있다.

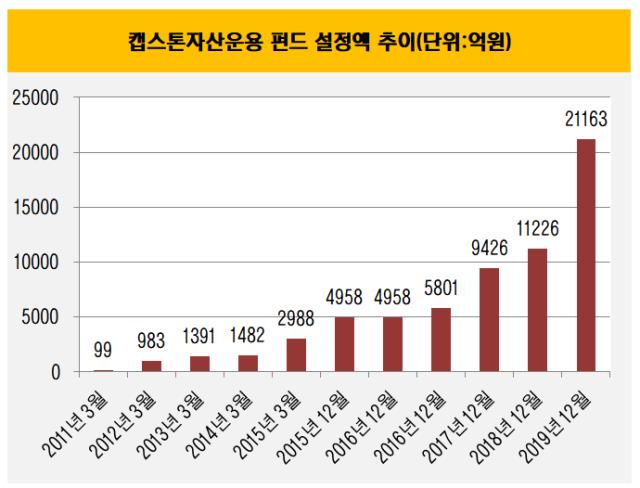

◇설정액 '2조' 돌파, 1년만에 '두배' 성장

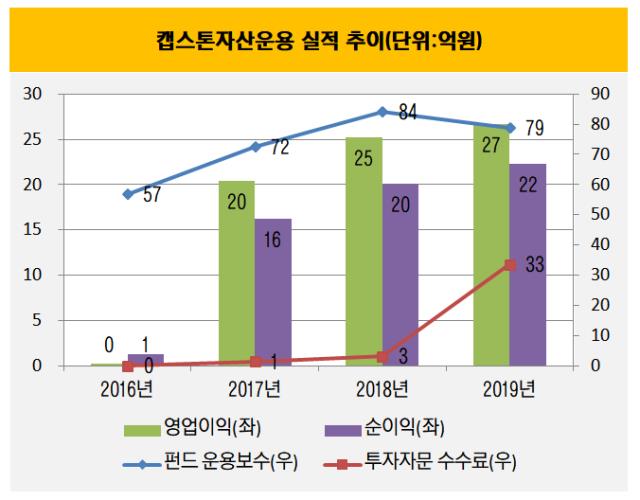

금융투자협회 공시에 따르면 캡스톤자산운용은 지난해 영업이익 27억원을 기록했다. 전년 대비 2억원(8%) 증가했다. 순이익은 22억원으로 2억원(1%) 상승했다.

수수료 수익이 큰 폭의 성장을 달성했다. 지난해 수수료 수익은 112억원으로 25억원(2.9%) 올랐다. 투자자문 수수료는 79억원으로 5억원(6%) 줄었지만 미미했던 투자자문 수수료가 33억원으로 대폭 늘었다.

지난해 인력과 조직을 보강하면서 투자자문 수수료가 신규 수입원으로 자리매김했다. 캡스톤자산운용은 지난해 투자운용실을 신설해 부동산 투자자문 업무를 맡겼다. 이 조직이 도심 지역 개발 사업에 자문을 제공하면서 거액의 보수를 챙겼다. 투자운용실은 오퍼튜니스틱 전략으로 매년 고수익을 추구한다.

신사업에서 성과를 냈음에도 영업수익 증가폭이 크지 않았던 건 판매비와 관리비가 증가했기 때문이다. 지난해 판관비는 96억원으로 28억원(40%) 증가했다. 임직원 수를 대거 늘리면서 급여가 늘어난 영향이다.

캡스톤자산운용은 지난해보다 올해 더 큰 폭으로 실적이 개선될 전망이다. 펀드 설정액 은 지난해말 기준 2조1163억원까지 증가했다. 1년 새 9937억원(88.5%) 늘어난 셈이다. 인력 영입에 따른 성과가 첫해부터 나타났다. 올해 펀드 운용보수가 급증할 것으로 기대된다.

신설 부서인 투자운용1본부와 투자운용2본부가 실적 개선을 주도한다. KTB자산운용 출신 매니저들이 두 본부를 이끌고 있다. 국내 부동산 밸류애드 투자 성과가 올해 가시화될 것으로 보인다.

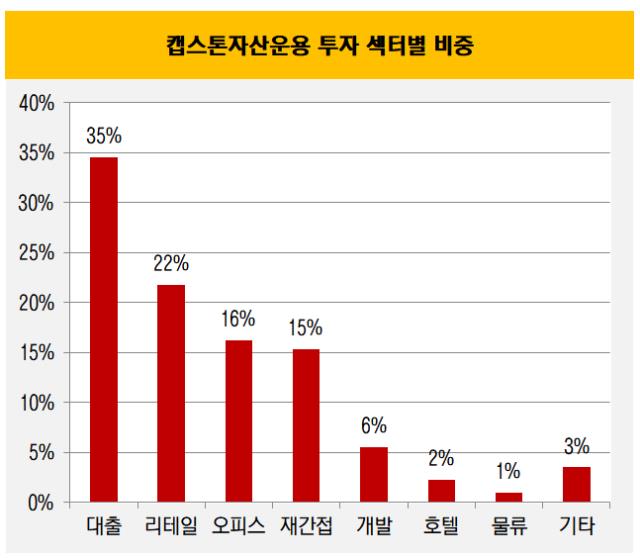

◇섹터 가리지 않는 투자…개발 비중확대 '정조준'

캡스톤자산운용은 특정 섹터에 치우치지 않은 투자 포트폴리오를 가지고 있다. 대출채권 투자가 35%로 가장 많다. 이어 리테일(22%), 오피스(16%), 재간접투자(15%), 개발(6%), 호텔(2%), 물류(1%) 순으로 비중이 크다.

올해 큰 성장이 기대되는 섹터는 개발 파트다. 캡스톤자산운용은 펀드 비히클을 활용해 도심 재개발 사업, 오피스 신축 사업 등에 나선다는 방침을 정했다. 관련 자문 업무를 맡고 있는 투자운용실이 직접 펀드를 설정한다. 개발 사업에 관심이 있는 투자자나 운용사와 협업을 원하는 시행사, 신탁사 등이 주 고객이 될 것으로 보인다.

KTB자산운용 출신 인력들의 합류로 직접 개발 사업에 힘이 실리고 있다. 이 운용역들은 부동산 매입 후 개발을 통에 가치를 높여 차익을 실현하는 전략에 능하다. 여의도 소재 옛 미래에셋금융그룹 부지를 인수하고 SK증권 사옥을 지어 매각한 딜도 이들의 작품이다. 캡스톤자산운용에서도 집합투자기구를 이용해 사옥을 지어주는 사업을 늘리기로 했다.

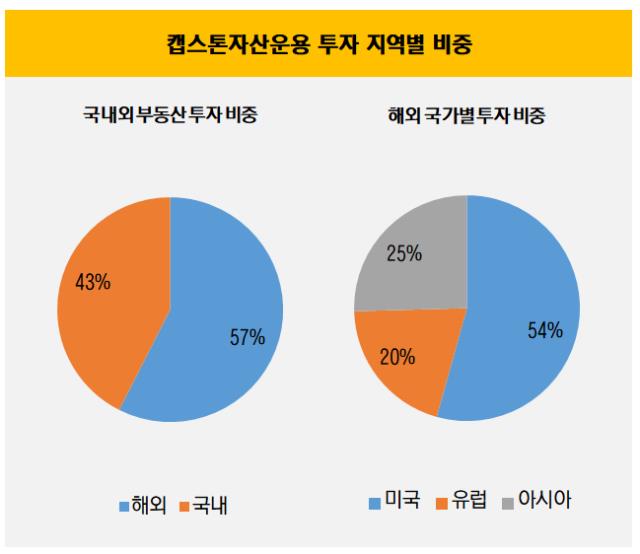

◇존재감 커지는 해외투자…해외비중 '57%'

캡스톤자산운용은 국내와 해외 부문에서 고르게 성장하고 있다. 금액 기준으로 캡스톤자산운용 투자 자산 중 해외부동산이 차지하는 비중은 지난 4월말 기준 57%다. 43%인 국내 부동산 투자 비중을 넘어섰다. 국내에서 밸류애드 전략에 초점을 맞춘다면 해외에 투자할 때는 다양한 지역과 섹터에 분산하는 전략을 쓴다.

해외 국가별 투자 비중을 보면 미국이 54%로 가장 많다. 이어서 아시아 25%, 유럽 20% 순이다. 선진국 투자에 집중하는 타사에 비해 아시아 비중이 상대적으로 높은 게 특징이다.

캡스톤자산운용 주요 딜에서도 해외 투자 부문의 약진이 눈에 띈다. 캡스톤자산운용은 2014년과 2015년 투자한 롯데백화점 및 롯데마트 포트폴리오, 분당 서현 AK플라자를 주요 딜로 꼽는다. 이후엔 규모가 큰 딜이 대부분 독일과 미국에서 나왔다. 2017년 독일 베를린 소재 '잘란도' 오피스를 선매입한 게 대표적이다. 잘란도는 독일을 대표하는 온라인 쇼핑몰 기업이다. 2018년에는 미국 뉴저지 소재 '아메리칸 드림' 복합몰 후순위 메자닌에 투자했다.

글로벌투자본부가 2016년 신설된 이후 해외 투자 성과가 늘고 있다. 회사 차원에서 포트폴리오 다양성 확보를 위해 해외 투자를 늘리고 있는 것으로 보인다. 국내에 집중하던 대체투자본부도 해외 부동산 투자를 늘리는 추세다. 이밖에 2017년 독일 뒤셀도르프 소재 오피스 투자 건, 2019년 미국 뉴욕 맨해튼 소재 오피스 대출채권 투자 건 등이 주요 딜로 꼽힌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 신세계그룹, ‘전략실 재편’ 제이슨황 역할 커지나

- 삼양홀딩스, 삼양바이오팜 '4년만' 다시 분할…신사업 확장 '기대'

- 전력기기 '초호황' 효성중공업, 실적·주가·배당 조건 다 갖췄다

- 폴란드법인 매출 급증…아주스틸·동국씨엠 협력 성과 본격화

- '3수만에' 유증하는 한화에어로, '세가지' 이득

- K배터리 유럽법인 적자전환, 반전카드 'LFP'

- 美 FEOC 겨냥, 포스코퓨처엠 구형흑연 4만톤 양산 목표

- 공격적 투자 세아창원특수강, '핵융합 소재' 주목

- 현대로템, '주주환원' 배당재개로 지수 편입

- [i-point]폴라리스오피스, 국민대와 AI 실무 인재 양성 ‘맞손’

최필우 기자의 다른 기사 보기

-

- [금융지주 지배구조 모범관행 2.0]'포괄적 경영승계' 예고, '부회장제' 대안 부상할까

- [우리은행을 움직이는 사람들]조직문화 개혁 선봉에 선 정진완 행장

- [iM금융 시중은행 전환 1년]황병우 회장, 업계 최초 '지방 연고 시중은행' 초석 놓았다

- [thebell note]임종룡 회장이 우리금융에 남긴 DNA

- [금융사 임베디드 동맹 분석]인뱅 플랫폼에 지방은행 자본력 얹었다

- [iM금융 시중은행 전환 1년]전국구 금융그룹 걸맞은 경영진 갖췄다

- [금융사 임베디드 동맹 분석]JB금융, 기업금융·외국인 대출 핵심 '핀테크 연합'

- [금융사 임베디드 동맹 분석]우리은행, BaaS 신사업에 기업금융 경쟁력 십분 활용

- [iM금융 시중은행 전환 1년]'PRM 여신' 4조 돌파, 탄력받은 아웃바운드 영업

- [우리금융 동양생명 M&A]은행·자산운용과 시너지, 임종룡 회장 리더십에 달렸다