[해외 부동산펀드 긴급 점검]하나대체운용, 해외호텔 리스크 '엎친데 덮쳤다'⑤해외비중 66%, 호텔 투자 ‘점증’…’기한이익상실’ 20타임스스퀘어+일본호텔 '경고등'

이민호 기자공개 2020-05-29 13:00:28

[편집자주]

코로나19 사태로 전 세계 부동산 시장이 충격을 받자 국내 투자 업계도 비상이다. 지난 수년간 해외 부동산 투자에 열을 올린 만큼 현지 부동산 시장의 충격을 고스란히 받고 있기 때문이다. 더벨은 국내 금융회사들이 투자 혹은 설정한 해외 부동산 펀드의 포트폴리오 현황과 잠재 리스크 등을 살펴본다.

이 기사는 2020년 05월 27일 10시30분 thebell에 표출된 기사입니다

하나대체투자자산운용이 최근 3년간 투자를 늘려온 해외 호텔 포트폴리오에 경고등이 켜졌다. 2018년 투자한 미국 호텔 대출채권은 지난해 차주사로부터 이자지급이 중단됐고 올해 들어서는 신종 코로나바이러스 감염증(코로나19) 확산으로 정상화 논의조차 지지부진하다.지난해 출시한 일본 호텔 인수 공모펀드는 주요임차인인 호텔 체인이 장기임차계약의 중도해지를 요구할 수 있는 권한을 당장 다음달부터 부여받는다. 하나대체투자자산운용은 중도해지 가능성을 낮게 보고 있지만 코로나19가 장기화될 경우 리스크 현실화 우려가 커질 수 있다.

◇부동산펀드 해외비중 66%…공모상품 출시 ‘활발’

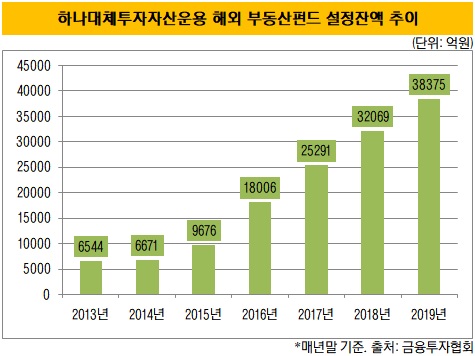

금융투자협회에 따르면 2019년말 기준 하나대체투자자산운용의 해외 부동산펀드(공모+사모·펀드유형 부동산) 설정잔액은 3조8375억원이다. 전체 부동산펀드 설정잔액(5조8415억원)의 65.7%를 차지하고 있다. 설정잔액 기준 1위인 이지스자산운용(43.1%)이나 2위인 미래에셋자산운용(58.9%)보다 높지만 3위인 삼성SRA자산운용(80.7%)보다는 낮다. 전체 부동산펀드수는 110개로 이중 61개가 해외 부동산펀드다.

2006년 다올부동산자산운용으로 설립된 하나대체투자자산운용은 2010년 하나금융지주가 당시 최대주주였던 다올신탁(현 하나자산신탁)을 인수하며 하나금융그룹으로 편입됐다. 초기 주요 해외 딜로는 2015년 12월과 2016년 4월 각각 456억원과 440억원 규모로 인수한 폴란드 아마존(Amazon) 물류센터 두 곳이 있다. 2016년 8월에는 미국 뉴저지 노보 노디스크(Novo Nordisk) 북미본사 빌딩 매입을 위한 1690억원 규모 펀드를 설정하기도 했다.

2017년 사명을 기존 하나자산운용에서 현재의 하나대체투자자산운용으로 변경하며 하나금융그룹의 부동산·대체투자 전문 운용사로 탈바꿈했다. 해외 부동산 투자에 본격적으로 나선 것도 이때부터다.

그해 4월 벨기에 브뤼셀 유럽연합 의회 오피스를 매입하는 1057억원 규모 펀드를 설정했고 이어 8월에는 미국 뉴욕 85브로드스트리트(85 Broad Street) 오피스 선순위·중순위(메자닌) 대출채권에 투자하는 1323억원 규모 펀드를 조성했다. 2016년말 1조8006억원이었던 하나대체투자자산운용의 해외 부동산펀드 설정액은 2017년말 2조5291억원으로 뛰어올랐다.

2017년은 하나대체투자자산운용이 해외 부동산투자 공모상품을 처음 시도한 해이기도 하다. 그해 3월 내놓은 첫 번째 해외 부동산투자 공모상품인 ‘하나대체투자나사부동산1호’는 미국 워싱턴DC 나사(NASA) 본사 오피스를 매입하는 1565억원 규모 만기 7년짜리 펀드다. 이어 11월에는 미국 캘리포니아 드림웍스애니메이션(DreamWorks Animation) 본사 빌딩을 인수하는 1146억원 규모 7년 만기 ‘하나대체투자미국LA부동산1호’를 두 번째 해외 부동산투자 공모상품으로 출시했다.

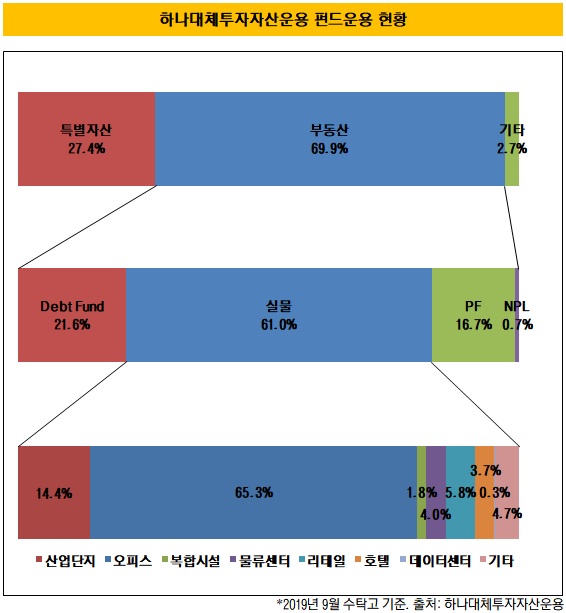

하나대체투자자산운용의 2019년 9월 기준 전체 펀드설정액에서 부동산펀드(국내·해외 포함) 설정액이 차지하는 비중은 69.9%로 부동산펀드 설정액 중에서는 실물펀드가 61.0%로 가장 많았으며 이어 대출펀드(Debt Fund·21.6%), 프로젝트파이낸싱(PF·16.7%), 부실채권(NPL·0.7%) 순으로 집계됐다. 특히 실물펀드 중에서는 오피스가 65.3%로 가장 많았고 산업단지(14.4%), 리테일(5.8%), 물류센터(4.0%), 호텔(3.7%), 복합시설(1.8%), 데이터센터(0.3%)가 뒤를 이었다.

최근 하나대체투자자산운용의 해외 부동산 투자는 미국에 집중되는 모습을 보였다. 2017년 신규설정된 해외 부동산펀드 중 설정금액 기준 약 71%가 미국에 투자됐으며 2018년 신규설정된 해외 부동산펀드는 모두 미국 물건이 투자대상이었다.

◇美 ‘20타임스스퀘어’ 대출채권 이자지급 중단…’코로나19’ 정상화 시도 ‘답보’

하나대체투자자산운용의 해외 호텔 투자가 본격화된 시기도 2017년이다. 대부분 오피스 투자가 중심이 됐지만 이때부터는 매년 1건 이상 호텔 투자가 진행됐다. 하나대체투자자산운용 단독으로 투자를 집행하기보다는 주로 인수단의 구성원으로 참여했으며 실물매입보다는 대출채권에 투자하는 경우가 많았다. 리스크 분산을 염두에 둔 전략으로 풀이된다.

2017년 9월 베트남 하노이 소피텔 레전드 메트로폴(Sofitel Legend Metropole) 호텔 선순위 대출채권을 822억원에 인수했다. 호텔 소유주인 미국계 사모펀드가 호텔 지분 50%를 담보로 발행한 대출채권을 편입하는 형태였다. 2018년 2월에는 미국 뉴욕 스탠다드 하이라인(The Standard High Line) 호텔 대출채권에 714억원을 투자했다.

해외 호텔 투자는 글로벌 관광산업이 성장하며 배당수익을 꾸준히 챙길 수 있는 안정적인 투자처로 인식됐다. 부동산 경기도 우상향하며 매각시 물건가치 상승으로 시세차익을 얻을 수 있는 장점도 부각됐다. 대부분 일정 수준 이상의 자산규모와 신용등급을 보유한 호텔이 펀드만기보다 크게 긴 장기임차계약을 맺고 있는 물건에 투자가 집중됐기 때문에 매각시 글로벌시장에서 원매자를 구하기도 어렵지 않을 것으로 기대됐다.

하지만 올해 들어 코로나19가 펜데믹(세계적 대유행)으로 번지며 호텔이 가장 먼저 타격을 받았다. 매달 임대료를 수취해 수익자에게 배당금을 분배해야 하는 펀드 수익구조에서 임대료를 약정보다 적게 수취하거나 수취하지 못하면 기대수익률도 충족하지 못하게 된다. 대출채권에 투자한 경우에도 상환여력이 호텔 수익성과 직결되긴 마찬가지다. 코로나19 영향이 장기화돼 자산가치 하락으로까지 이어진다면 만기가 임박한 펀드의 경우 시세차익이 줄어들거나 아예 원매자를 구하지 못할 우려도 있다.

문제는 하나대체투자자산운용의 일부 해외 호텔 포트폴리오에서 이미 지난해 고름이 터졌으며 올해 들어 코로나19가 자금경색마저 발생시키며 정상화 속도를 늦추고 있다는 점이다.

하나대체투자자산운용은 2018년 4월 미국 뉴욕 20타임스스퀘어(20 Times Square) 대출채권에 투자했다. 2018년 6월 부분 준공해 운영 중인 20타임스스퀘어는 리테일과 호텔(메리어트 타임스스퀘어 에디션)이 입점한 지하2층·지상40층 규모 빌딩이다. 프랑스계 은행 나티시스(Natixis)가 시행사에 공사대금 명목으로 빌려준 1조5000억원을 대출채권 형태로 국내 금융기관을 비롯한 기관투자자에 다수 매출했고 하나대체투자자산운용은 이중 중순위 대출채권을 편입했다. 하지만 호텔 준공 지연에 따른 공사비 추가 조달과 주요 리테일임차인 계약 무산에 따른 공실이 문제가 되며 지난해 10월 기한이익상실(EOD)을 통보했고 이자지급이 중단됐다. 하나대체투자자산운용의 20타임스스퀘어 투자규모는 3262억원으로 파악된다.

하나대체투자자산운용 관계자는 “20타임스스퀘어 투자 관련 이자지급이 중단된 상태로 코로나19 사태까지 겹치며 논의 진행이 답보상태에 있다”고 설명했다.

◇’공모펀드’ 일본호텔 임차계약 중도해지 가능…수익성 타격 '촉각'

하나대체투자자산운용의 해외 호텔 포트폴리오 중에는 공모상품으로 투자자를 모집한 경우도 있다. 공모펀드 특성상 수익자 비중이 높은 개인투자자로 리스크가 전이될 가능성이 존재한다.

하나대체투자자산운용은 지난해 8월 지하 1층·지상 15층 규모 일본 삿포로 아실삿포로(Asil Sapporo) 빌딩을 매입하는 496억원 규모 '하나대체투자일본부동산1호'를 설정했다. 투자에 필요한 총 1419억원 중 나머지는 현지 부동산 담보대출로 조달했다.

이 빌딩의 지상 5~15층은 일본 호텔 체인인 루트인호텔(Route-inn Hotel)그룹이 2030년 6월까지 장기임차계약을 맺고 루트인호텔 스스키노를 운영하고 있다. 인수 당시 객실가동률(OCC)는 78% 수준이었다.

문제는 이 펀드의 주요임차인인 루트인호텔이 당장 다음달부터 임차계약의 중도해지를 요구할 수 있는 권리를 갖게 된다는 점이다. 루트인호텔 임차계약 조건에 따르면 올해 6월까지 임차계약의 중도해지가 금지되는 대신 임대료가 고정되지만 이후로는 임대료 인상 협상이 가능해지는 동시에 중도해지도 가능해진다. 다만 하나대체투자자산운용은 루트인호텔그룹이 임차계약을 중도해지할 경우 8개월치 임대료에 해당하는 보증금에다 1년치 임대료까지 부담해야 하는 계약조건을 마련하고 있어 중도해지 가능성은 낮을 것으로 판단하고 있다.

이 펀드의 만기가 4년으로 부동산 실물매입 펀드로서는 비교적 짧은 점도 우려요인이다. 하나대체투자자산운용은 수익자 모집 당시 펀드만기 2~3년 이전부터 매각을 추진해 수익자 이익에 가장 부합하는 매각시기를 물색한다는 전략을 안내했다. 투자 당시 부동산 매입가격만 1320억원으로 하나대체투자자산운용은 매각가격이 1447억원일 경우 원금 회수가 가능할 것으로 보고 있다.

하지만 코로나19 여파가 실물경기에 이어 부동산경기에까지 연쇄적으로 영향을 미친다면 기존에 기대했던 시세차익에 미치지 못해 분배금 총액이 감소할 가능성이 높아진다. 주요임차인이 호텔인 만큼 수익성 하락에 대한 우려로 원매자를 구하기도 어려워질 수 있다.

하나대체투자자산운용은 투자건별 리스크관리 현황을 오픈할 수는 없다는 입장이다. 다만 위험관리조직(리스크관리실)의 독립성을 보장하면서 부동산투자본부의 투자 사후관리 현황을 점검하고 있다는 설명이다. 리스크관리실은 부동산투자본부에 리스크요인에 대한 의견을 개진하고 시정을 요구할 수 있다.

하나대체투자자산운용은 투자 의사결정에서도 리스크 검토 단계를 단계적으로 마련하고 있다. 투자위원회의 최종 투자결정 이전에 가장 먼저 담당팀이 자체적으로 위험요인을 분석한 이후 예비투자위원회가 사업 리스크를 검토하며 마지막으로 리스크·컴플라이언스 회의에서 위험요인을 검토하고 계약서를 점검하는 등 세 단계를 거치도록 규정하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

이민호 기자의 다른 기사 보기

-

- [Financial Index/SK그룹]'미국 매출' 업은 SK바이오팜, 돋보인 ROE 개선

- [조선업 리포트]HD한국조선해양 이사회, '오너 대표이사' 권한 분산

- [조선업 리포트]신성장사업 투자 속도내는 HD한국조선해양

- [조선업 리포트]중간지주사 HD한국조선해양, 어떻게 현금을 쌓았나

- [머니체인 리포트]CJ제일제당, 자회사 출자 부담 상쇄한 유휴자산 매각

- [머니체인 리포트]'10배' 더 쓴 CJ제일제당, 지주사 역할 분담

- [머니체인 리포트]자체 조달 CJ 자회사들, 추가 차입 여력은

- [밸류업 성과 평가]LG그룹 전반적 부진, 주가지표 부진

- [밸류업 성과 평가]'유일' 두산밥캣 중위권…두산그룹 밸류업 향방 '안갯속'

- [밸류업 성과 평가]통신 3사 밸류업 '대장'은 SK텔레콤