픽스드인컴 강세 지속, 공모주펀드 '약세' 전환 [인사이드 헤지펀드/Monthly Review]①전체 시장규모 607억 축소…썬앤트리·하이즈에셋 등 공모주펀드 자금 '썰물'

정유현 기자공개 2020-11-11 08:19:23

이 기사는 2020년 11월 09일 13시54분 thebell에 표출된 기사입니다

두 달 연속 국내 전체 헤지펀드 시장 규모가 축소된 가운데 레포펀드 중심의 픽스드인컴(Fixed Income) 펀드가 여전한 인기를 과시했다. 빅히트엔터테인먼트 기업공개 이후 공모주 펀드 투자 열기가 다소 사그라들며 관련 전략을 활용하는 이벤트 드리븐 펀드들의 자금 유출세가 두드러졌다.9일 금융투자업계에 따르면 올해 10월말 기준 국내 전체 헤지펀드 설정액은 30조7188억원으로 집계됐다. 이는 한 달 전인 8월말(30조7795억원)보다 607억원 감소한 것이다. 펀드 수는 2855개로 이 기간 41개 줄었다.

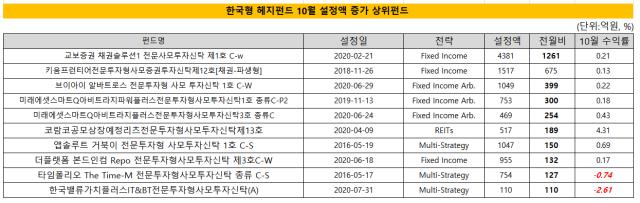

자금유입 상위펀드에 레포펀드 중심의 픽스드인컴 펀드들이 다수 안착했다. 이 가운데 교보증권 인하우스 헤지펀드의 '교보증권 채권솔루션1 전문사모투자신탁 제1호'가 10월 한 달간 전체 헤지펀드 중 가장 많은 금액인 1261억원을 끌어모으는 데 성공했다. 올해 2월 설정된 이 펀드의 설정액은 4381억원으로 늘었다.

키움투자자산운용의 '키움프런티어전문투자형사모증권투자신탁제12호'가 675억원을 끌어모으며 자금유입 상위 2위에 올랐다. 2018년 11월 설정된 상품으로 10월 자금몰이로 설정액을 1517억원으로 늘렸다.

브이아이자산운용이 2020년 6월 말 설정한 '브이아이알바트로스전문투자형사모증권투자신탁1호'에도 399억원이 자금이 유입됐다. 이 펀드는 레버리지를 활용, 채권차익거래 전략을 기본으로 수행한다. AAA이상의 초우량 채권과 AA등급의 우량채권 투자비율 결정, 정책금리와 시장금리 방향성 전망에 기초해 400% 이내에서 적극적으로 레버리지 비율을 조정한다. 초기 50억원 규모로 설정됐으며 지속적으로 자금이 유입되며 1049억원 규모로 펀드가 커졌다.

미래에셋자산운용의 '미래에셋스마트Q아비트라지파워플러스전문투자형사모투자신탁1호' '미래에셋스마트Q아비트라지플러스전문투자형사모투자신탁3호'에도 각각 300억원, 254억원이 유입됐다. 장단기 채권의 가격차이를 활용한 상대가치 투자 등 차익거래 전략을 구사하는 펀드로 각각 753억원, 469억원으로 펀드 규모가 확대됐다.

픽스드인컴 전략 외에도 멀티 전략을 활용하는 펀드들도 상위권에 이름을 올렸다. 2016년 5월 설정된 타임폴리오자산운용의 '타임폴리오TheTime-M전문투자형사모투자신탁 종류'에 127억원이 유입됐다.

7월 말 설정된 한국투자밸류자산운용의 '한국밸류가치플러스IT&BT전문투자형사모투자신탁'은 10월 들어 투자자 확보에 나섰고 110억원의 자금 모집에 성공했다. 이 상품은 IT와 BT 섹터의 높은 성장성에 기대를 걸고 이를 활용한 펀드다. 최근 정부에서 뉴딜정책 등 한국판 뉴딜에 드라이브를 걸면서 이에 따른 성장가치주 선호 기류를 최대한 활용해 초과 수익을 노리는 전략이다.

10월 한 달간 자금유출이 가장 많았던 것은 이벤트 드리븐을 주전략으로 활용하는 펀드였다. SK바이오팜, 카카오게임즈에 이어 빅히트엔터테인먼트 상장을 앞두고 기대감에 공모주와 코스닥 벤처 등으로 자금 유입세가 지속됐지만 10월 들어 분위기가 반전됐다. 공모주 투자 손실, 우선배정 혜택 일몰 등이 복합적 악재로 작용하고 있는 것으로 파악된다.

가장 많은 규모의 자금이 빠져나간 펀드는 썬앤트리자산운용의 '썬트리공모주전문투자형사모투자신탁1호'였다. 269억원이 빠지며 펀드 규모가 40억원대로 내려 앉았다. 이 외에도 이벤트 드리븐 전략인 '하이즈에셋 IPO 전문투자형 사모투자신탁2호(-164억원), 흥국코스닥벤처전문투자형사모투자신탁(-142억원), SP 메자닌 전문투자형 사모투자신탁 2호 (-87억원), 글로벌원코스닥벤처전문투자형사모투자신탁1호(-83억원)에서 자금이 유출됐다.

행동주의 펀드인 '쿼드인게이저2전문투자형사모투자신탁'도 217억원이 유출됐다. 이 상품의 목표 수익률은 연 10%로 운용 기간이 정해져 있지 않아 짧으면 1년, 최장 5년간 운용되는 것으로 설정된 상품이다. 종목별 목표 수익을 실현하면서 재투자하지 않고 수익금을 투자자에 돌려준 영향에 펀드에서 자금이 빠진 것으로 분석된다.

이 외에도 '멜론로지스틱스전문투자형사모투자신탁제2호'에서 103억원, '포트코리아오세아니아전문투자형사모투자신탁제3호'에서 91억원, 'VIPAll-in-One전문투자형 사모투자신탁'에서 78억원의 자금이 유출됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여

정유현 기자의 다른 기사 보기

-

- [CAPEX 톺아보기]㈜신세계, 현금창출력 초과한 투자 집행…'성장' 방점

- [고운세상코스메틱은 지금]로레알그룹 편입, 지분가치 최소 8배 점프 근거는

- [고운세상코스메틱은 지금]확장과 맞물린 현금흐름 둔화, 재무 체력은 '양호'

- [고운세상코스메틱은 지금]'닥터지'로 그려낸 성장 곡선, 3000억 시대 향한다

- [ROE 분석]코스맥스, 순이익으로 쌓은 자본효율성…20% '목전'

- [Red & Blue]'기관 픽' 선진뷰티사이언스, ODM 사업 경쟁력 '부각'

- [지평주조는 지금]확고한 김기환 1인 대표 체제, 배당 정책 변화 감지

- [지평주조는 지금]외형 확장 그늘 재무 부담, 건전성 회복 '과제'

- [지평주조는 지금]규제의 틈에서 갖춘 자생력, 준비된 플레이어 부각

- [Red & Blue]테마 바람 탄 아이스크림에듀, 사업 경쟁력 '재조명'