[부동산신탁사 경영분석]아시아신탁, '책임준공형' 늘린 덕 외형 급성장⑪신탁사 중 매출 상승률 1위…중위험·중수익 수주 확대 전략

이정완 기자공개 2021-03-29 11:24:53

이 기사는 2021년 03월 25일 13시43분 thebell에 표출된 기사입니다

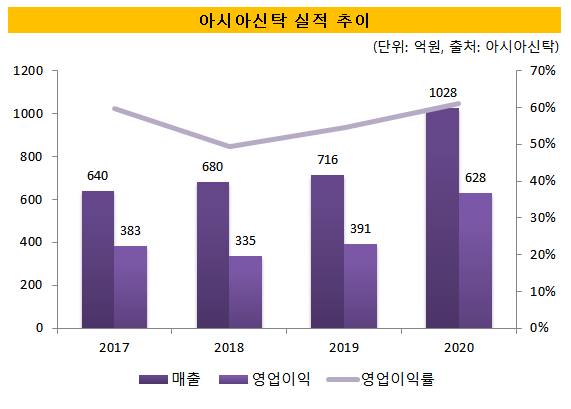

아시아신탁이 책임준공형 관리형 토지신탁 수주 확대를 계기로 큰 폭의 외형 성장을 달성했다. 지난해 처음으로 매출 1000억원을 돌파하며 신탁 경쟁력을 드러냈다. 중위험 중수익 전략을 통해 업계 상위권과 격차를 좁혀나가고 있다.아시아신탁은 지난해 부동산신탁사 중에서 매출이 가장 크게 증가한 곳이다. 매출 1028억원, 영업이익 628억원을 기록해 2019년 매출 716억원, 영업이익 391억원 대비 매출은 44% 늘고 영업이익은 61% 증가했다.

이 덕에 2019년 매출 기준 부동산신탁사 순위에서 9위를 기록하던 아시아신탁은 6위로 뛰어올랐다. 2강 체제를 유지하고 있는 한국자산신탁과 한국토지신탁을 제외하고 하나자산신탁, KB부동산신탁, 코람코자산신탁 등과 앞으로 치열한 중위권 다툼을 예고하고 있다.

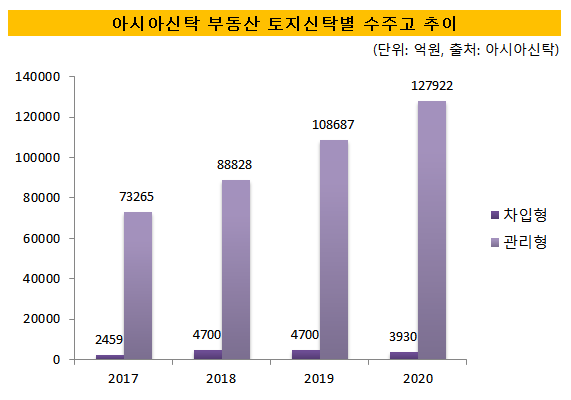

실적 상승의 배경에는 책임준공형 토지신탁이 있다. 아시아신탁의 부동산 토지신탁 수주고를 살펴보면 차입형 토지신탁 수주고는 2019년 말 4700억원에서 지난해 말 3930억원으로 감소한 것에 비해 관리형 토지신탁은 2019년 말 10조8687억원에서 지난해 말 12조7922억원으로 18% 증가했다.

아시아신탁은 책임준공형 토지신탁을 중심으로 신탁 본업에서 승부수를 띄우겠다는 계획이다. 지난해 회사 매출의 67%(690억원)가 신탁보수 매출에서 나왔다. 신탁보수 중에서도 대부분이 토지신탁이다. 지난해 토지신탁 매출은 449억원으로 전체 매출의 44% 비중이었다. 2019년 말 신탁보수가 391억, 그 중 토지신탁은 241억원이었던 것을 고려하면 토지신탁 성장세가 뚜렷하다.

업계 관계자는 “다른 신탁사가 리츠와 펀드 등을 통해 부동산 투자에 적극 나서는 것과 달리 아시아신탁은 책임준공형 토지신탁 수주를 늘리는데 집중하고 있다”고 말했다.

아시아신탁은 2019년 신한금융그룹에 편입된 후 기존 안정성 중시 수주 기조를 이어가면서도 중위험 중수익 사업인 책임준공형 토지신탁을 키우고 있다. 신한금융그룹은 저금리 기조가 이어지는 가운데 부동산 개발을 통해 고객에게 중수익 상품을 선보이기 위해 아시아신탁을 인수했다. 책임준공형 사업 확대 또한 이런 맥락에서 이해할 수 있다.

차입형 토지신탁과 관리형 토지신탁의 중간 성격인 책임준공형 토지신탁은 사업 초기 단계에서는 관리형 토지신탁과 동일하게 낮은 리스크를 지니고 있지만 신탁사가 책임준공 손해배상 의무를 갖는 사업 막바지에 들어서면 유동성 관리에 대한 리스크가 발생한다. 그럼에도 사업 전 과정을 책임지는 차입형 토지신탁보다는 위험 요소가 적다.

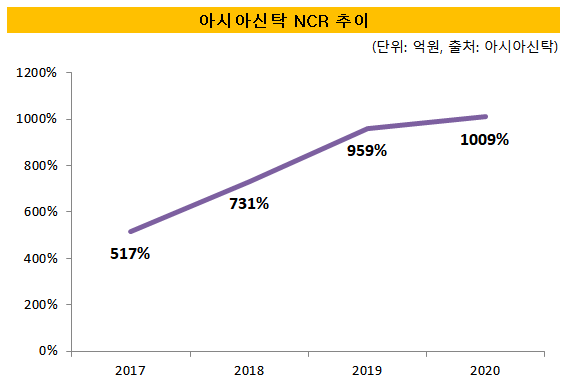

아시아신탁은 수익성 개선 덕에 우수한 재무건전성 기조도 이어갔다. 지난해 말 기준 영업용순자본비율(NCR)은 1009%로 지난해 말 959% 비해 50%포인트 늘었다. 금융당국이 요구하는 NCR 최소기준은 150%로 높으면 높을수록 좋다.

NCR은 금융사의 자본적정성을 알 수 있는 지표로 영업용자본을 총위험액으로 나눠 계산한다. 금융당국은 지난해부터 NCR 산정 방식을 개편헤 중위험 사업인 책임준공형 토지신탁의 리스크도 NCR에 반영하기 시작했다.

아시아신탁은 지난해 총위험액 중 ‘책임준공확약형 관리형토지신탁 계약’으로 27억원을 반영해 전체 총위험액이 2019년 100억원에서 지난해 말 기준 150억원으로 늘었으나 영업용순자본은 2019년 1079억원에서 지난해 1518억원으로 이보다 더 크게 늘었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]에이벤처스, 'Co-GP' 몰린 스케일업서 승기 잡을까

- [모태 2025 2차 정시출자]'출자 감소' 사이버보안, 린벤처스 2연속 도전 눈길

이정완 기자의 다른 기사 보기

-

- [Korean Paper]한국물 발행 러시…해진공도 조달 나섰다

- [Korean Paper]5년만에 발행 나선 동양생명, 꾸준한 IR 통했다

- [Korean Paper]발행 미뤘던 하나증권, 조달 자신감 얻었다

- [부익부 증권사 리뷰]공격 투자 '부메랑'…팻테일 리스크 피하자

- [Korean Paper]등급전망 '긍정적' 동양생명, 5년만에 후순위채 복귀전

- [부익부 증권사 리뷰]오너십이 차별성?…하우스별 강점 천차만별

- 종투사 모험자본 '공염불' 피하려면

- [부익부 증권사 리뷰]은행지주 몸사릴때…공격 투자 나섰다

- [2025 캐피탈마켓 포럼]IPO 시장에 온기, AI·로봇 섹터 "주목하라"

- [Company & IB]미래에셋과 이별 앞둔 SKB, 주관 인연은 '지속'