[thebell League Table]'배민 매각 완료' 모건스탠리·골드만삭스, 초반 러시[M&A/금융자문]3위권과 격차 2조 이상…삼일·삼정 선전

김병윤 기자공개 2021-04-01 10:00:55

이 기사는 2021년 03월 31일 13시07분 thebell에 표출된 기사입니다

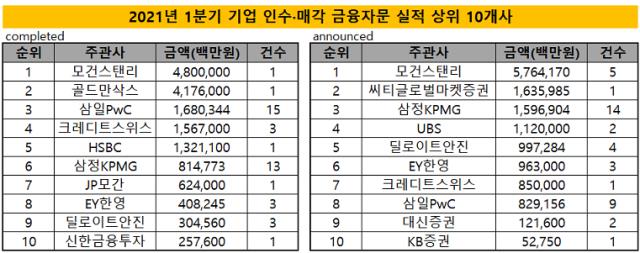

2021년 1분기 인수·합병(M&A) 금융자문 부문은 '배달의민족' 운영사 우아한형제들 M&A로 희비가 엇갈렸다. 딜리버리히어로코리아(DH코리아)의 우아한형제들 인수, 이 한 건의 자문 실적을 기록한 모건스탠리·골드만삭스는 조 단위 딜의 위력을 과시하며 선두권으로 치고 나갔다. 딜 사이즈가 워낙 큰 덕에 3위권과의 격차는 2조원을 웃돈다. 외국계 하우스의 강세가 계속된 가운데 건수를 앞세운 삼일PwC·삼정KPMG의 선전도 눈에 띈다.31일 더벨 리그테이블에 따르면 모건스탠리는 2021년 1분기 완료(잔금납입) 기준 4조8000억원의 M&A 금융자문 실적을 기록했다. 모건스탠리의 금액 기준 점유율은 29.45%로 2위 골드만삭스에 3.83% 포인트 앞섰다.

그야말로 빅딜의 위력이 확연히 드러난 2021년 1분기였다. 모건스탠리는 DH코리아의 우아한형제들 인수 한 건로 선두에 올랐다. 인수자 측에 자문 서비스를 제공한 모건스탠리는 조 단위 딜의 후광을 톡톡히 본 셈이다. 2020년 8조원 가량의 M&A 금융자문 실적을 기록했던 모건스탠리는 1분기 만에 그 절반이 넘는 성과를 올렸다.

2위를 기록한 골드만삭스도 마찬가지다. 우아한형제들 M&A에 매각 주관사로 참여, 4조원을 웃도는 자문 실적을 기록했다. 다만 JP모간 또한 매각 주관사로 합류한 터라 실적이 일부 분산됐다.

모건스탠리·골드만삭스과 3위권 간 격차는 2조원을 웃돈다. 적잖은 실적 차이를 감안하면 2021년 순위 다툼에서 유리한 고지를 점한 셈이다. 일찌감치 선두권을 이룬 두 하우스의 행보는 2021년 리그테이블의 관전 포인트로 꼽을 수 있다.

외국계 하우스 두 곳이 빠르게 치고 나간 가운데 삼일PwC가 3위를 차지했다. 삼일PwC는 △두산그룹의 솔루스첨단소재(옛 두산솔루스) 매각(거래가 7000억원) △호반그룹의 스카이밸리CC 매각(2576억원) 등에 자문사로 참여, 총 1조6803억원의 자문 실적을 쌓았다. 건수는 15건으로 2021년 1분기 가장 활발한 금융자문 활동을 한 것으로 나타났다.

크레디트스위스(CS)가 삼일PwC의 뒤를 이었다. CS는 △사모투자펀드(PEF) 운용사 스카이레이크에쿼티파트너스의 솔루스첨단소재 인수 △두산그룹의 모트롤 매각(4530억원) 등 두산그룹의 구조조정 건에서 자문 실적을 쌓았다. 국내외 전략적투자자(SI)·재무적투자자(FI)가 여럿 참여했던 CJ올리브영의 프리IPO(Pre-IPO·상장 전 지분투자)에서도 자문사로 이름을 올렸다.

5위는 HSBC가 차지했다. HSBC는 LG화학이 중국 화학소재업체인 산산(ShanShan)에 LCD 편광판 사업부를 매각할 때 주관사로 나섰다. HSBC는 대기업의 크로스보더(cross border·국경 간 거래)에 특화된 기조를 이어간 모습이다. HSBC는 2020년 △SKC의 화학사업부 구주(49%) 매각(인수자 쿠웨이트 국영 석유기업 쿠웨이트PIC) △녹십자홀딩스의 북미 혈액제제 계열사 매각(인수자 스페인 혈액제제사 그리폴스(Grifols))에 자문 서비스를 제공했다.

3∼5위에 오른 삼일PwC·CS·HSBC 간 자문 실적(금액 기준) 차이는 2000억원 안팎이다. 2021년 남은 세 개 분기 동안의 성과에 따라 순위가 변동할 여지는 충분하다. 세 하우스의 순위 변화 또한 리그테이블의 관전 포인트로 볼 수 있다.

국내 자문사 가운데서는 삼일PwC 다음으로 삼정KPMG가 높은 순위를 기록했다. 삼정KPMG는 약 8148억원의 자문 실적으로 6위에 올랐다. △유암코(연합자산관리)의 STX조선해양 인수(거래가 2500억원) △이커머스(e-commerce) 기업 티몬의 자본확충(3050억원) △벨기에 화학사 솔베이의 국내 법인(솔베이코리아) 매각 등에 참여했다. 삼정KPMG는 삼일PwC 다음으로 많은 13건의 자문 실적을 기록했는데, △구조조정 △경영권 매각 △소수지분 투자 등 다양한 형태의 딜에서 트랙레코드를 쌓았다.

언스트앤영 한영(EY한영)과 딜로이트안진은 나란히 세 건의 자문 실적을 기록하며 각각 8위와 9위를 차지했다. 딜로이트안진의 경우 금호그룹이 아시아나항공 매각 무산에 따른 자구책의 일환으로 진행한 금호리조트의 매각 주관사로 참여했다.

△신한금융투자(10위) △대신증권(11위) △KB증권(15위) 등 국내 증권사와 선일회계법인(16위) △삼도회계법인(17위) 등 중소 회계법인도 1∼2건의 자문 실적을 기록, 리그테이블에 이름을 올렸다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여

- [현대차그룹 벤더사 돋보기]공격적인 '외연 확장'…재무 키워드 '자산 확충'

- [중견 배터리사 점검]고려아연, 이차전지 3사 이사회 정비...전문경영인 CEO 도입

- [자사주 리포트]두산, 3분의 1만 소각하는 이유는

- [Financial Index/금융지주]신한금융, 부채비율 43%…우리금융 출자여력 '넉넉'

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/LG그룹]그룹 자존심 지킨 에너지솔루션, 2024년 PBR '3.86배'

- [교보생명 SBI저축 인수]SBI홀딩스, '경제적 권리' 70% 합의…실속 챙겼다