[Weekly Brief]NH스팩19호, 10년만에 유가증권시장 스팩상장 도전공모액 800억, 역대 두번째 규모…샘씨엔에스·삼영S&C 제조업 IPO 도전

최석철 기자공개 2021-05-04 09:32:25

이 기사는 2021년 05월 03일 06:02 thebell 에 표출된 기사입니다.

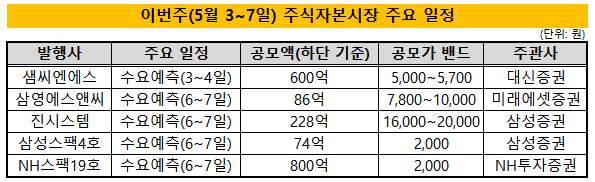

이번주(5월3~7일) 주식자본시장(ECM)에서는 중소형 IPO기업이 줄줄이 수요예측을 진행한다. 5일 휴일을 이후로 수요예측 일정이 몰리면서 최대 4개 IPO 딜이 같은 시기에 공모일정을 진행한다.샘씨엔에스와 삼영에스앤씨(삼영S&C) 등 삼성전자를 비롯한 국내외 기업을 고객사로 두고 있는 제조기업이 잇달아 기관의 평가를 받는다. 코로나19로 지난해 실적이 크게 뛴 진시스템 역시 이번주에 수요예측에 나선다.

이번 주 최대 공모주는 NH스팩19호다. 공모액은 800억원으로 2010년 이후 약 11년만에 유가증권시장 스팩상장에 도전한다.

◇IT부품 IPO, 글로벌 고객사 '안정성' 부각...진시스템, 바이오 IPO 열풍 잇나

샘씨엔에스는 오는 3~4일 기관을 대상으로 수요예측을 실시한다. 공모가 밴드는 5000~5700원이다. 공모액은 하단 기준 600억원이다. 대신증권이 대표 주관업무를 맡았다.

샘씨엔에스는 2016년 8월 삼성전기 세라믹 기판 사업부에서 분할·설립된 IT 부품 제조사다. LTCC(저온동시소성) 세라믹 기술을 기반으로 한 반도체 프로브카드용 세라믹STF(Space Transformer)이 주력 제품이다. 세계 최초로 반도체 프로브카드용 12인치 대면적 LTCC 세라믹STF를 상용했다.

삼성전자와 SK하이닉스, 마이크론, 인텔, 키옥시아 등 국내외 고객사를 확보하고 있다. 이에 따라 해외 매출 비중도 절반 수준에 달하며 최근에는 비메모리 영역으로 사업 영역을 확장하고 있다.

반도체 검사 장비기업 와이아이케이가 지분 55.7%를 보유한 최대주주다. 와이아이케이의 관계사인 엑시콘도 샘씨엔에스 지분 35.2%를 소유하고 있다. 전체 공모주식 수는 1200만 주로 신주모집 1000만 주, 구주매출 200만주다. 구주 물량은 전량 2대 주주인 엑시콘이 매출한다.

진시스템은 오는 6~7일 양일간 기관 수요예측을 실시한다. 공모가 밴드는 1만6000~2만원이다. 공모액은 하단 기준 228억원이다. 대표 주관사는 삼성증권이다.

PCR(유전자 증폭) 진단기기업체로 그동안 우수한 PCR 진단기기를 개발해 상업화 가능성이 높다는 평가를 받아왔다. 지난해 코로나19 국면에서 그 기회를 놓치지 않으며 매출이 전년 동기 대비 1068% 급증하면서 존재감을 한층 키웠다. 지난해 매출 중 50.17%를 코로나 진단키트에서 일으켰다.

다만 기업 밸류 과정에서는 코로나19 관련 매출을 완전히 배제하고 주력 제품인 UF-300 진단기기, 모기매개 감염병, GI/RI Multiplex 진단키트 등의 성장성을 기반으로 시장의 평가를 받을 계획이다.

삼영에스앤씨 역시 6~7일 기관을 대상으로 수요예측을 실시한다. 공모가 밴드는 7800~1만원이다. 공모액은 하단 기준 86억원이다. 주관사인 미래에셋증권과 함께 성장성 특례상장에 도전한다.

삼영에스앤씨는 2000년 6월 삼영전자공업에서 분사해 설립된 회사다. 환경, 에너지, 건강 등과 관련된 각종 센서와 센서모듈을 개발한다. 삼성전자와 LG전자, 포드자동차 등 글로벌 IT 기업을 고객사로 삼아 연간 130억~140억원의 매출을 올리고 있다.

변동준 삼영전자공업 회장이 지분 24%를 보유한 최대주주다. 두 자녀 등을 비롯한 변 회장 일가의 지분율은 51.08%다.

◇NH스팩19호, 간만에 대형 스팩 등장 이목 집중...삼성스팩4호도 출격

이번 주에는 스팩(SPAC)의 기관 수요예측 결과에도 시장의 이목이 집중될 예정이다. NH투자증권이 2010년 이후 맥이 끊겼던 유가증권시장 스팩 상장에 도전하면서다.

NH스팩19호은 오는 6~7일 양일간 기관 수요예측을 진행한다. 공모희망가격은 2000원이다. 공모액은 800억원이다. NH투자증권이 주관사이며 컴퍼니케이파트너스와 NH투자증권, BNK자산운용, BNK벤처투자가 발기인으로 참여했다.

2010년 대우증권그린코리아스팩 이후 11년만에 유가증권시장에 상장하는 스팩이다. 공모규모도 역대 상장 스팩 중 대우증권그린코리아스팩(875억원)에 이어 두 번째다. 10년 가까이 75억~100억원 사이의 소형 스팩이 대세로 고착화된 국내 시장이지만 이번 NH스팩19호의 결과에 따라 분위기가 달라질 수 있다는 기대 섞인 목소리가 나온다.

삼성스팩4호도 같은 시기(6~7일) 기관 대상 수요예측을 실시한다. 공모희망가격은 2000원, 공모액은 74억원이다. 삼성증권이 주관사이며 유니온투자파트너스와 마이퍼스트에셋자산운용, 삼성증권이 발기인으로 참여했다.

삼성증권은 2018년 이후 2년만에 스팩 상장에 나선다. 지난해와 올해 초 각각 삼성스팩2호와 3호의 합병을 성사시키면서 스팩합병 트랙레코드를 쌓기 시작했다. 현재 삼성머스트스팩5호도 공모일정을 진행하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [thebell note]제약바이오는 다이어트 중

- [바이오텍 유증·메자닌 승부수]브릿지바이오, 유무상증자에 '대표 지분 블록딜' 왜?

- [제일약품의 온코닉테라퓨틱스 첫 '신약']성장성·사업성 갖춘 IPO 기대주 '밸류업' 이유 더 있다

- [코스닥 리빌딩 리포트]'조달 지연' 비투엔, 불성실공시법인 지정 가능성은

- [Board Index/네이버]사외이사 정보제공 '정조준'…교육도 대폭 늘려

- "35년 영업맨, 상장 후 글로벌 시장 노린다"

- [아시아나 화물사업부 M&A]LOC 낸 에어인천·이스타, LOI 낸 에어프레미아

- SK하이닉스의 20조 투자 자신감 '엔비디아 선급금'

- 유가 오르면 정유사 버는 돈 많아질까, 이익구조 뜯어보니

- 캡티브 잡자…퇴직연금 사업자-계열사간 인력 교류