[Company Watch]LS전선아시아, 수주 확대에 불어난 차입금MTO·MTS 등 사업 구조 특성상 운전자본 부담

김혜란 기자공개 2021-09-27 07:53:59

이 기사는 2021년 09월 24일 14:24 thebell 에 표출된 기사입니다.

LS전선아시아 부채비율(자기자본대비 부채 규모)이 베트남 자회사의 차입 확대에 따라 상승세를 보이고 있다. 하반기 들어서만 자회사가 약 470억원의 차입을 새로 일으키면서 이미 230%가 넘은 연결재무제표상 부채비율이 더 높아질 전망이다.다만 사업구조의 특성상 수주 급증에 따라 원자재 등 확보 과정에서 매입채무와 차입이 늘어난 것이기 때문에 오히려 외형성장엔 긍정적인 지표로도 볼 수 있다.

문제는 베트남 사업이 워낙 호조를 보이면서 공장 확장이전을 계획하는 등 앞으로도 돈 나갈 곳은 많다는 점이다. 부채비율을 관리하면서 대규모 자금을 조달하는 방안에 대해 고민할 수밖에 없는 상황이다. 자기자본금이 1500억원 수준으로 낮은 만큼 자기자본 확대 등을 통해 부채비율을 관리하는 것도 선택지가 될 수 있다.

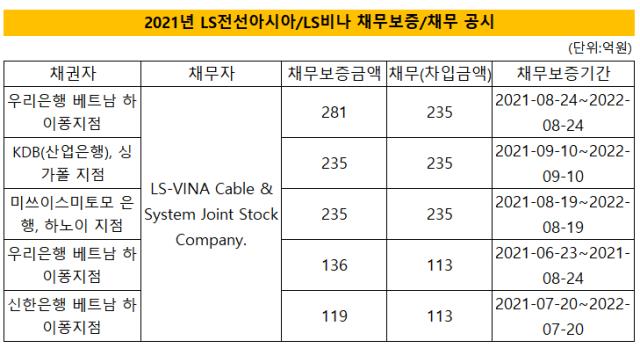

24일 금융감독원 전자공시시스템에 따르면 LS전선아시아는 올해 들어서만 다섯 차례 채무보증 공시를 했다. LS전선아시아의 베트남 자회사인 LS비나(LS-VINA Cable & System Joint Stock Company)에 대해 현지 은행에서 기존 차입금을 연장하거나 새로 차입했는데 여기에 보증을 섰다는 내용이다. 총 차입액 705억원 중 신규로 차입을 일으킨 건 470억원이다.

채무보증 시 연결재무제표상 모회사 LS전선아시아의 차입금으로 잡히기 때문에 결국 모회사의 재무에 부담이 된다. LS전선아시아의 2분기 말 연결회계 기준 총차입금은 1256억원이다. 여기에서 하반기에 470억원의 신규 차입이 더 잡혔다.

상반기 매출규모(3773억원)와 비교해 이 정도 차입 규모가 큰 부담은 아닐 수 있다. 하지만 부채비율 자체는 다소 높다. 부채총계는 반기말 기준 3675억원에서 신규 차입금을 합산하면 4145억원 수준으로 늘어난다. 자본총계(1572억원)과 비교하면 부채비율은 2분기 말 기준 234%에서 263% 수준으로 높아지는 걸로 추산된다.

부채비율이 높은 데는 LS전선아시아의 경우 매입채무와 차입금 규모가 큰 게 가장 큰 영향을 미치고 있다. 매입채무는 전년 말 1054억원에서 상반기 중 1769억원으로 68%가량 급증했다. 매입채무가 높아졌다는 건 수요 확대에 대비해 외상으로 원자재, 부품 등을 그만큼 더 많이 사들였다는 의미다.

상반기 기준 매출채권(1476억원)과 재고자산(2080억원)도 증가했다. 합산액이 3556억원으로 전년 대비 42%가량 늘었다. 매출채권과 재고자산이 전체 자산의 70%를 차지할 정도로 상당히 높다는 점도 이 회사의 특징이다. 운전자본 부담이 상당히 크다고 볼 수 있다. 다만 이는 LS전선아시아의 사업 구조의 특성을 감안해서 이해해야 한다.

LS전선아시아는 고객사가 원하는 전력케이블 등 제품을 발주 넣으면 이를 생산해 공급하는 MTO(Make-to-Order) 방식으로 사업을 영위하고 있다. 또 구리를 용광로에 녹여 만드는 케이블 도체 SCR 사업도 작년부터 본격화해 점차 사업을 확대하고 있는데, 이는 완제품을 미리 생산해 놓은 다음 재고로 쌓아놓고 판매하는 MTS(Make-to-Stock) 방식이 활용된다.

이에 따라 재고자산과 매출채권이 많을 수밖에 없는 구조라는 게 LS전선아시아 측 설명이다. 또 판매할 재고를 쌓아두기 위해선 매입채무, 부품 구매 등에 필요한 차입이 늘어나고, 이에 따라 부채비율도 높아지는 양상이다. 실제로 재고자산을 보면 제품뿐만 아니라 원재료와 반제품 등이 상반기 들어 큰 폭으로 늘었다.

LS비나의 경우 수주가 늘면서 성장가도를 달리고 있고 현금창출력도 개선되고 있어 사업에 현재 부채비율이 큰 부담은 아닐 수 있다. LS비나의 매출은 상반기까지 3784억원으로 작년 말 매출액 5883억원의 64%를 이미 달성했다. 하지만 상장사인 만큼 부채비율 수치 자체도 관리할 필요가 있다.

LS전선아시아는 "이번에 신규 대출을 일으킨 차입금의 이자율이 낮은 데다 베트남 사업이 워낙 호조를 보이고 있어 재무에 큰 부담이 되진 않는 상황"이라면서도 "다만 부채비율이 수치상 높고, 제2부지 이전 등에 신규 투자금이 들어갈 수 있어 가정 유리한 자금 조달과 함께 부채비율 개선 방안 등을 고민하고 있다"고 설명했다.

국내은행의 현지 지점으로부터 LS비나의 사업성과 성장성을 인정받아 저금리로 대규모 자금을 빌릴 수 있었지만, 차입 부담이 계속될 경우 유상증자, 모회사의 대여 등의 방안을 고민할 수 있다.

LS전선아시아의 자기자본이 낮은 만큼 부채비율이 다소 높아보이는 측면도 있다. 이럴 경우 증자를 통해 자본금을 늘리면 부채비율이 낮아지는 효과가 있다. 다만 LS비나의 경우 베트남 정부 지분이 15%가량 돼 협의가 돼야 증자가 가능하다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 젬백스링크, 포니 자율주행자동차 국내 도입

- 더테크놀로지, 전략 수집 RPG '리버스 삼국' 출시

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

- '무차입' 씨피시스템, 상장으로 퀀텀점프 노린다

- 금양인터, 미국 프리미엄 와인 '벨라 오크스' 출시

- [ICTK raod to IPO]2년 뒤 매출 300억, 근거는 '글로벌 빅테크'

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- 'BNCT로 항암 타깃' 다원메닥스, 코스닥 예심 청구

- [엔비디아 밸류체인 파트너]아이크래프트, 박우진 회장 잦은 하산에 빛바랜 주가

- [이통3사 AI 매치업]사물인터넷 회선 경쟁, AIoT 분야로 확전

김혜란 기자의 다른 기사 보기

-

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

- [K-배터리 밸류업 리포트]제이오, 도전재 넘어 다각화 시동

- [K-배터리 밸류업 리포트]상장 1년 제이오, 'CNT 캐파업' 성장 스토리 쓴다

- [Company Watch]글로벌텍스프리, 악재 터진 프랑스법인 "국내 영향 제한적"

- 커넥트웨이브, 틱톡코리아와 이커머스 업무협약

- 감성코퍼레이션, 당기순이익 50% 이상 주주환원

- [Red & Blue]에이디테크, 디자인하우스 재조명에 '투심 집중'

- 와이즈프로핏, SaaS 구독형 서비스 본격화

- 대양엔바이오, '초순수용 활성탄' 정부 지원사업 선정

- 티사이언티픽 '생성형AI 모델 활용 시스템' 특허 등록