[IPO 모니터]서종현 대명에너지 대표, 구주매출 최대 300억 '잭팟'프리IPO 구주매출 427억에 이어 현금화…서기섭 대명GEC 대표, 아들에게 '양보'

최석철 기자공개 2022-02-04 07:36:11

이 기사는 2022년 01월 28일 15시41분 thebell에 표출된 기사입니다

대명에너지 최대주주인 서종현 대표이사가 IPO(기업공개) 구주매출을 통해 최대 300억원 규모의 현금을 손에 쥘 전망이다. 지난해 9월 진행한 프리IPO에서 구주매출로 427억원을 현금화한 데 이어 막대한 현금을 확보하게 됐다.대명에너지는 그동안 별다른 외부 투자유치 없이 오너일가가 지분 대부분을 보유하고 있었던 만큼 IPO 과정에서 일정 수준의 구주매출은 불가피한 상황이다. 다만 프리IPO와 IPO 과정에서 부모 세대의 지분은 0%에 가깝게 만들면서도 서종현 대표에게 구주매출을 집중시키고 있다는 점이 눈에 띈다.

연이은 구주매출로 지난해 아버지인 서기섭 대명GEC 대표가 보유한 지분 15% 전량을 상속받은 데 따른 상속세 납부에도 별다른 문제가 없을 것으로 관측된다.

◇예상 시가총액 약 4455억~5168억원...탄소중립 정책 아래 실적 고공행진

대명에너지 증권신고서에 따르면 대명에너지는 2월 23일과 24일 양일간 코스닥 상장을 위한 기관 수요예측을 진행한다. 한국투자증권이 대표 주관사로, 삼성증권이 공동 주관사로 참여한다.

대명에너지는 2000년 설립된 기업으로 신재생에너지 발전 전체 밸류체인인 설계, 개발, 건설, 운영 및 발전을 아우르는 기업이다. 국내에서는 국내에선 발전단지 타당성 분석부터 인허가 이슈와 건설 및 운영 등을 모두 아우르는 종합기술을 제공하는 유일한 회사로 발돋움하겠다는 목표다.

2007년 서기섭 대명GEC 대표이사가 지분 100%를 매입한 이후 증자와 증여 등을 통해 자식들과 부인에게 지분을 양도해왔다. 2016년부터 서기섭 대표의 첫째 아들인 서종현 대명에너지 대표이사가 경영에 참여해 서기섭 대표와 함께 부자(父子) 경영 체제를 이어오다 2020년부터 서종현 대표가 홀로 경영하고 있다.

이번 공모 과정에서 주당평가가액은 3만7646원으로 적정 기업가치는 7927억원으로 책정됐다. 지난해 9월 프리IPO 당시 4000억원의 몸값이 책정됐던 것을 감안하면 4개월새 몸값이 2배 가까이 상승했다. 할인율(22.97% ~ 33.59%)을 적용한 공모가 희망밴드는 2만5000~2만9000원으로 책정됐다. 상장 직후 예상 시총은 약 4455억~5168억원이다.

최근 각국 정부의 탄소중립 정책 아래 신재생에너지 분야에 대한 관심이 높아지면서 피어그룹으로 선정된 해외 기업의 기업가치가 높아진 덕분이다. 대명에너지와 주관사단은 피어그룹으로 해외 기업 5곳을 선정했다. 국내에서는 적절한 비교기업을 찾기 어렵다는 판단이다.

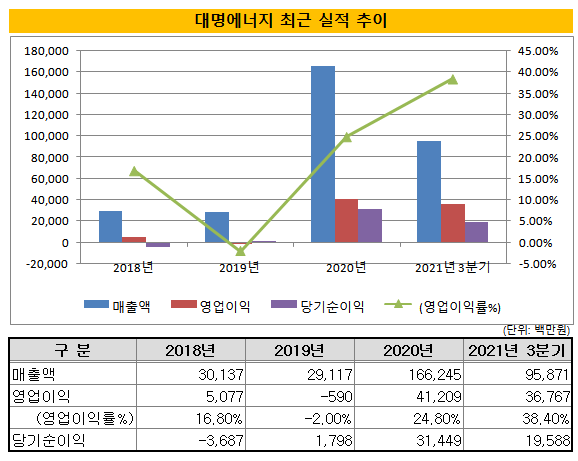

아울러 최근 대명에너지가 가파른 실적 성장세를 기록하고 있다는 점도 밸류 상승에 보탬이 됐다. 대명에너지는 지난해 3분기까지 매출 959억원, 영업이익 368억원을 올렸다. 2019년 적자에 시달리기도 했지만 2020년 영업이익 412억원을 올린 데 이어 2년 연속 영업이익 400억원 달성이 유력하다.

◇서기섭, 지분 225만주 전량 장남에 승계...서종현 제외 오너일가 전원 등기임원 사임

대명에너지는 이번 IPO 공모주식을 총 450만주로 책정했다. 신주 모집 277만주, 구주 매출 173만주로 공모구조를 꾸렸다. 구주매출 비중이 38%를 웃돈다. 그동안 별다른 외부 자금을 유치하지 않았던 만큼 구주매출은 전량 오너일가의 몫이다.

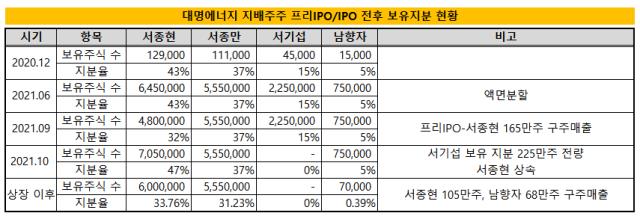

현재 지분구조를 살펴보면 서기섭 대표의 첫째 아들인 서종현 대명에너지 대표이사가 지분 47.0%를 보유한 최대주주다. 그 뒤로 서종현 대표의 동생인 서종만 전 대명에너지 이사가 37.0%, 서종현 대표의 어머니인 남양자씨가 지분 5.0%를 각각 보유하고 있다.

지난해 상반기까지만 해도 오너일가가 지분 100%를 보유하고 있었지만 프리IPO와 증여 등이 이뤄지면서 지분율에 변동이 생겼다.

지난해 9월 진행된 대명에너지 프리IPO에서 삼천리자산운용은 주당 2만6660원에 대명에너지 지분 165만주를 매입했다. 당시 지분 10.67%에 해당하는 규모다. 매입 방식은 모두 신주발행이 아닌 구주매출로 이뤄졌다. 매입 대상은 모두 서종현 대표의 주식으로 이를 통해 서종현 대표는 약 427억원의 현금을 손에 쥐었다.

프리IPO로 서종현 대표의 지분율은 32%로 낮아졌지만 그 직후 아버지인 서기섭 대표로부터 지분 225만주(지분율 15%) 전량을 상속받으면서 다시 최대주주에 올라섰다. 프리IPO 단가로 추산한 지분가치는 약 600억원이다.

이번 IPO에서도 구주매출 대부분은 서종현 대표의 몫이다. 구주매출 173만주 중 105만주가 서종현 대표의 몫이다. 나머지 68만주는 서종현 대표의 어머니인 남향자씨 몫이다. 둘째 아들인 서종만 전 이사는 프리IPO와 이번 IPO에서 보유 지분에 변동이 없다.

서종현 대표는 이번 IPO 구주매출로 공모가밴드 하단 기준 262억5000만원, 상단 기준 304억5000만원을 확보할 전망이다. 남향자씨의 경우 하단 기준 170억원, 상단 기준 197억원의 현금을 손에 쥐게 된다.

서종현 대표는 연이은 구주매출에 나서면서도 아버지의 지분 상속으로 경영권은 굳건하다. 사실상 연이어 구주매출한 주식 270만주 중 225만주가 아버지로부터 받은 지분이다.

IPO 이후 서종현 대표의 지분율은 33.76%, 서종만 전 이사의 지분율은 31.23%로 대등한 수준이지만 다른 오너일가가 전원 등기임원에서 사임하면서 힘을 실어줬다. 서종현 대표의 아버지인 서기섭 대명GEC 대표이사는 2020년 대명에너지 대표이사에서 물러난 데 이어 지난해 6월 사내이사에서도 물러났다. 서종현 대표의 동생인 서종만 전 이사 역시 같은 시기에 사내이사에서 사임했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여